David Iben put it well when he said, 'Volatility is not a risk we care about. What we care about is avoiding the permanent loss of capital.' When we think about how risky a company is, we always like to look at its use of debt, since debt overload can lead to ruin. As with many other companies Caesars Entertainment, Inc. (NASDAQ:CZR) makes use of debt. But is this debt a concern to shareholders?

Why Does Debt Bring Risk?

Debt assists a business until the business has trouble paying it off, either with new capital or with free cash flow. In the worst case scenario, a company can go bankrupt if it cannot pay its creditors. However, a more frequent (but still costly) occurrence is where a company must issue shares at bargain-basement prices, permanently diluting shareholders, just to shore up its balance sheet. Of course, debt can be an important tool in businesses, particularly capital heavy businesses. The first step when considering a company's debt levels is to consider its cash and debt together.

View our latest analysis for Caesars Entertainment

What Is Caesars Entertainment's Debt?

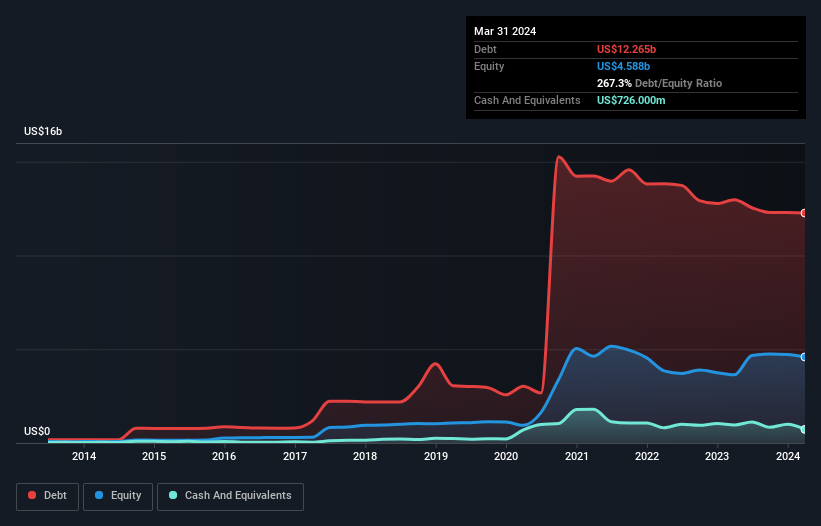

As you can see below, Caesars Entertainment had US$12.3b of debt at March 2024, down from US$13.0b a year prior. However, because it has a cash reserve of US$726.0m, its net debt is less, at about US$11.5b.

How Strong Is Caesars Entertainment's Balance Sheet?

According to the last reported balance sheet, Caesars Entertainment had liabilities of US$2.54b due within 12 months, and liabilities of US$25.9b due beyond 12 months. Offsetting these obligations, it had cash of US$726.0m as well as receivables valued at US$551.0m due within 12 months. So it has liabilities totalling US$27.2b more than its cash and near-term receivables, combined.

This deficit casts a shadow over the US$7.56b company, like a colossus towering over mere mortals. So we'd watch its balance sheet closely, without a doubt. After all, Caesars Entertainment would likely require a major re-capitalisation if it had to pay its creditors today.

We measure a company's debt load relative to its earnings power by looking at its net debt divided by its earnings before interest, tax, depreciation, and amortization (EBITDA) and by calculating how easily its earnings before interest and tax (EBIT) cover its interest expense (interest cover). The advantage of this approach is that we take into account both the absolute quantum of debt (with net debt to EBITDA) and the actual interest expenses associated with that debt (with its interest cover ratio).

While we wouldn't worry about Caesars Entertainment's net debt to EBITDA ratio of 3.1, we think its super-low interest cover of 1.0 times is a sign of high leverage. So shareholders should probably be aware that interest expenses appear to have really impacted the business lately. Even more troubling is the fact that Caesars Entertainment actually let its EBIT decrease by 3.9% over the last year. If it keeps going like that paying off its debt will be like running on a treadmill -- a lot of effort for not much advancement. When analysing debt levels, the balance sheet is the obvious place to start. But ultimately the future profitability of the business will decide if Caesars Entertainment can strengthen its balance sheet over time. So if you want to see what the professionals think, you might find this free report on analyst profit forecasts to be interesting.

Finally, a company can only pay off debt with cold hard cash, not accounting profits. So we always check how much of that EBIT is translated into free cash flow. In the last three years, Caesars Entertainment created free cash flow amounting to 11% of its EBIT, an uninspiring performance. For us, cash conversion that low sparks a little paranoia about is ability to extinguish debt.

Our View

On the face of it, Caesars Entertainment's interest cover left us tentative about the stock, and its level of total liabilities was no more enticing than the one empty restaurant on the busiest night of the year. Having said that, its ability to grow its EBIT isn't such a worry. After considering the datapoints discussed, we think Caesars Entertainment has too much debt. That sort of riskiness is ok for some, but it certainly doesn't float our boat. The balance sheet is clearly the area to focus on when you are analysing debt. But ultimately, every company can contain risks that exist outside of the balance sheet. Be aware that Caesars Entertainment is showing 2 warning signs in our investment analysis , and 1 of those is potentially serious...

Of course, if you're the type of investor who prefers buying stocks without the burden of debt, then don't hesitate to discover our exclusive list of net cash growth stocks, today.

New: AI Stock Screener & Alerts

Our new AI Stock Screener scans the market every day to uncover opportunities.

• Dividend Powerhouses (3%+ Yield)

• Undervalued Small Caps with Insider Buying

• High growth Tech and AI Companies

Or build your own from over 50 metrics.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About NasdaqGS:CZR

Undervalued with moderate growth potential.

Similar Companies

Market Insights

Community Narratives