- Hong Kong

- /

- Real Estate

- /

- SEHK:251

These 4 Measures Indicate That S E A Holdings (HKG:251) Is Using Debt Extensively

David Iben put it well when he said, 'Volatility is not a risk we care about. What we care about is avoiding the permanent loss of capital.' So it might be obvious that you need to consider debt, when you think about how risky any given stock is, because too much debt can sink a company. Importantly, S E A Holdings Limited (HKG:251) does carry debt. But the more important question is: how much risk is that debt creating?

What Risk Does Debt Bring?

Generally speaking, debt only becomes a real problem when a company can't easily pay it off, either by raising capital or with its own cash flow. If things get really bad, the lenders can take control of the business. However, a more frequent (but still costly) occurrence is where a company must issue shares at bargain-basement prices, permanently diluting shareholders, just to shore up its balance sheet. By replacing dilution, though, debt can be an extremely good tool for businesses that need capital to invest in growth at high rates of return. When we think about a company's use of debt, we first look at cash and debt together.

See our latest analysis for S E A Holdings

What Is S E A Holdings's Net Debt?

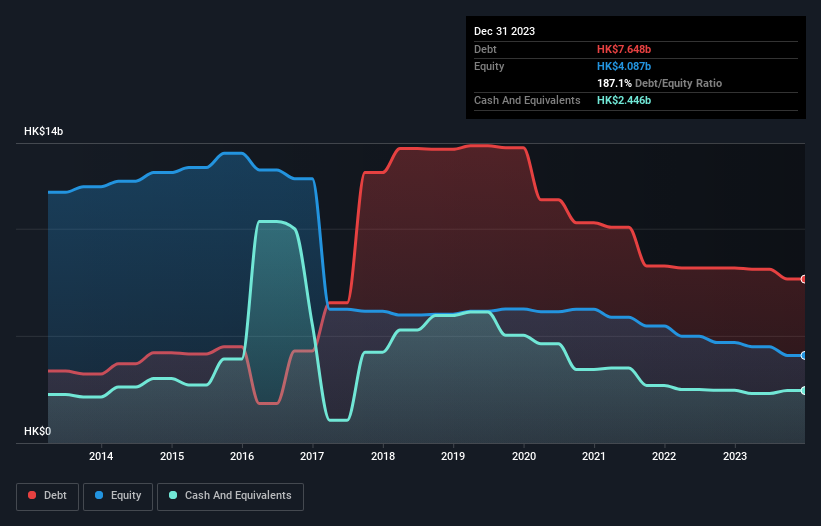

As you can see below, S E A Holdings had HK$7.65b of debt at December 2023, down from HK$8.16b a year prior. However, because it has a cash reserve of HK$2.45b, its net debt is less, at about HK$5.20b.

A Look At S E A Holdings' Liabilities

According to the last reported balance sheet, S E A Holdings had liabilities of HK$2.47b due within 12 months, and liabilities of HK$5.59b due beyond 12 months. On the other hand, it had cash of HK$2.45b and HK$1.21b worth of receivables due within a year. So it has liabilities totalling HK$4.40b more than its cash and near-term receivables, combined.

This deficit casts a shadow over the HK$1.05b company, like a colossus towering over mere mortals. So we definitely think shareholders need to watch this one closely. After all, S E A Holdings would likely require a major re-capitalisation if it had to pay its creditors today.

We measure a company's debt load relative to its earnings power by looking at its net debt divided by its earnings before interest, tax, depreciation, and amortization (EBITDA) and by calculating how easily its earnings before interest and tax (EBIT) cover its interest expense (interest cover). Thus we consider debt relative to earnings both with and without depreciation and amortization expenses.

Weak interest cover of 0.52 times and a disturbingly high net debt to EBITDA ratio of 22.7 hit our confidence in S E A Holdings like a one-two punch to the gut. This means we'd consider it to have a heavy debt load. On a lighter note, we note that S E A Holdings grew its EBIT by 26% in the last year. If sustained, this growth should make that debt evaporate like a scarce drinking water during an unnaturally hot summer. There's no doubt that we learn most about debt from the balance sheet. But you can't view debt in total isolation; since S E A Holdings will need earnings to service that debt. So if you're keen to discover more about its earnings, it might be worth checking out this graph of its long term earnings trend.

But our final consideration is also important, because a company cannot pay debt with paper profits; it needs cold hard cash. So we clearly need to look at whether that EBIT is leading to corresponding free cash flow. Over the last three years, S E A Holdings actually produced more free cash flow than EBIT. There's nothing better than incoming cash when it comes to staying in your lenders' good graces.

Our View

To be frank both S E A Holdings's interest cover and its track record of staying on top of its total liabilities make us rather uncomfortable with its debt levels. But on the bright side, its conversion of EBIT to free cash flow is a good sign, and makes us more optimistic. Looking at the balance sheet and taking into account all these factors, we do believe that debt is making S E A Holdings stock a bit risky. That's not necessarily a bad thing, but we'd generally feel more comfortable with less leverage. There's no doubt that we learn most about debt from the balance sheet. However, not all investment risk resides within the balance sheet - far from it. These risks can be hard to spot. Every company has them, and we've spotted 2 warning signs for S E A Holdings you should know about.

At the end of the day, it's often better to focus on companies that are free from net debt. You can access our special list of such companies (all with a track record of profit growth). It's free.

New: Manage All Your Stock Portfolios in One Place

We've created the ultimate portfolio companion for stock investors, and it's free.

• Connect an unlimited number of Portfolios and see your total in one currency

• Be alerted to new Warning Signs or Risks via email or mobile

• Track the Fair Value of your stocks

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About SEHK:251

S E A Holdings

An investment holding company, engages in the property investment, development, and management activities in Hong Kong and the United Kingdom.

Slight and fair value.

Market Insights

Community Narratives