有人说,作为投资者,考虑风险的最佳方式是波动性,而不是债务,但沃伦-巴菲特(Warren Buffett)有一句名言:"波动性远非风险的同义词。 由此看来,聪明人都知道,在评估一家公司的风险时,债务(通常涉及破产)是一个非常重要的因素。 与许多其他公司一样,西里奥制药有限公司(Sirio Pharma Co.(SZSE:300791) 也在利用债务。 但真正的问题是,这些债务是否会使公司面临风险。

债务何时成为问题?

当企业无法通过自由现金流或以有吸引力的价格筹集资金来轻松履行这些义务时,债务和其他负债就会成为企业的风险。 资本主义的重要组成部分就是 "创造性毁灭 "过程,失败的企业会被银行家无情地清算。 然而,更常见(但仍然痛苦)的情况是,企业不得不以低价筹集新的股本,从而永久性地稀释股东。 不过,对于需要资金以高回报率投资增长的企业来说,债务可以取代稀释,成为一个非常好的工具。 当我们考虑一家公司如何使用债务时,我们首先会将现金和债务放在一起考虑。

Sirio Pharma 的净负债是多少?

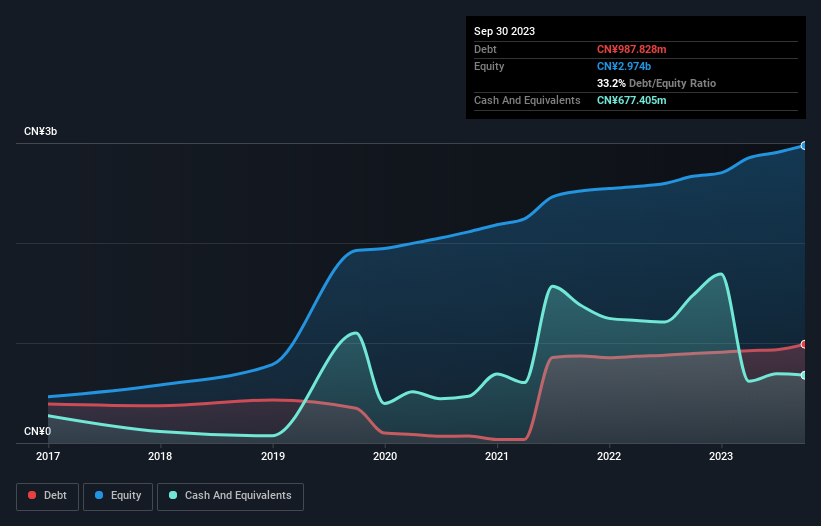

您可以点击下图查看历史数据,但它显示,截至 2023 年 9 月,Sirio Pharma 的债务为 9.878 亿日元,比一年前的 8.942 亿日元有所增加。 不过,由于该公司拥有 6.774 亿人民币的现金储备,其净债务较少,约为 3.104 亿人民币。

Sirio Pharma 的资产负债表有多强?

最新的资产负债表数据显示,Sirio Pharma 有 5.527 亿日元的负债将在一年内到期,13.8 亿日元的负债将在一年后到期。 与这些债务相抵消的是 6.774 亿日元的现金和价值 6.111 亿日元的应收账款(12 个月内到期)。 因此,其负债比现金和(近期)应收账款之和多出 6.398 亿日元。

鉴于 Sirio Pharma 的市值为 57.5 亿日元人民币,很难相信这些负债会构成多大威胁。 尽管如此,我们仍应继续关注其资产负债表,以防出现恶化。

为了衡量一家公司的债务相对于其盈利的情况,我们会计算其净债务除以未计利息、税项、折旧及摊销前的盈利(EBITDA),以及未计利息、税项、折旧及摊销前的盈利(EBIT)除以利息支出(利息保障倍数)。 因此,我们考虑的是有折旧和摊销费用和无折旧和摊销费用时的债务与收益的关系。

从 0.75 的净债务与息税折旧及摊销前利润(EBITDA)比率和 5.4 倍的利息保障来看,我们认为 Sirio Pharma 对债务的使用可能相当合理。 但利息支出肯定足以让我们思考其债务的可负担性。 我们注意到 Sirio Pharma 去年的息税前利润增长了 22%,这将使其在未来更容易偿还债务。 在分析债务水平时,资产负债表显然是首选。 但最终,企业未来的盈利能力将决定 Sirio Pharma 是否能随着时间的推移增强其资产负债表。 因此,如果您想了解专业人士的看法,您可能会对这份免费的分析师盈利预测报告感兴趣。

但我们最后的考虑也很重要,因为公司不能用纸面利润来偿还债务,它需要冷冰冰的现金。 因此,我们总是检查息税前利润中有多少转化为自由现金流。 在过去的三年里,西里奥制药公司的自由现金流为负值。 对于自由现金流为负值的公司来说,债务通常更加昂贵,风险也几乎总是更大。股东们应该希望情况有所改善。

我们的观点

根据我们的观察,Sirio Pharma 将息税前利润转换为自由现金流的过程并不容易,但我们考虑的其他因素让我们有理由持乐观态度。 毫无疑问,其息税前利润的增长能力是相当惊人的。 考虑到这一系列数据,我们认为 Sirio Pharma 在管理债务水平方面处于有利地位。 尽管如此,由于债务负担沉重,我们建议任何股东都要密切关注。 在分析债务时,资产负债表显然是重点关注的领域。 然而,并非所有的投资风险都存在于资产负债表中,远非如此。 请注意, 在我们的投资分析中 , Sirio Pharma 显示了 一个警示信号, 您应该了解......

如果您对资产负债表稳健、快速增长的公司更感兴趣,请立即查看我们的净现金增长型股票列表。

If you're looking to trade Sirio Pharma, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Sirio Pharma might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis对本文有反馈意见?对内容有疑问?请 直接与我们 联系 。 或者,发送电子邮件至 editorial-team (at) simplywallst.com。

本文由 Simply Wall St 撰写,属一般性文章。我们仅根据历史数据和分析师预测,采用公正的方法提供评论,我们的文章无意作为财务建议。本文不构成买卖任何股票的建议,也不考虑您的目标或财务状况。我们旨在为您提供由基本面数据驱动的长期重点分析。请注意,我们的分析可能不包括最新的价格敏感公司公告或定性材料。Simply Wall St 不持有所提及的任何股票。

This article has been translated from its original English version, which you can find here.