浙江寿仙谷药业股份有限公司(SHSE:603896)的股价表现强劲,投资者对其疲软的财报并不感到气馁。 有时,股东愿意忽视疲软的数据,希望它们会有所改善,但我们的分析表明,浙江寿仙谷药业不太可能出现这种情况。

放大浙江寿仙谷药业的收益

许多投资者都没听说过现金流应计比率,但它实际上是衡量一家公司在特定时期的利润是否得到自由现金流(FCF)支持的有用指标。 通俗地说,这个比率是从净利润中减去自由现金流,再除以公司在此期间的平均运营资产。 这个比率告诉我们,公司有多少利润不是由自由现金流支持的。

这意味着负的应计比率是件好事,因为它表明公司带来的自由现金流比其利润所显示的要多。 虽然应计比率高于零并不值得关注,但我们认为,当一家公司的应计比率相对较高时,还是值得注意的。 这是因为一些学术研究表明,高应计比率往往会导致利润下降或利润增长放缓。

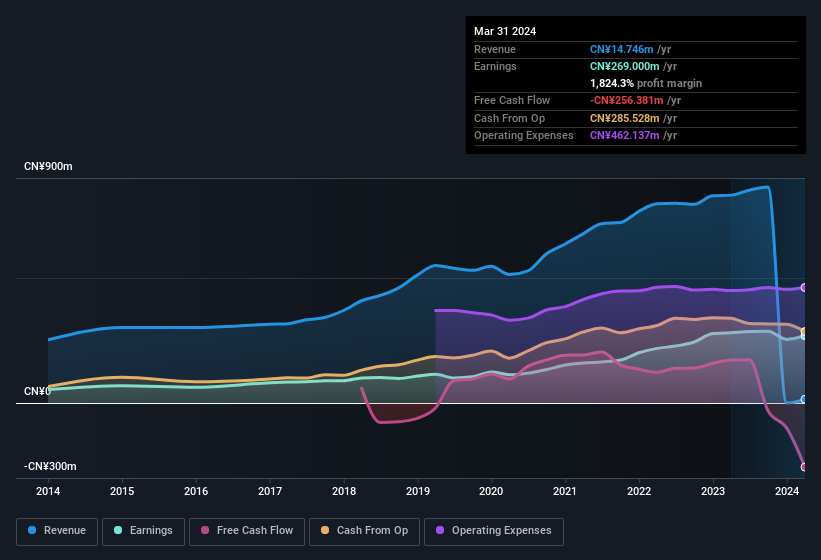

在截至 2024 年 3 月的 12 个月中,浙江寿仙谷药业的应计比率为 0.43。 从统计角度看,这对未来的盈利确实是个不利因素。 也就是说,在这段时间里,该公司没有产生一丝一毫的自由现金流。 去年,该公司的自由现金流实际为负2.56 亿日元,而上述利润为 2.690 亿日元。 不过,我们看到一年前的 FCF 为 1.72 亿人民币,因此浙江寿仙谷药业至少在过去还能产生正的 FCF。

这可能会让你好奇分析师对未来盈利能力的预测。 幸运的是,您可以点击这里查看一张互动图表,根据他们的估计,描绘出未来的盈利能力。

我们对浙江寿仙谷药业利润表现的看法

我们已经说得很清楚,浙江寿仙谷药业没有用自由现金流来支持去年的利润,这让我们有点担心。 因此,我们认为浙江寿仙谷药业的潜在盈利能力很可能低于其法定利润。 但至少,过去三年的每股收益每年增长 59%,可以给投资者带来一些安慰。 当然,我们对其盈利的分析还仅仅停留在表面,我们还可以考虑利润率、预测增长和投资回报率等因素。 有鉴于此,如果您想对该公司进行更多分析,了解其中的风险至关重要。 举例说明:我们发现浙江寿仙谷药业有 3 个警示信号值得您警惕,其中一个不容忽视。

本说明只探讨了一个能揭示浙江寿仙谷药业利润性质的因素。 但是,如果你能专注于细枝末节,总会有更多的发现。 例如,许多人认为高股本回报率表明企业经济状况良好,而另一些人则喜欢 "跟着钱走",寻找内部人士购买的股票。 因此,您不妨看看这份免费的 高股本回报率公司集锦,或者 这份内部人士正在购买的股票清单。

If you're looking to trade Zhejiang Shouxiangu Pharmaceutical, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Zhejiang Shouxiangu Pharmaceutical might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis对本文有反馈意见?对内容有疑问?请 直接与我们 联系 。 或者,发送电子邮件至 editorial-team (at) simplywallst.com。

本文由 Simply Wall St 撰写,属一般性文章。我们仅根据历史数据和分析师预测,采用公正的方法提供评论,我们的文章无意作为财务建议。本文不构成买卖任何股票的建议,也不考虑您的目标或财务状况。我们旨在为您提供由基本面数据驱动的长期重点分析。请注意,我们的分析可能不包括最新的价格敏感公司公告或定性材料。Simply Wall St 不持有上述任何股票。

This article has been translated from its original English version, which you can find here.