Bu 4 Ölçüt Portland General Electric'in (NYSE:POR) Borcu Yoğun Olarak Kullandığını Gösteriyor

Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi Portland General Electric Company(NYSE:POR) de borç kullanıyor. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

Portland General Electric için en son analizimize bakın

Portland General Electric'in Borcu Ne Kadar?

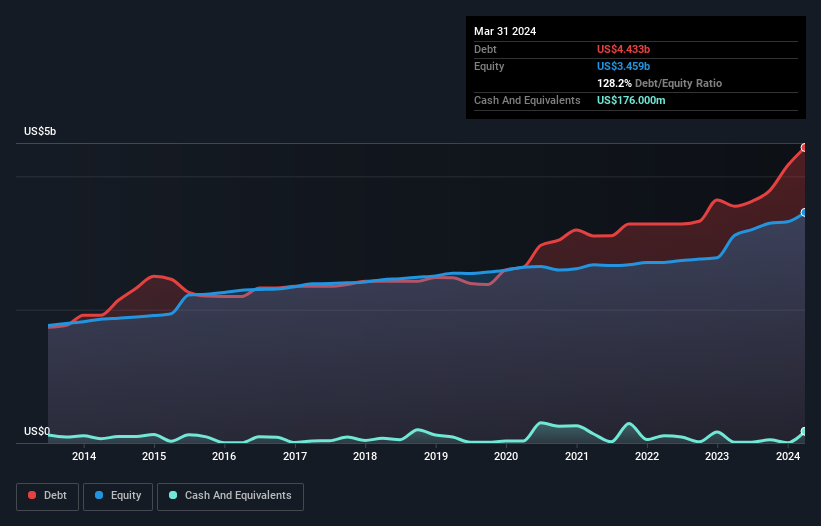

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Mart 2024 itibariyle Portland General Electric'in bir yıl içinde 3,55 milyar ABD doları artışla 4,43 milyar ABD doları borcu olduğunu göstermektedir. Bununla birlikte, 176,0 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 4,26 milyar ABD dolarıdır.

Portland General Electric'in Yükümlülüklerine Bir Bakış

En son bilanço verilerine baktığımızda, Portland General Electric'in 12 ay içinde vadesi gelen 885,0 milyon ABD$ ve bunun ötesinde vadesi gelen 7,24 milyar ABD$ tutarında yükümlülüğü olduğunu görüyoruz. Bu yükümlülükleri dengeleyen 176,0 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 412,0 milyon ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 7,54 milyar ABD$ daha fazladır.

Bu açık, ölümlülerin üzerinde yükselen bir dev gibi 4,56 milyar ABD doları değerindeki şirketin üzerine gölge düşürmektedir. Bu yüzden hissedarların kesinlikle bunu yakından izlemeleri gerektiğini düşünüyoruz. Ne de olsa Portland General Electric bugün alacaklılarına ödeme yapmak zorunda kalsaydı muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktı.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Portland General Electric'in borcun FAVÖK'e oranı (4,7) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 2,3 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanmaktadır; bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına gelmektedir. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilediğinin farkında olmalıdır. Neyse ki Portland General Electric geçen yıl FVÖK'ünü %7,8 oranında artırarak borcunu kazancına oranla yavaş yavaş azalttı. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak nihayetinde Portland General Electric'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen EBIT oranına bakmaktır. Son üç yılda Portland General Electric çok fazla nakit yaktı. Bu, büyüme için yapılan harcamaların bir sonucu olsa da, borcu çok daha riskli hale getiriyor.

Bizim Görüşümüz

Görünürde, Portland General Electric'in FVÖK'ü serbest nakit akışına dönüştürmesi bizi hisse senedi konusunda kararsız bıraktı ve toplam yükümlülük seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak iyi tarafından bakacak olursak, FVÖK büyüme oranı iyi bir işaret ve bizi daha iyimser kılıyor. Portland General Electric gibi Elektrik Hizmetleri sektörü şirketlerinin genellikle sorunsuz bir şekilde borç kullandığını da belirtmeliyiz. Yukarıda bahsedilen tüm faktörler göz önüne alındığında, Portland General Electric'in çok fazla borcu var gibi görünüyor. Bu tür bir risklilik bazıları için sorun değil, ancak kesinlikle bizim teknemizi yüzdürmüyor. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Portland General Electric 'in yatırım analizimizde 4 uyarı işareti gösterdiğini ve bunlardan 1'inin bize çok iyi gelmediğini unutmayın...

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

If you're looking to trade Portland General Electric, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Portland General Electric might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.