Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Public Service Enterprise Group Incorporated(NYSE:PEG) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Neden Risk Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamazsa, onların insafına kalır. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Public Service Enterprise Group için en son analizimize bakın

Kamu Hizmeti Girişim Grubu'nun Borcu Nedir?

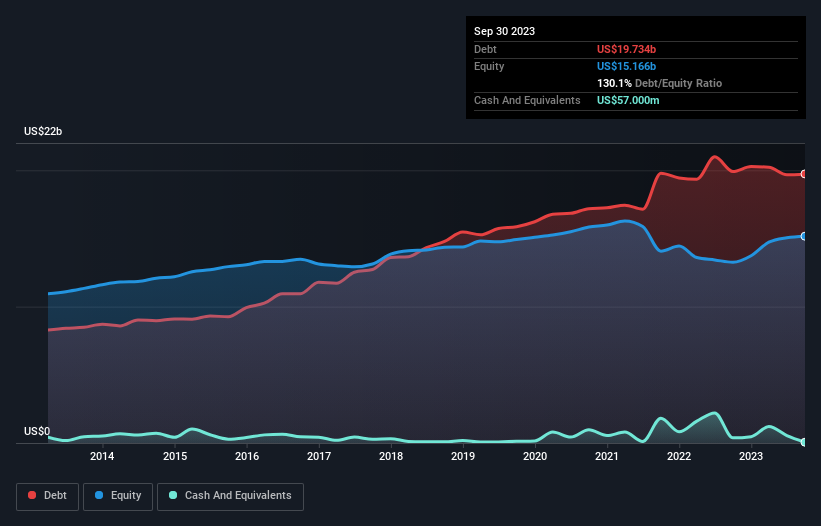

Aşağıda görebileceğiniz gibi, Public Service Enterprise Group'un Eylül 2023 itibariyle 19,7 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yılla hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Çok fazla nakdi olmadığı için net borç da yaklaşık olarak aynıdır.

Kamu Hizmeti Girişim Grubu'nun Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Public Service Enterprise Group'un 12 ay içinde ödenmesi gereken 5,19 milyar ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 29,2 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 57,0 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 1,59 milyar ABD$ değerinde alacağı bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 32,7 milyar ABD Doları daha fazla yükümlülüğe sahiptir.

Bu açığın şirketin 29,0 milyar ABD$'lık devasa piyasa değerini aştığını düşündüğünüzde, bilançoyu dikkatle incelemeye meyilli olabilirsiniz. Varsayımsal olarak, şirketin mevcut hisse fiyatından sermaye artırarak borçlarını ödemeye zorlanması durumunda son derece ağır bir sulandırma gerekecektir.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Kamu Hizmeti Girişim Grubu'nun borcunun FAVÖK'e oranı 3,8'dir ve FAVÖK'ü faiz giderini 6,1 kez karşılamıştır. Bunlar birlikte ele alındığında, borç seviyelerinin yükselmesini istemesek de, mevcut kaldıraç oranıyla başa çıkabileceğini düşünüyoruz. Özellikle, Kamu Hizmeti Girişim Grubu'nun FVÖK'ü Elon Musk'tan daha yüksek bir oranda artarak geçen yıla göre %112 oranında artış göstermiştir. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak Public Service Enterprise Group'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle, EBIT'in karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda, Kamu Hizmeti Girişim Grubu toplamda önemli ölçüde negatif serbest nakit akışı gördü. Bu durum büyüme için yapılan harcamaların bir sonucu olsa da, borcu çok daha riskli hale getirmektedir.

Bizim Görüşümüz

Public Service Enterprise Group'un FVÖK'ü serbest nakit akışına dönüştürme girişimi üzerinde düşünürken, kesinlikle hevesli değiliz. Ancak en azından FVÖK'ünü büyütme konusunda oldukça iyi; bu cesaret verici. Ayrıca, Public Service Enterprise Group gibi Entegre Kamu Hizmetleri sektörü şirketlerinin genellikle sorunsuz bir şekilde borç kullandığını da belirtmeliyiz. Yukarıdaki tüm faktörleri bir arada değerlendirdiğimizde, bize göre Public Service Enterprise Group'un borcu onu biraz riskli hale getiriyor. Bazı insanlar bu tür riskleri sever, ancak biz potansiyel tehlikelerin farkındayız, bu nedenle muhtemelen daha az borç taşımasını tercih ederiz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin Public Service Enterprise Group'ta bilmeniz gerektiğini düşündüğümüz 3 uyarı işareti (ve endişe verici 2 işaret ) bulunmaktadır.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Public Service Enterprise Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.