Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, PG&E Corporation(NYSE:PCG) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar hiçbir şey elde edemeden çekip gidebilirler. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borcun iyi tarafı, özellikle bir şirketteki seyreltmeyi yüksek getiri oranlarında yeniden yatırım yapma kabiliyetiyle değiştirdiğinde, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

PG&E için son analizimizi görüntüleyin

PG&E Ne Kadar Borç Taşıyor?

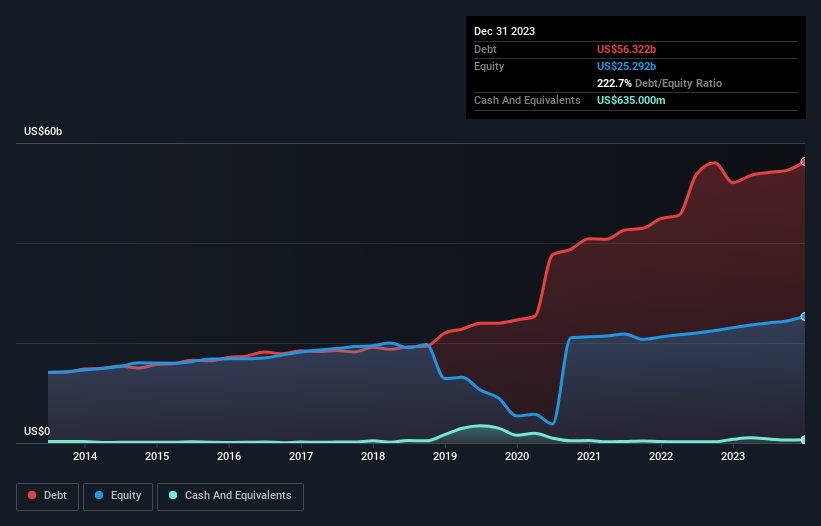

Aşağıda görebileceğiniz gibi, Aralık 2023 sonunda PG&E'nin bir yıl önce 52,1 milyar ABD Doları olan borcu 56,3 milyar ABD Dolarına yükselmiştir. Daha fazla ayrıntı için resme tıklayın. Çok fazla nakdi olmadığı için net borç yaklaşık olarak aynıdır.

PG&E'nin Bilançosu Ne Kadar Sağlıklı?

En son bilançosuna göre PG&E'nin bir yıl içinde vadesi gelen 17,3 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 83,1 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 635,0 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 10,5 milyar ABD$ değerinde alacağı bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 89,3 milyar ABD Doları daha fazla yükümlülüğe sahiptir.

Bu açık, ölümlülerin üzerinde yükselen bir dev gibi 35,5 milyar ABD doları değerindeki şirketin üzerine gölge düşürmektedir. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Günün sonunda PG&E, alacaklılarının geri ödeme talep etmesi halinde muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Faiz karşılama oranının 1,5 kat gibi zayıf ve net borcun FAVÖK'e oranının 7,7 gibi rahatsız edici derecede yüksek olması PG&E'ye olan güvenimizi bir-iki yumruk gibi sarsmıştır. Buradaki borç yükü oldukça fazladır. Neyse ki PG&E geçtiğimiz yıl FAVÖK'ünü %7,2 oranında artırarak borcunu kazancına oranla yavaş yavaş azalttı. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak PG&E'nin ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen EBIT oranına bakmaktır. PG&E, son üç yılda toplamda önemli ölçüde negatif serbest nakit akışı görmüştür. Bu durum büyüme için yapılan harcamaların bir sonucu olsa da, borcu çok daha riskli hale getirmektedir.

Bizim Görüşümüz

Görünüşe bakılırsa, PG&E'nin FVÖK'ü serbest nakit akışına dönüştürmesi bizi hisse senedi konusunda kararsız bıraktı ve toplam yükümlülük seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak iyi tarafından bakacak olursak, FVÖK büyüme oranı iyi bir işaret ve bizi daha iyimser kılıyor. PG&E'nin genellikle oldukça defansif olduğu düşünülen Elektrik Hizmetleri sektöründe yer aldığını da belirtmek gerekir. Yukarıda bahsedilen tüm faktörler göz önüne alındığında, PG&E'nin çok fazla borcu var gibi görünüyor. Bazı yatırımcılar bu tür riskli oyunları sevse de, bu kesinlikle bizim tarzımız değil. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve PG&E için bilmeniz gereken 3 uyarı işareti tespit ettik (bunlardan 1 tanesi biraz tatsız!).

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if PG&E might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.