David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken borcun - ki bu genellikle iflaslarda söz konusudur - çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi Black Hills Corporation(NYSE:BKH) da borç kullanıyor. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Black Hills için en son analizimize bakın

Black Hills Ne Kadar Borç Taşıyor?

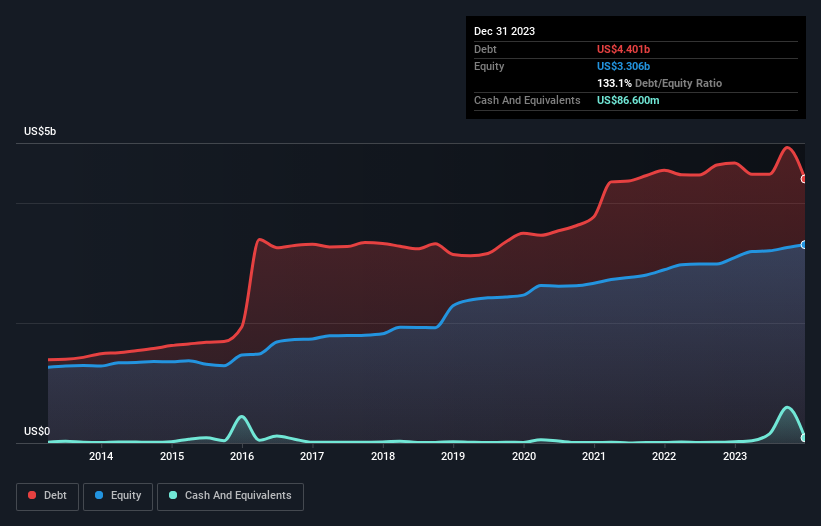

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Black Hills'in Aralık 2023 sonunda 4,40 milyar ABD Doları borcu olduğunu ve bir yıl içinde 4,67 milyar ABD Dolarından azaldığını göstermektedir. Çok fazla nakdi olmadığı için net borç yaklaşık olarak aynıdır.

Black Hills'in Bilançosu Ne Kadar Güçlü?

En son bilançosuna göre Black Hills'in vadesi bir yıl içinde dolacak 1,19 milyar ABD$ ve bunun ötesinde 5,13 milyar ABD$ yükümlülüğü bulunuyor. Bu yükümlülükleri dengeleyen 86,6 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 368,8 milyon ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 5,86 milyar ABD$ daha fazladır.

Bu açık, ölümlülerin üzerinde yükselen bir dev gibi 3,56 milyar ABD doları değerindeki şirketin üzerine gölge düşürüyor. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Ne de olsa Black Hills bugün alacaklılarına ödeme yapmak zorunda kalsa muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alırız.

Net borcun FAVÖK'e oranı 6,0 ile Black Hills'in önemli miktarda borcu olduğunu söylemek yanlış olmaz. Ancak iyi haber şu ki, 2,9 kat gibi oldukça rahatlatıcı bir faiz karşılama oranına sahip ve bu da yükümlülüklerini sorumlu bir şekilde yerine getirebileceğini gösteriyor. İyi haber ise, Black Hills'in son on iki ayda FVÖK'ünü %3,0 oranında artırması ve böylece borç seviyelerini kazançlarına oranla kademeli olarak düşürmesidir. Borç seviyelerini analiz ederken bilanço, başlanması gereken en bariz yerdir. Ancak Black Hills'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yıl boyunca Black Hills çok fazla nakit yaktı. Yatırımcılar şüphesiz bu durumun zaman içinde tersine dönmesini beklese de, bu durum borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Açıkçası hem Black Hills'in FVÖK'ü serbest nakit akışına dönüştürmesi hem de toplam yükümlülüklerinin üzerinde kalma geçmişi bizi borç seviyeleri konusunda oldukça rahatsız ediyor. Bununla birlikte, FVÖK'ünü büyütme kabiliyeti o kadar da endişe verici değil. Black Hills'in genellikle oldukça defansif olduğu düşünülen Entegre Kamu Hizmetleri sektöründe yer aldığını da belirtmek gerekir. Tartışılan veri noktalarını göz önünde bulundurduktan sonra, Black Hills'in çok fazla borcu olduğunu düşünüyoruz. Bu tür bir risklilik bazıları için sorun olmayabilir, ancak bizim için kesinlikle uygun değil. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Black Hills ile ilgili 2 uyarı işareti tespit ettik (en az 1 tanesi göz ardı edilmemelidir) ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Black Hills might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.