David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Brookfield Infrastructure Corporation 'ın(NYSE:BIPC) bilançosunda borç olduğunu not ediyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Gibi Riskler Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak veya kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

Brookfield Infrastructure için en son analizimize göz atın

Brookfield Infrastructure Ne Kadar Borç Taşıyor?

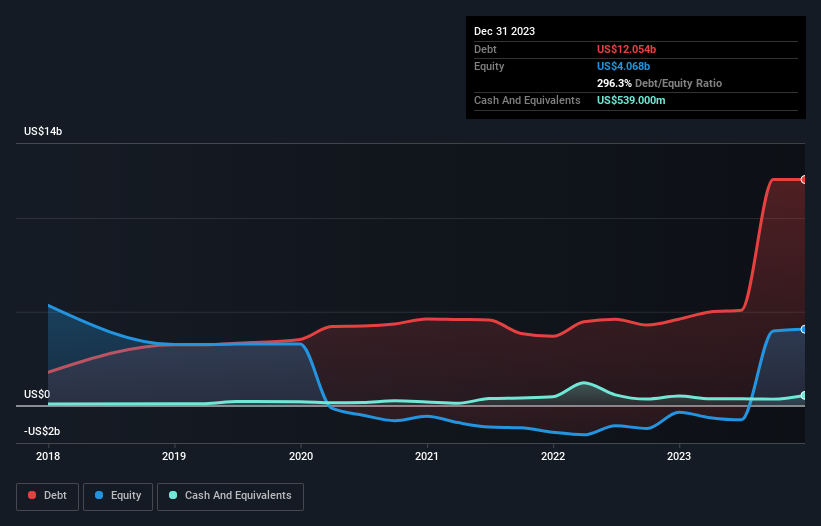

Daha ayrıntılı bilgi için üzerine tıklayabileceğiniz aşağıdaki görsel, Aralık 2023 itibarıyla Brookfield Infrastructure'ın bir yıl içinde 4,60 milyar ABD dolarından 12,1 milyar ABD doları borca sahip olduğunu göstermektedir. Diğer taraftan, 539,0 milyon ABD$ nakde sahip olan şirketin net borcu yaklaşık 11,5 milyar ABD$'dır.

Brookfield Infrastructure'ın Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Brookfield Infrastructure'ın 12 ay içinde ödenmesi gereken 5,35 milyar ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 14,5 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 539,0 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 1,29 milyar ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 18,0 milyar ABD$ daha fazladır.

Buradaki eksiklik, 4,79 milyar ABD doları değerindeki şirketin üzerinde, bir çocuğun kitaplarla, spor malzemeleriyle ve trompetiyle dolu devasa bir sırt çantasının ağırlığı altında ezilmesi gibi ağır bir yük oluşturuyor. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Ne de olsa Brookfield Infrastructure bugün alacaklılarına ödeme yapmak zorunda kalsa muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Faiz karşılama oranının 2,4 kat gibi zayıf bir seviyede olması ve net borcun FAVÖK'e oranının 5,7 gibi rahatsız edici derecede yüksek olması Brookfield Infrastructure'a olan güvenimizi bir-iki yumruk gibi sarsmıştır. Buradaki borç yükü oldukça fazladır. İyi tarafından bakacak olursak, Brookfield Infrastructure geçtiğimiz yıl FAVÖK'ünü %30 oranında artırdı. Bir annenin yeni doğmuş bebeğini sevgiyle kucaklaması gibi, bu tür bir büyüme dayanıklılık yaratıyor ve şirketi borcunu yönetmek için daha güçlü bir konuma getiriyor. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak sonuçta Brookfield Infrastructure'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Brookfield Infrastructure'ın serbest nakit akışı, FVÖK'ünün %33'üne denk geliyor ki bu oran beklediğimizden daha düşük. Bu zayıf nakit dönüşümü, borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Görünürde, Brookfield Infrastructure'ın net borcunun FAVÖK'e oranı bizi hisse senedi konusunda tereddütte bıraktı ve toplam yükümlülük seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak en azından FVÖK'ünü büyütme konusunda oldukça iyi; bu cesaret verici. Brookfield Infrastructure gibi Gaz Hizmetleri sektörü şirketlerinin genellikle sorunsuz bir şekilde borç kullandığını da belirtmeliyiz. Büyük resme baktığımızda, Brookfield Infrastructure'ın borç kullanımının şirket için riskler yarattığı açıkça görülüyor. Eğer her şey yolunda giderse bu durum bir işe yarayabilir ancak bu borcun dezavantajı kalıcı zarar riskinin daha yüksek olmasıdır. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak sonuçta her şirket bilanço dışında var olan riskler içerebilir. Örneğin Brookfield Infrastructure'ın bilmeniz gerektiğini düşündüğümüz 4 uyarı işareti (ve bizi biraz rahatsız eden 1 tanesi) var.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.