Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Costamare Inc. şirketinin(NYSE:CMRE) bilançosunda borç bulunduğunu not ediyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette borcun iyi tarafı, özellikle bir şirketteki seyreltmenin yerine yüksek getiri oranlarında yeniden yatırım yapma kabiliyeti koyduğunda, genellikle ucuz sermayeyi temsil etmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Costamare için en son analizimize göz atın

Costamare Ne Kadar Borç Taşıyor?

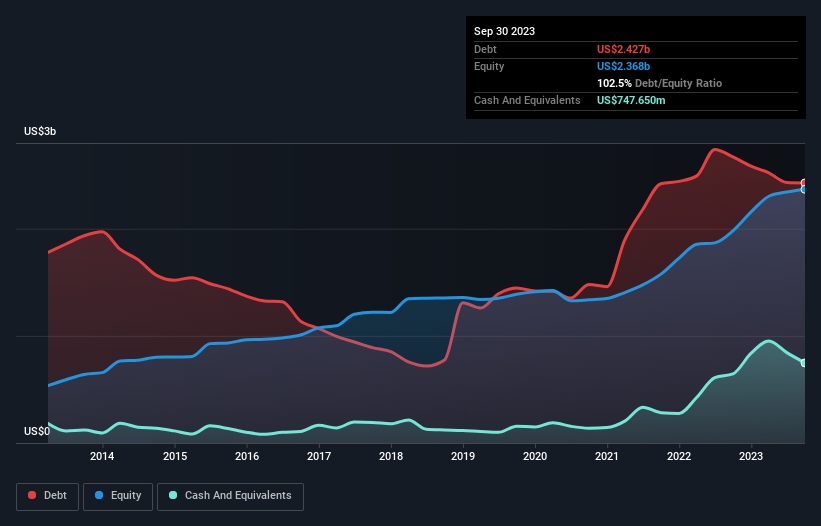

Aşağıda görebileceğiniz gibi, Costamare'in Eylül 2023'te 2,43 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 2,67 milyar ABD Dolarına düşmüştü. Bununla birlikte, bunu dengeleyen 747,7 milyon ABD Doları nakit var ve bu da yaklaşık 1,68 milyar ABD Doları net borca yol açıyor.

Costamare'in Bilançosu Ne Kadar Güçlü?

En son bilançodan Costamare'in bir yıl içinde vadesi gelen 672,9 milyon ABD$ ve bunun ötesinde vadesi gelen 2,30 milyar ABD$ yükümlülüğü olduğunu görebiliyoruz. Bu yükümlülükleri dengeleyen 747,7 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 85,6 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 2,13 milyar ABD$ daha fazladır.

Buradaki eksiklik, 1,22 milyar ABD doları değerindeki şirketin üzerinde, sanki bir çocuk kitaplarla, spor malzemeleriyle ve trompetle dolu devasa bir sırt çantasının ağırlığı altında mücadele ediyormuş gibi ağır bir yük oluşturuyor. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Günün sonunda Costamare, alacaklılarının geri ödeme talep etmesi halinde muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Costamare'in borcunun FAVÖK'e oranı 3,2'dir ve FVÖK'ü faiz giderini 2,8 kat karşılamaktadır. Birlikte ele alındığında bu, borç seviyelerinin yükseldiğini görmek istemesek de, mevcut kaldıraç oranını kaldırabileceğini düşündüğümüz anlamına geliyor. Daha da kötüsü, Costamare'in FVÖK'ü son 12 ayda %37 oranında düştü. Kazançlar bu gidişatı izlemeye devam ederse, bu borç yükünü ödemek bizi yağmurda maraton koşmaya ikna etmekten daha zor olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Costamare'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Geleceğe odaklanmak istiyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Costamare son üç yılda toplamda neredeyse hiç pozitif serbest nakit akışı kaydetmemiştir. Pek çok şirket başabaş noktasında faaliyet gösterse de, özellikle de zaten ölmüşse, önemli miktarda serbest nakit akışı görmeyi tercih ederiz.

Bizim Görüşümüz

Açıkçası Costamare'nin hem FVÖK büyüme oranı hem de toplam yükümlülüklerinin üzerinde kalma geçmişi, borç seviyeleri konusunda bizi oldukça rahatsız ediyor. Faiz karşılama oranı bile pek güven vermiyor. Daha önce bahsedilen tüm faktörler göz önüne alındığında, Costamare'in gerçekten çok fazla borç taşıdığını düşünüyoruz. Bize göre bu durum hisseyi oldukça riskli kılıyor, tıpkı bir köpek parkında gözleriniz kapalı yürümek gibi. Ancak bazı yatırımcılar farklı düşünebilir. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında var olan riskler içerebilir. Örnek olarak: Costamare için bilmeniz gereken 3 uyarı işareti tespit ettik ve bunlardan 1 tanesi potansiyel olarak ciddi.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Costamare 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.