Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Diğer birçok şirket gibi Gogo Inc.(NASDAQ:GOGO) de borç kullanmaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratmaktadır?

Borç Ne Gibi Riskler Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Gogo için en son analizimize göz atın

Gogo'nun Borcu Ne Kadar?

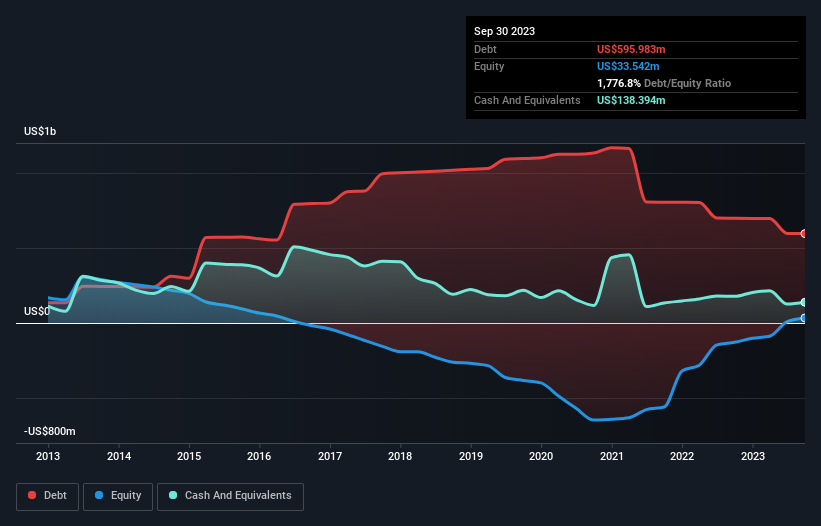

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Gogo'nun Eylül 2023 sonunda 596,0 milyon ABD Doları borcu olduğunu ve bir yıl içinde 698,6 milyon ABD Dolarından azaldığını göstermektedir. Bununla birlikte, bunu dengeleyen 138,4 milyon ABD Doları nakit var ve bu da yaklaşık 457,6 milyon ABD Doları net borca yol açıyor.

Gogo'nun Yükümlülüklerine Bir Bakış

En son bilanço verilerine baktığımızda, Gogo'nun 12 ay içinde vadesi dolacak 62,5 milyon ABD$ ve bunun ötesinde vadesi dolacak 671,2 milyon ABD$ yükümlülüğü olduğunu görüyoruz. Bu yükümlülükleri dengeleyen 138,4 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 72,8 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 522,6 milyon ABD$ daha fazladır.

Bu çok fazla gibi görünse de, Gogo'nun piyasa değeri 1,28 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Gogo'nun borcu FAVÖK'ünün 3,0 katıdır ve FAVÖK'ü faiz giderini 5,1 katından fazla karşılamaktadır. Bu, borç seviyelerinin önemli olmasına rağmen, sorunlu olarak nitelendirmekten kaçınacağımızı göstermektedir. Özellikle Gogo'nun FVÖK'ü geçen yıl oldukça sabit kaldı. Kazançlarda bir miktar büyüme görmeyi tercih ederiz, çünkü bu her zaman borcun azalmasına yardımcı olur. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açık. Ancak sonuçta Gogo'nun zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına bakmamız gerekiyor. Son üç yılda Gogo, FVÖK'ünün %12'si değerinde serbest nakit akışı bildirdi ki bu gerçekten oldukça düşük bir oran. Bu düşük nakit dönüşüm seviyesi, şirketin borçlarını yönetme ve ödeme kabiliyetini zayıflatıyor.

Bizim Görüşümüz

Gogo'nun FVÖK'ü serbest nakit akışına dönüştürme mücadelesi, bilanço gücünü ikinci kez tahmin etmemize neden oldu, ancak dikkate aldığımız diğer veri noktaları nispeten kurtarıcıydı. Örneğin, FVÖK büyüme oranı nispeten güçlü. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Gogo'nun borç kullanımıyla bazı riskler aldığı görülüyor. Dolayısıyla, bu kaldıraç özkaynak getirisini artırsa da, buradan arttığını görmek istemeyiz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin Gogo'da bilmeniz gerektiğini düşündüğümüz 5 uyarı işareti (ve biraz tatsız olan 3 işaret ) var.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

If you're looking to trade Gogo, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Gogo might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.