Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, ATN International, Inc.(NASDAQ:ATNI) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak veya kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

ATN International için en son analizimize bakın

ATN International'ın Net Borcu Nedir?

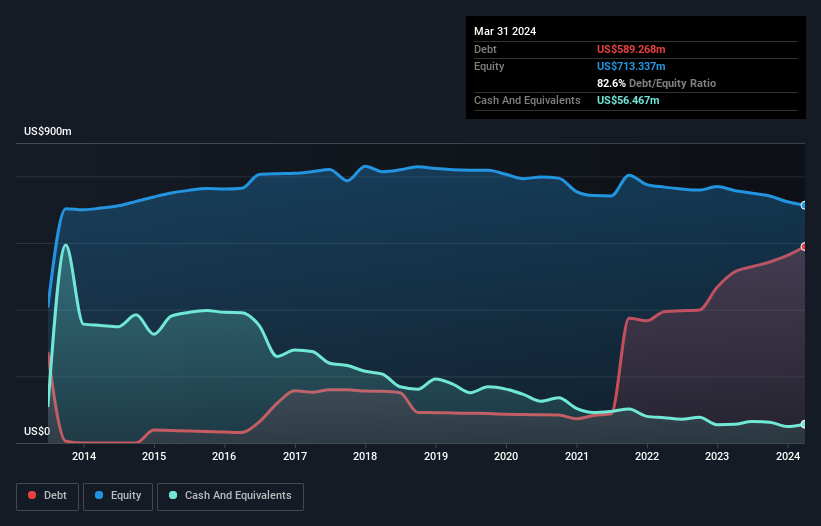

Aşağıda görebileceğiniz gibi, Mart 2024 sonunda ATN International'ın bir yıl önceki 512,8 milyon ABD dolarından 589,3 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Ancak, bunu dengeleyen 56,5 milyon ABD doları nakit var ve bu da yaklaşık 532,8 milyon ABD doları net borca yol açıyor.

ATN International'ın Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre, ATN International'ın 12 ay içinde ödenmesi gereken 273,6 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 792,2 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 56,5 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 7,51 milyon ABD$ alacağı vardı. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 1,00 milyar ABD$ daha fazla yükümlülüğe sahiptir.

Bu açık, ölümlülerin üzerinde yükselen bir dev gibi 293,3 milyon ABD doları değerindeki şirketin üzerine gölge düşürmektedir. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Günün sonunda, alacaklıları geri ödeme talep ederse, ATN International'ın muhtemelen büyük bir yeniden sermayelendirmeye ihtiyacı olacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

ATN International'ın borcunun FAVÖK'e oranı (3,0) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 0,63 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde kazançların cömert bir ölçüsüdür. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açık görünüyor. İyi haber ise ATN International'ın son on iki ayda FVÖK'ünü %72 oranında artırmış olması. Bir annenin yeni doğmuş bebeğini sevgiyle kucaklaması gibi, bu tür bir büyüme dayanıklılık yaratıyor ve şirketi borcunu yönetmek için daha güçlü bir konuma getiriyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak ATN International'ın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekiyor. Son üç yılda, ATN International toplamda önemli ölçüde negatif serbest nakit akışı gördü. Yatırımcılar şüphesiz bu durumun zaman içinde tersine dönmesini beklese de, bu durum borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Görünüşe bakılırsa, ATN International'ın FVÖK'ü serbest nakit akışına dönüştürmesi bizi hisse senedi konusunda kararsız bıraktı ve toplam borç seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak iyi tarafından bakacak olursak, FVÖK büyüme oranı iyi bir işaret ve bizi daha iyimser kılıyor. ATN International'ı bilanço sağlığı nedeniyle gerçekten oldukça riskli bulduğumuzu açıkça belirtiyoruz. Bu nedenle hisse senedi konusunda oldukça temkinliyiz ve hissedarların likiditeyi yakından takip etmeleri gerektiğini düşünüyoruz. Bilanço, borcu analiz ederken açıkça odaklanılması gereken alandır. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, ATN International ile ilgili tespit ettiğimiz 4 uyarı işareti hakkında bilgi edinmelisiniz (3 tanesi biraz endişe verici).

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

If you're looking to trade ATN International, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if ATN International might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.