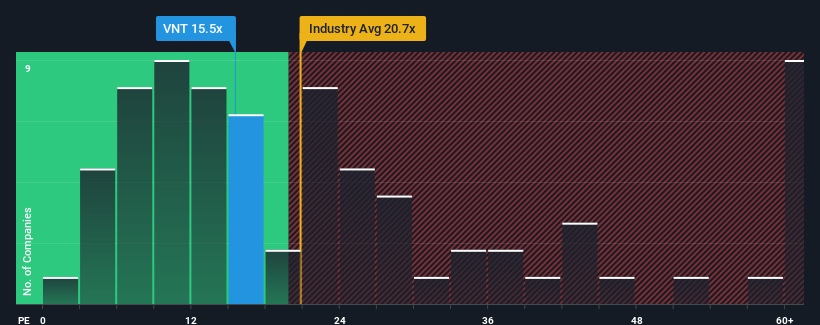

Vontier Corporation'ın (NYSE:VNT) şu anda 15,5x olan fiyat/kazanç (veya "F/K") oranının, medyan F/K oranının 17x civarında olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla oldukça "orta yol" göründüğünü söylemek zor değil. Bununla birlikte, yatırımcılar farklı bir fırsatı ya da maliyetli bir hatayı göz ardı edebileceğinden, F/K'yı açıklama yapmadan görmezden gelmek akıllıca değildir.

Vontier, kazançları diğer şirketlerin çoğundan daha hızlı düştüğü için son zamanlarda zorlanıyor. Bir olasılık, yatırımcıların şirketin kazanç trendinin eninde sonunda piyasadaki diğer şirketlere paralel olarak düşeceğini düşünmesi nedeniyle F/K'nın ılımlı olmasıdır. Şirkete hala inanıyorsanız, şirketin kazançlarının düşmemesini tercih edersiniz. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilir.

Vontier için son analizimize bakın

Büyüme Ölçütleri F/K Hakkında Bize Ne Söylüyor?

Vontier'inki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin piyasayı yakından takip ettiği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki hisse başına kazanç büyümesi, %21'lik hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Bu durum, yine de EPS'de genel olarak %11'lik makul bir artış sağlamayı başaran son üç yıllık dönemi olumsuz etkiledi. Her ne kadar inişli çıkışlı bir yolculuk olsa da, son dönemdeki kazanç artışının şirket için çoğunlukla saygıdeğer olduğunu söylemek mümkün.

Şimdi ileriye baktığımızda, şirketi takip eden sekiz analiste göre EPS'nin önümüzdeki üç yıl boyunca yılda %19 artması bekleniyor. Bu oran, piyasanın geneli için her yıl öngörülen %12'lik büyüme oranından önemli ölçüde daha yüksek.

Bu bilgiler ışığında, Vontier'in piyasaya oldukça benzer bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre bazı hissedarlar tahminlere şüpheyle yaklaşıyor ve daha düşük satış fiyatlarını kabul ediyor.

Son Söz

Fiyat/kazanç oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Vontier'in tahmini büyümesi piyasanın genelinden daha yüksek olduğu için şu anda beklenenden daha düşük bir F/K ile işlem gördüğünü tespit ettik. Piyasadan daha hızlı bir büyüme ile güçlü bir kazanç görünümü gördüğümüzde, potansiyel risklerin F/K oranı üzerinde baskı oluşturabileceğini varsayıyoruz. Görünüşe göre bazıları gerçekten de kazançlarda istikrarsızlık bekliyor, çünkü bu koşullar normalde hisse fiyatına destek sağlamalıdır.

Bir sonraki adımı atmadan önce, ortaya çıkardığımız Vontier için 1 uyarı işareti hakkında bilgi sahibi olmalısınız.

F/K oranları ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Vontier might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.