Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, Corning Incorporated(NYSE:GLW) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Gibi Riskler Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

Corning için en son analizimize bakın

Corning Ne Kadar Borç Taşıyor?

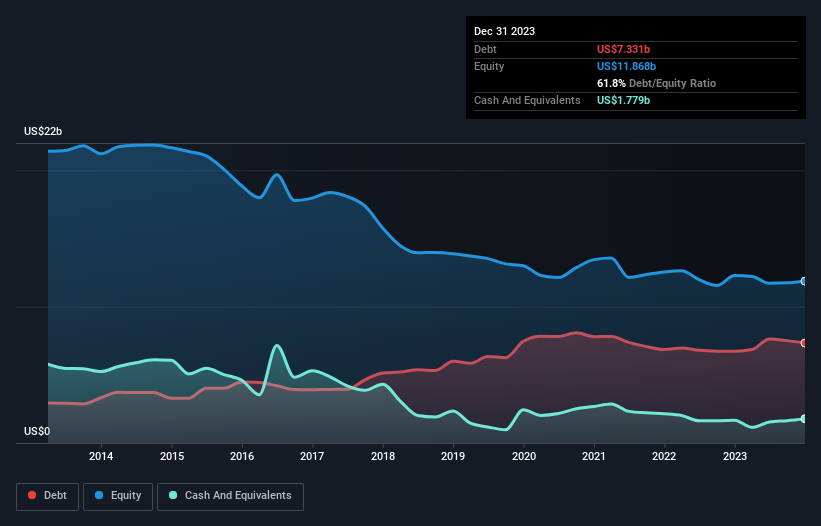

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Aralık 2023'te Corning'in bir yıl içinde 6,72 milyar ABD dolarından 7,33 milyar ABD doları borca sahip olduğunu göstermektedir. Diğer taraftan, 1,78 milyar ABD Doları nakit parası var ve bu da yaklaşık 5,55 milyar ABD Doları net borca yol açıyor.

Corning'in Yükümlülüklerine Bir Bakış

Son bilanço verileri, Corning'in bir yıl içinde vadesi dolacak 4,32 milyar ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi gelecek 12,3 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 1,78 milyar ABD Doları nakit ve bir yıl içinde vadesi gelecek 1,57 milyar ABD Doları değerinde alacağı bulunuyor. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 13,3 milyar ABD Doları daha fazladır.

Bu açık o kadar da kötü değil çünkü Corning 27,7 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak, borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Corning'in net borcu FAVÖK'ün 2,1 katı, ki bu çok fazla değil, ancak FVÖK'ün faiz giderinin yalnızca 4,5 katı olması nedeniyle faiz karşılama oranı biraz düşük görünüyor. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde kazançların cömert bir ölçüsüdür. Daha da önemlisi, Corning'in FVÖK'ü son on iki ayda %30 gibi dudak uçuklatan bir oranda düşmüştür. Bu kazanç trendi devam ederse, borcunu ödemek, kedileri hız trenine bindirmek kadar kolay olacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Corning'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe kârıyla değil. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda Corning, FVÖK'ün %62'si oranında serbest nakit akışı kaydetmiştir ki bu oran, serbest nakit akışının faiz ve vergiyi hariç tuttuğu düşünüldüğünde normaldir. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Corning'in FVÖK büyüme oranı bu analizde gerçek bir olumsuzluktu, ancak dikkate aldığımız diğer faktörler onu önemli ölçüde daha iyi bir ışık altında bıraktı. Ancak iyi tarafından bakacak olursak, FVÖK'ü serbest nakit akışına dönüştürme kabiliyeti hiç de fena değil. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Corning'in borç kullanımıyla bazı riskler aldığı görülüyor. Dolayısıyla, bu kaldıraç özkaynak getirisini artırsa da, buradan arttığını görmek istemeyiz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilanço içinde yer almaz - bundan çok uzaktır. Örneğin, Corning için buraya yatırım yapmadan önce farkında olmanız gereken 4 uyarı işareti keşfettik (1 tanesi göz ardı edilmemelidir!).

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Corning might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.