David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Coherent Corp.(NYSE:COHR) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getiriyor?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamazsa, onların insafına kalır. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Coherent için en son analizimize bakın

Coherent'in Net Borcu Nedir?

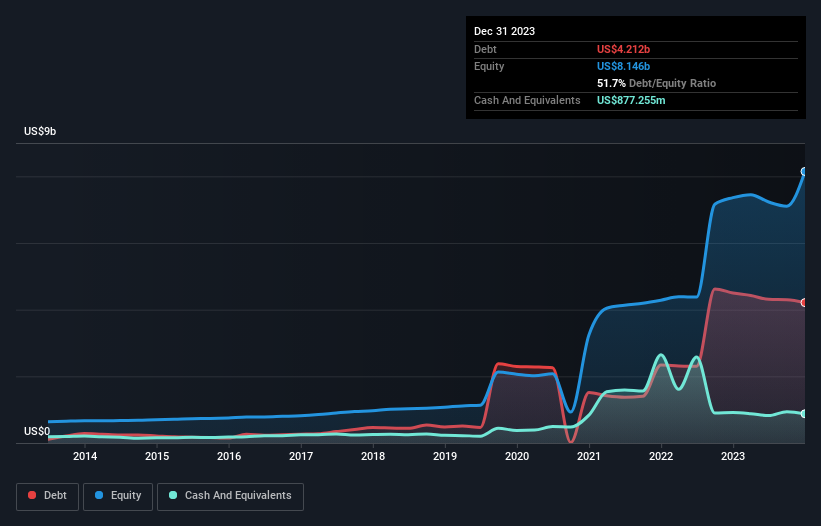

Aşağıda görebileceğiniz gibi, Coherent'in Aralık 2023'te 4,21 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 4,50 milyar ABD Dolarına geriledi. Diğer taraftan, 877,3 milyon ABD doları nakit parası var ve bu da yaklaşık 3,33 milyar ABD doları net borca yol açıyor.

Coherent'in Yükümlülüklerine Bir Bakış

En son bilançodan Coherent'in vadesi bir yıl içinde dolacak 1,19 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi dolacak 5,33 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 877,3 milyon ABD doları nakit ve 856,1 milyon ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 4,78 milyar ABD$ daha fazladır.

Bu açık o kadar da kötü değil çünkü Coherent 9,02 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak, borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

Coherent'in borç/FAVÖK oranı (3,4) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 1,2 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde kazançların cömert bir ölçüsüdür. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilemiş gibi göründüğünün muhtemelen farkında olmalıdır. Öte yandan, Coherent geçtiğimiz yıl FVÖK'ünü %29 oranında artırdı. Bu büyüme devam ederse, borcun doğal olmayan sıcak bir yaz mevsiminde kıt bir içme suyu gibi buharlaşması gerekir. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak nihayetinde Coherent'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Coherent, beklediğimiz gibi, FVÖK'ünün %56'sına denk gelen sağlam bir serbest nakit akışı üretti. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getiriyor.

Bizim Görüşümüz

Gördüğümüz kadarıyla Coherent'in faiz örtüsü nedeniyle işi kolay değil, ancak göz önünde bulundurduğumuz diğer faktörler iyimser olmamıza neden oluyor. Özellikle de FVÖK büyüme oranı gözlerimizi kamaştırıyor. Yukarıda bahsedilen tüm faktörleri göz önünde bulundurduğumuzda, Coherent'in borç kullanımı konusunda biraz temkinli hissediyoruz. Borcun özkaynak getirisini artırabileceğini takdir etmekle birlikte, hissedarların borç seviyelerini artmaması için yakından takip etmelerini öneriyoruz. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Coherent ile ilgili 2 uyarı işareti tespit ettik (en az 1 tanesi göz ardı edilmemelidir) ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

If you're looking to trade Coherent, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Coherent might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.