Warren Buffett'ın ünlü bir sözü vardır: "Volatilite riskle eş anlamlı olmaktan çok uzaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Informatica Inc. şirketinin(NYSE:INFA) bilançosunda borç bulunduğunu not ediyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Tehlikelidir?

Borç, şirket yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Informatica için son analizimizi görüntüleyin

Informatica'nın Borcu Ne Kadar?

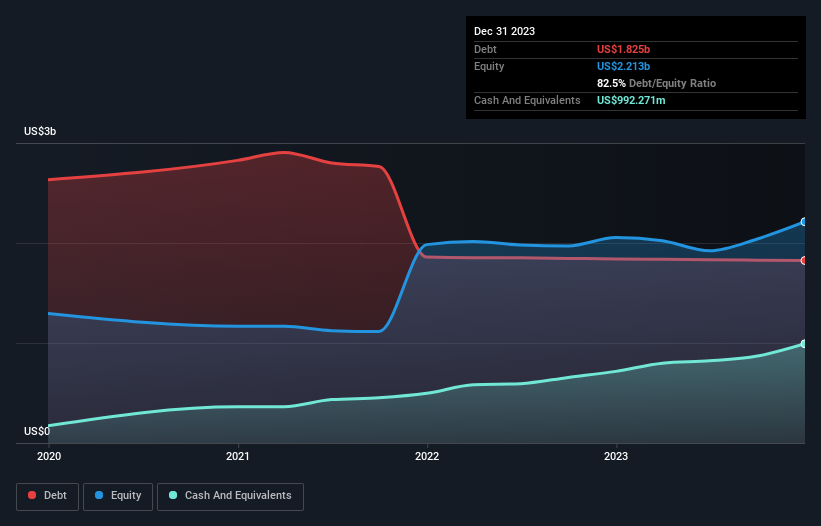

Aşağıda görebileceğiniz gibi, Informatica'nın Aralık 2023'te 1,82 milyar ABD Doları borcu vardı, bu da bir önceki yılla hemen hemen aynı. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Diğer taraftan, 992,3 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 832,4 milyon ABD$ net borca yol açmaktadır.

Informatica'nın Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre Informatica'nın 12 ay içinde ödenmesi gereken 1,05 milyar ABD$ ve 12 aydan uzun vadede ödenmesi gereken 1,94 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 992,3 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 579,9 milyon ABD$ değerinde alacakları vardı. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 1,42 milyar ABD$ daha fazladır.

Elbette Informatica 11,4 milyar ABD doları gibi devasa bir piyasa değerine sahip, dolayısıyla bu yükümlülükler muhtemelen yönetilebilir. Bunu söyledikten sonra, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Informatica'nın borç/FAVÖK oranı (3,4) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 0,84 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanmaktadır; bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına gelmektedir. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilemiş gibi göründüğünün muhtemelen farkında olmalıdır. Bununla birlikte, Informatica'nın son 12 ayda FVÖK'ünü %264 gibi yüksek bir oranda artırdığını hatırlamak hissedarları biraz rahatlatacaktır. Bu yolda yürümeye devam edebilirse, borcunu nispeten kolaylıkla azaltabilecek bir konumda olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Informatica'nın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Hissedarlar için ne mutlu ki Informatica son üç yılda EBIT'den daha fazla serbest nakit akışı üretti. Kredi verenlerinizin gözüne girmek söz konusu olduğunda gelen nakitten daha iyi bir şey yoktur.

Bizim Görüşümüz

Ne mutlu ki, Informatica'nın FVÖK'ü serbest nakit akışına etkileyici bir şekilde dönüştürmesi, borç konusunda üstünlük sağladığını gösteriyor. Ancak acı gerçek şu ki, faiz karşılığından endişe duyuyoruz. Tüm bu veriler dikkate alındığında, Informatica'nın borç konusunda oldukça mantıklı bir yaklaşım benimsediği görülüyor. Bu bir miktar risk getirse de, hissedarların getirilerini de artırabilir. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Informatica ' da 1 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Informatica might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.