WalkMe Ltd. için Gelirler Hikayeyi Anlatmıyor (NASDAQ:WKME) Hisselerinin %68 Yükselmesinin Ardından

WalkMe Ltd.(NASDAQ:WKME) hissedarları sabırlarının karşılığını son bir ayda %68'lik bir hisse fiyatı artışıyla aldılar. Biraz daha geriye baktığımızda, hisse senedinin geçen yıl %48 arttığını görmek cesaret verici.

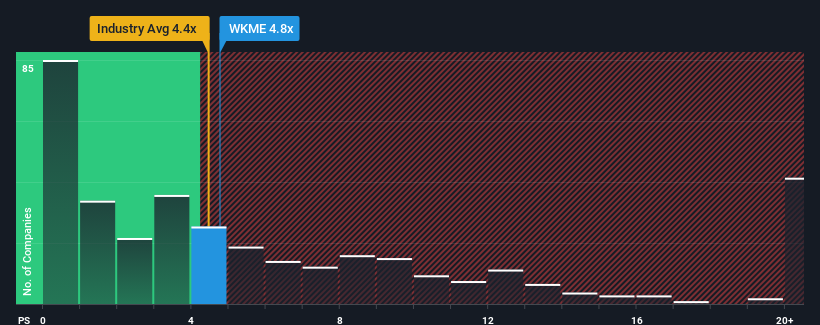

Fiyattaki sert sıçramaya rağmen, WalkMe'nin 4,8x'lik P/S oranına kayıtsız kaldığınız için affedilebilirsiniz, çünkü Amerika Birleşik Devletleri'ndeki Yazılım endüstrisi için medyan fiyat-satış (veya "P/S") oranı da 4,4x'e yakındır. Bu herhangi bir kaş kaldırmasa da, eğer F/K oranı haklı değilse, yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

WalkMe için son analizimize bakın

WalkMe'nin Son Performansı Nasıl Görünüyor?

WalkMe'nin gelirleri diğer şirketlere kıyasla daha yavaş arttığı için son dönemler pek iyi geçmedi. Belki de piyasa gelecekteki gelir performansının yükselmesini bekliyor ve bu da F/K'nın düşmesini engelliyor. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, WalkMe hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Tahminleri P/S Oranı ile Uyuşuyor mu?

WalkMe'ninki gibi bir P/S'yi rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü yakından takip ettiği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %6,1 oranında artırmayı başardığını görüyoruz. Son üç yıllık dönemde de, kısa vadeli performansının da yardımıyla, gelirlerde genel olarak %72'lik mükemmel bir artış görüldü. Dolayısıyla, şirketin bu süre zarfında gelirlerini artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Geleceğe baktığımızda, şirketi takip eden sekiz analistin tahminlerine göre önümüzdeki üç yıl boyunca gelirlerin her yıl %9,7 oranında artması bekleniyor. Bu oran, sektörün geneli için her yıl öngörülen %15'lik büyüme oranından önemli ölçüde daha düşük.

Bu bilgiler ışığında, WalkMe'nin sektöre kıyasla oldukça benzer bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre çoğu yatırımcı oldukça sınırlı büyüme beklentilerini göz ardı ediyor ve hisse senedine maruz kalmak için daha fazla ödeme yapmaya istekli. Bu fiyatların korunması zor olacak çünkü bu gelir artışı seviyesi eninde sonunda hisseleri aşağı çekecek.

Son Söz

WalkMe, F/K'sını sektördeki diğer şirketlerle aynı seviyeye getiren sağlam bir fiyat artışıyla yeniden gözde olmuş gibi görünüyor Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

WalkMe'nin gelir beklentilerine ilişkin analist tahminlerine baktığımızda, düşük gelir görünümünün F/K oranını tahmin ettiğimiz kadar olumsuz etkilemediğini gördük. Şu anda, tahmin edilen gelecekteki gelirlerin uzun süre daha olumlu bir hissiyatı desteklemesi muhtemel olmadığından, F/K'ya güvenmiyoruz. Bu durum, hissedarların yatırımlarını riske atmakta ve potansiyel yatırımcıları gereksiz bir prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Geçit törenine çok fazla yağmur yağdırmak istemiyoruz, ancak WalkMe için dikkatli olmanız gereken 3 uyarı işareti de bulduk.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if WalkMe might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.