Roadzen, Inc.(NASDAQ:RDZN) hisseleri, öncesinde nispeten iyi geçen bir dönemin ardından %36 değer kaybederek korkunç bir ay geçirdi. Uzun vadeli hissedarlar için geçtiğimiz ay, hisse fiyatlarında %61'lik bir düşüşe neden olarak unutulması gereken bir yılı geride bıraktı.

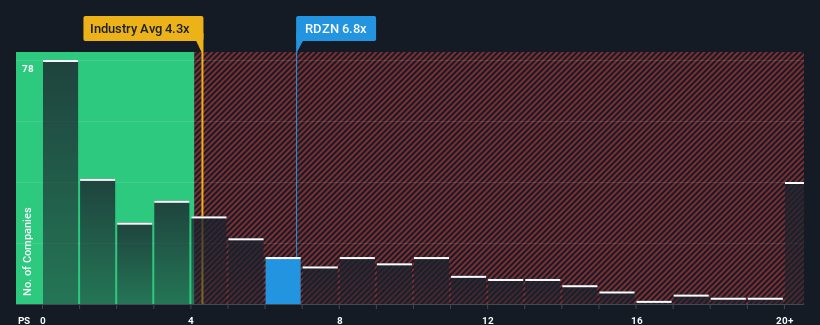

Bu kadar büyük bir fiyat düşüşünden sonra bile, Roadzen'in 6,8x'lik fiyat-satış (ya da "P/S") oranı, şirketlerin yaklaşık yarısının 4,3x'in altında P/S oranlarına sahip olduğu ve hatta 1,6x'in altındaki P/S oranlarının oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki Yazılım sektöründeki diğer şirketlere kıyasla şu anda hala güçlü bir satış gibi görünebilir. Bununla birlikte, yüksek F/K oranının rasyonel bir temeli olup olmadığını belirlemek için biraz daha derine inmemiz gerekiyor.

Roadzen için son analizimize göz atın

Roadzen'in F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Son zamanlarda son derece güçlü olan gelir artışı ile Roadzen çok iyi gidiyor. P/S oranı muhtemelen yüksektir çünkü yatırımcılar bu güçlü gelir artışının yakın gelecekte sektörün genelinden daha iyi performans göstermeye yeteceğini düşünmektedir. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Roadzen için herhangi bir analist tahmini bulunmamakla birlikte, şirketin kazanç, gelir ve nakit akışında nasıl bir performans sergilediğini görmek için bu ücretsiz veri açısından zengin görselleştirmeye bir göz atın.Roadzen'in Gelir Artışı Nasıl Seyrediyor?

Roadzen'inki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörden çok daha iyi performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %232'lik olağanüstü bir artış sağlandı. Son üç yıllık dönemde de, kısa vadedeki inanılmaz performansının da yardımıyla, gelirde inanılmaz bir genel artış görüldü. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarıyla mutluluktan havalara uçacaklardır.

Bu, önümüzdeki yıl %15 büyümesi beklenen sektörün geri kalanının aksine, şirketin son orta vadeli yıllıklandırılmış büyüme oranlarından önemli ölçüde daha düşük.

Bunun ışığında, Roadzen'in F/K'sının diğer şirketlerin çoğunun üzerinde olması anlaşılabilir bir durumdur. Görünüşe göre çoğu yatırımcı bu güçlü büyümenin devam etmesini bekliyor ve hisse senedi için daha fazla ödeme yapmaya istekli.

Anahtar Çıkarım

Böylesine güçlü bir fiyat düşüşünden sonra bile Roadzen'in F/K'sı sektör medyanını önemli ölçüde aşıyor. Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Roadzen'in son üç yılda yaşadığı güçlü gelir artışının mevcut endüstri görünümünden daha üstün olduğu göz önüne alındığında yüksek P/S'sini destekleyebilmesi şaşırtıcı değil. Şu anda hissedarlar, gelirlerin tehdit altında olmadığından oldukça emin oldukları için F/K konusunda rahatlar. Son orta vadeli gelir trendleri devam ederse, bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde düşmesini görmek zor.

Bir sonraki adımı atmadan önce, Roadzen için ortaya çıkardığımız 2 uyarı işaretini (1 tanesi önemli!) bilmelisiniz.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

If you're looking to trade Roadzen, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Roadzen might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.