The9 Limited'in (NASDAQ:NCTY) %27 Hisse Fiyatı Tırmanışında Bulmacanın Bir Parçası Eksik

The9 Limited(NASDAQ:NCTY) hisseleri sadece son bir ayda %27'lik bir kazançla son dönemdeki ivmesini sürdürdü. Kötü haber şu ki, son 30 gündeki hisse senedi toparlanmasından sonra bile, hissedarlar geçen yıl yaklaşık %2,6 oranında su altında kaldı.

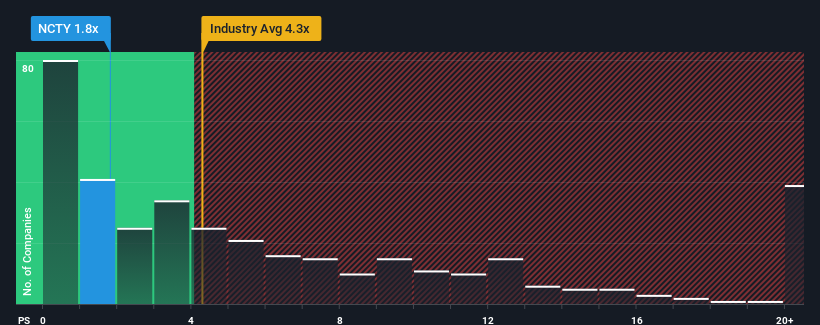

Fiyatta böylesine büyük bir sıçramadan sonra bile The9, 1,8x'lik fiyat-satış (veya "P/S") oranıyla şu anda hala çok yükseliş sinyalleri gönderiyor olabilir, çünkü Amerika Birleşik Devletleri'ndeki Yazılım sektöründeki tüm şirketlerin neredeyse yarısı 4,3x'ten daha yüksek P/S oranlarına sahiptir ve hatta 11x'ten daha yüksek P/S bile olağandışı değildir. Bununla birlikte, P/S'yi sadece görünür değer olarak almak akıllıca değildir, çünkü neden bu kadar sınırlı olduğuna dair bir açıklama olabilir.

The9 için en son analizimize bakın

The9'un F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

The9, gelirlerini gerçekten hızlı bir şekilde artırdığı için son zamanlarda kesinlikle harika bir iş çıkarıyor. Birçok kişi güçlü gelir performansının önemli ölçüde düşmesini bekliyor olabilir, bu da F/K oranını baskılamış olabilir. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olabilirsiniz, böylece potansiyel olarak gözden düşmüşken bir miktar hisse senedi alabilirsiniz.

The9 için herhangi bir analist tahmini bulunmamakla birlikte, şirketin kazanç, gelir ve nakit akışı açısından ne durumda olduğunu görmek için veri açısından zengin bu ücretsiz görselleştirmeye bir göz atın.Gelir Tahminleri Düşük F/K Oranıyla Uyuşuyor mu?

The9'unki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün çok altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %66'lık olağanüstü bir artış sağlandı. Son üç yıllık dönemde de, kısa vadedeki inanılmaz performansının da yardımıyla, gelirde inanılmaz bir genel artış görüldü. Dolayısıyla, şirketin bu süre zarfında gelirlerini artırma konusunda muazzam bir iş çıkardığını teyit ederek başlayabiliriz.

Bu son orta vadeli gelir gidişatını sektörün bir yıllık %15'lik büyüme tahminiyle karşılaştırdığımızda, The9'un gözle görülür şekilde daha cazip olduğunu görüyoruz.

Bunu akılda tutarak, The9'un F/K'sının sektördeki benzerlerine kıyasla yüksek olmamasını ilgi çekici buluyoruz. Görünüşe göre bazı hissedarlar son dönemdeki performansın sınırlarını aştığına inanıyor ve önemli ölçüde daha düşük satış fiyatlarını kabul ediyor.

The9'un F/K'sından Ne Öğrenebiliriz?

Böylesine güçlü bir fiyat hareketinden sonra bile, The9'un F/K'sı hala sektörün geri kalanının gerisinde. Tipik olarak, yatırım kararlarını verirken fiyat-satış oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

The9'u incelediğimizde, üç yıllık gelir trendlerinin mevcut sektör beklentilerinden daha iyi göründüğü göz önüne alındığında, F/K'sını tahmin ettiğimiz kadar artırmadığını gördük. Sektörü geride bırakan güçlü bir gelir artışı gördüğümüzde, şirketin gelecekteki performansının altında yatan kayda değer riskler olduğunu ve bunun da F/K oranı üzerinde aşağı yönlü baskı oluşturduğunu varsayıyoruz. Geçmiş orta vadedeki son gelir eğilimleri fiyat düşüşü riskinin düşük olduğunu gösterse de, yatırımcılar gelecekte gelir dalgalanmaları olasılığını algılıyor gibi görünüyor.

Bir sonraki adımı atmadan önce, The9 için ortaya çıkardığımız 5 uyarı işaretini (3'ü önemli!) bilmelisiniz.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if The9 might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.