Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, Kaltura, Inc.(NASDAQ:KLTR) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandıran pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Kaltura için son analizimizi görüntüleyin

Kaltura'nın Net Borcu Nedir?

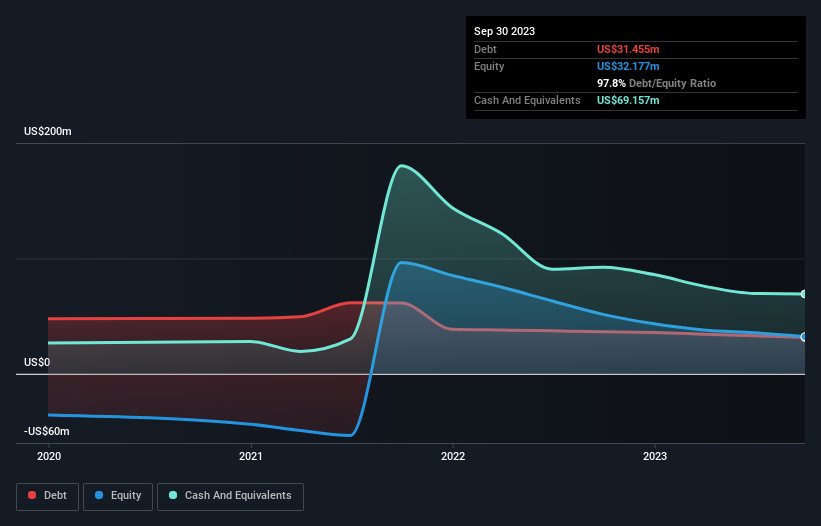

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Kaltura'nın Eylül 2023 sonunda 31,5 milyon ABD Doları borcu olduğunu ve bir yıl içinde 36,5 milyon ABD Dolarından azaldığını gösteriyor. Ancak öte yandan 69,2 milyon ABD doları nakit parası da var ve bu da 37,7 milyon ABD doları net nakit pozisyonuna yol açıyor.

Kaltura'nın Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Kaltura'nın bir yıl içinde vadesi dolacak 127,0 milyon ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi dolacak 20,3 milyon ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 69,2 milyon ABD doları nakit ve 21,9 milyon ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunuyor. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 56,3 milyon ABD$ daha fazladır.

Kaltura'nın piyasa değeri 199,4 milyon ABD dolarıdır, dolayısıyla ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmak faydalı olacaktır. Kayda değer yükümlülükleri olsa da, Kaltura'nın borcundan daha fazla nakdi var, bu nedenle borcunu güvenli bir şekilde yönetebileceğinden oldukça eminiz. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak Kaltura'nın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Geçtiğimiz yıl Kaltura FVÖK düzeyinde kârlı değildi, ancak gelirini %4,4 oranında artırarak 175 milyon ABD dolarına çıkarmayı başardı. Bu büyüme oranı bizim zevkimize göre biraz yavaş, ancak bir dünya yaratmak için her türden insan gerekir.

Peki Kaltura Ne Kadar Riskli?

Zarar eden şirketlerin genel olarak kârlı olanlardan daha riskli olduğundan şüphemiz yok. Kaltura'nın geçen yıl faiz ve vergi öncesi kâr (FVÖK) zararı olduğunu da not ediyoruz. Gerçekten de, bu süre içinde 19 milyon ABD$ nakit yaktı ve 49 milyon ABD$ zarar etti. Ancak bilançosundaki 37,7 milyon ABD doları kurtarıcı oldu. Bu da iki yıldan daha uzun bir süre mevcut hızda harcamaya devam edebileceği anlamına geliyor. Özetle, serbest nakit akışının yokluğunda oldukça riskli göründüğü için buna biraz şüpheyle yaklaşıyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilanço içinde yer almaz - bundan çok uzaktır. Örneğin, Kaltura için farkında olmanız gereken 2 uyarı işareti belirledik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Kaltura might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.