GSE Systems, Inc. (NASDAQ:GVP) %37 Düştükten Sonra Göründüğü Kadar Yanlış Fiyatlandırılmamış Olabilir

GSE Systems, Inc.(NASDAQ:GVP) hisse fiyatı geçtiğimiz ay %37 gibi önemli bir oranda düşerek çok kötü bir performans sergiledi. Son düşüş, bu süre zarfında %76'lık bir kayıp yaşayan hissedarlar için felaket bir on iki ayı tamamlıyor.

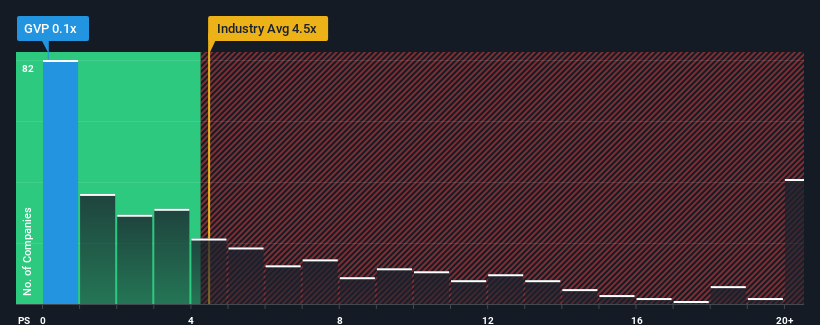

Fiyatındaki bu kadar büyük bir düşüşün ardından GSE Systems, 0,1x'lik fiyat-satış (veya "P/S") oranıyla şu anda güçlü bir satın alma fırsatı gibi görünebilir; ABD'deki Yazılım sektöründeki tüm şirketlerin neredeyse yarısının 4,5x'ten daha yüksek P/S oranlarına sahip olduğu ve hatta 11x'ten daha yüksek P/S oranlarının sıra dışı olmadığı düşünüldüğünde. Ancak, P/S oranının düşük olmasının bir nedeni olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

GSE Systems için son analizimizi görüntüleyin

GSE Systems Nasıl Performans Gösteriyor?

GSE Systems'ın azalan gelirleri, gelirlerinde ortalama olarak bir miktar artış görülen diğer şirketlerle kıyaslandığında son zamanlarda iyi bir performans göstermiyor. Belki de yatırımcılar güçlü bir gelir artışı beklentisinin ufukta görünmediğini düşündüğü için F/K düşük kalıyor. Dolayısıyla, hisse senedinin ucuz olduğu söylenebilirse de, yatırımcılar iyi bir değer olarak görmeden önce iyileşme arayışında olacaklardır.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde GSE Systems hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Gelir Tahminleri Düşük F/K Oranıyla Uyuşuyor mu?

GSE Systems'ın P/S oranı, çok düşük büyüme göstermesi ve hatta gelirlerinin düşmesi beklenen ve daha da önemlisi sektörden çok daha kötü performans göstermesi beklenen bir şirket için tipik bir oran olacaktır.

Son bir yıllık mali tabloları incelediğimizde, şirketin gelirlerinin %10 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Şirketin gelirleri toplamda %27 oranında azaldığı için son üç yıl da iyi görünmüyor. Buna bağlı olarak, hissedarlar orta vadeli gelir artışı oranları konusunda olumsuz düşünebilirdi.

Görünüşe bakacak olursak, şirketi izleyen tek analistin tahminine göre önümüzdeki üç yılda yıllık %15 büyüme kaydedilmesi bekleniyor. Bu arada, sektörün geri kalanının yılda %17 oranında büyüyeceği tahmin ediliyor ki bu da önemli bir fark yaratmıyor.

Bu bilgiler ışığında, GSE Systems'in sektörden daha düşük bir F/K ile işlem görmesini garip buluyoruz. Çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmamış olabilir.

Anahtar Çıkarım

GSE Systems'ın F/K'sı son zamanlarda hisse senedi fiyatı kadar zayıf görünüyor. Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

GSE Systems için P/S rakamları, sektördeki diğer şirketlerle uyumlu olması beklenen büyümeye rağmen düşük kalıyor gibi görünüyor. Düşük F/K, gelir artışı tahminlerinin piyasa tarafından sorgulandığının bir göstergesi olabilir. Görünüşe göre bazıları gerçekten de gelir istikrarsızlığı bekliyor, çünkü bu koşullar normalde hisse fiyatına daha fazla destek sağlamalıdır.

Ayrıca, GSE Sistemlerinde tespit ettiğimiz bu 5 uyarı işareti hakkında da bilgi edinmelisiniz (3 tanesi bizim için çok iyi değil).

Geçmişte kazançlarını sağlam bir şekilde artıran şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

If you're looking to trade GSE Systems, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if GSE Systems might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.