JFrog Ltd.(NASDAQ:FROG), piyasadaki en büyük şirket değil, ancak NASDAQGS'de son aylarda önemli hisse fiyatı hareketleri gördü, 45,01 ABD Dolarına kadar yükseldi ve 32,17 ABD Dolarının en düşük seviyelerine düştü. Bazı hisse fiyatı hareketleri, yatırımcılara hisse senedine girmek ve potansiyel olarak daha düşük bir fiyattan satın almak için daha iyi bir fırsat verebilir. Cevaplanması gereken bir soru, JFrog'un 32,17 ABD$ olan mevcut işlem fiyatının orta ölçekli şirketin gerçek değerini yansıtıp yansıtmadığıdır. Yoksa şu anda değerinin altında mı ve bize satın alma fırsatı mı sunuyor? Fiyat değişikliği için herhangi bir katalizör olup olmadığını görmek için en son finansal verilere dayanarak JFrog'un görünümüne ve değerine bir göz atalım.

JFrog için son analizimizi görüntüleyin

JFrog'un Değeri Nedir?

Değerleme modelimize göre, JFrog içsel değerimizin yaklaşık %9,94 üzerinde adil bir şekilde fiyatlandırılmış görünüyor, bu da bugün JFrog'u satın alırsanız, bunun için nispeten adil bir fiyat ödeyeceğiniz anlamına geliyor. Şirketin gerçek değerinin 29,26 $ olduğuna inanıyorsanız, fiyat gerçek değerine düştüğünde yalnızca önemsiz bir dezavantaj söz konusu olacaktır. Yine de, gelecekte satın almak için bir fırsat olabilir. Bunun nedeni, JFrog'un betasının (hisse fiyatı oynaklığının bir ölçüsü) yüksek olmasıdır, yani fiyat hareketleri piyasanın geri kalanına göre abartılı olacaktır. Piyasa düşüş eğilimindeyse, şirketin hisseleri muhtemelen piyasanın geri kalanından daha fazla düşecek ve bu da önemli bir satın alma fırsatı sağlayacaktır.

JFrog'un geleceği nasıl görünüyor?

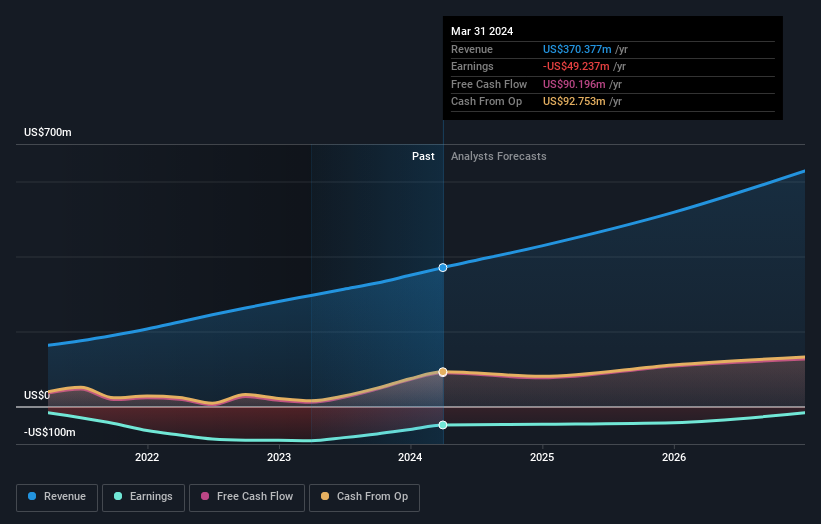

Portföylerinde büyüme arayan yatırımcılar, bir şirketin hisselerini satın almadan önce şirketin beklentilerini göz önünde bulundurmak isteyebilir. Her ne kadar değer yatırımcıları en önemli olanın fiyata göre içsel değer olduğunu iddia etse de, daha cazip bir yatırım tezi ucuz fiyata yüksek büyüme potansiyeli olacaktır. JFrog'un önümüzdeki birkaç yıl içinde kazançlarının %26 oranında artması beklenmektedir ve bu da oldukça iyimser bir geleceğe işaret etmektedir. Bu da daha sağlam nakit akışlarına yol açarak daha yüksek bir hisse değerini besleyecektir.

Bu Sizin İçin Ne Anlama Geliyor?

Hissedar mısınız? FROG'un gelecekteki iyimser büyümesi, mevcut hisse fiyatına yansıtılmış gibi görünüyor ve hisseler adil değeri civarında işlem görüyor. Ancak, şirketin finansal gücü gibi bugün dikkate almadığımız başka önemli faktörler de var. Bu faktörler hisseye son baktığınız zamandan bu yana değişti mi? Fiyatın makul değerinin altına düşmesi durumunda şirkete yatırım yapmak için yeterli güvene sahip olacak mısınız?

Potansiyel bir yatırımcı mısınız? FROG'u takip ediyorsanız, adil değeri civarında işlem gördüğü göz önüne alındığında, şu an satın almak için en uygun zaman olmayabilir. Bununla birlikte, olumlu görünüm şirket için cesaret vericidir, bu da bir sonraki fiyat düşüşünden yararlanmak için bilançosunun gücü gibi diğer faktörlere daha derinlemesine dalmaya değer olduğu anlamına gelir.

Bunu akılda tutarak, riskleri tam olarak anlamadığımız sürece bir hisse senedine yatırım yapmayı düşünmeyiz. Yatırım riskleri açısından, JFrog ile ilgili 3 uyarı işareti belirledik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Artık JFrog ile ilgilenmiyorsanız, yüksek büyüme potansiyeline sahip 50 'den fazla diğer hisse senedi listemizi görmek için ücretsiz platformumuzu kullanabilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if JFrog might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.