David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Five9, Inc . (NASDAQ:FIVN ) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mı?

Borç Ne Gibi Riskler Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar işletmeye yardımcı olur. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarında yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Five9 için en son analizimize göz atın

Five9'un Borcu Ne Kadar?

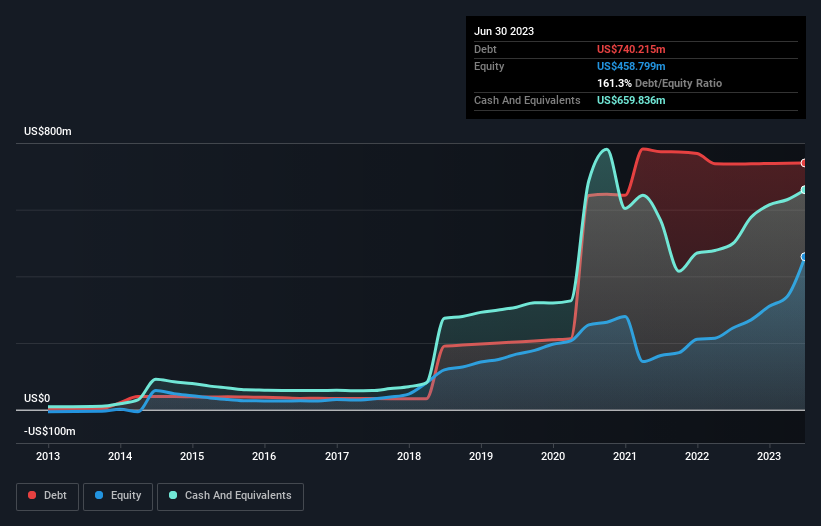

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Five9'un Haziran 2023'te 740,2 milyon ABD doları borcu olduğunu göstermektedir; bir önceki yılla hemen hemen aynı. Bununla birlikte, 659,8 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 80,4 milyon ABD dolarıdır.

Five9'un Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Five9'un bir yıl içinde vadesi gelen 158,3 milyon ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelen 785,9 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 659,8 milyon ABD doları nakit ve 91,3 milyon ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 193,0 milyon ABD$ daha fazladır.

Five9'un 4,68 milyar ABD doları piyasa değerine sahip olduğu düşünüldüğünde, bu yükümlülüklerin büyük bir tehdit oluşturduğuna inanmak zor. Bununla birlikte, zaman içinde değişebileceğinden bilanço gücünü göz önünde bulundurmaya değer olduğunu düşünüyoruz. Bilanço, borcu analiz ederken odaklanılması gereken bir alandır. Ancak Five9'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Geçtiğimiz yıl Five9 FVÖK düzeyinde kârlı değildi, ancak gelirini %21 oranında artırarak 848 milyon ABD dolarına çıkarmayı başardı. Şansınız yaver giderse şirket kârlılığa giden yolda büyüyebilecektir.

Caveat Emptor

Büyümeye rağmen Five9 geçen yıl faiz ve vergi öncesi kâr (FVÖK) kaybı yaşadı. Gerçekten de, FVÖK düzeyinde 77 milyon ABD$ zarar etmiştir. Buna baktığımızda ve bilançosundaki yükümlülükleri hatırladığımızda, nakde oranla, şirketin herhangi bir borcu olması bize akıllıca görünmüyor. Açıkçası bilançonun, zamanla iyileştirilebilecek olsa da, uygunluktan uzak olduğunu düşünüyoruz. Son on iki aydaki 86 milyon ABD$'lık zararını kâra dönüştürseydi daha iyi hissederdik. Dolayısıyla bu hissenin oldukça riskli olduğunu düşünüyoruz. Bilanço, borcu analiz ederken açıkça odaklanılması gereken alandır. Ancak, tüm yatırım riskleri bilanço içinde yer almaz - bundan çok uzaktır. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve Five9 için bilmeniz gereken 3 uyarı işareti tespit ettik.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (tümü kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Five9 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.