Data Storage Corporation (NASDAQ:DTST) %25 Yükseldi Ancak Bu Bir Riske Karşı Ödül Hikayesi

Data Storage Corporation(NASDAQ:DTST) hissedarları, hisse fiyatının harika bir ay geçirdiğini, %25'lik bir kazanç sağladığını ve önceki zayıflıktan kurtulduğunu görmekten heyecan duyacaktır. Son dalgalanmanın ardından yıllık kazanç %101'e ulaşarak yatırımcıların dikkatini çekti.

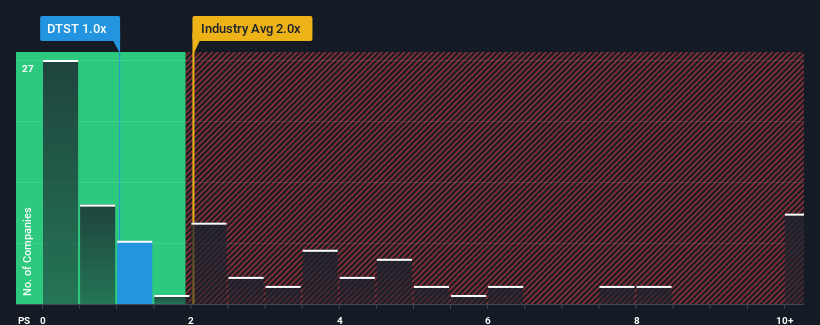

Fiyattaki sert sıçramaya rağmen, ABD'nin BT sektöründeki şirketlerin neredeyse yarısının 2 katın üzerinde P/S oranlarına sahip olduğu düşünüldüğünde, Veri Depolama'nın 1x'lik fiyat-satış oranıyla (veya "P/S") iyi yatırım beklentilerine sahip bir hisse senedi olduğunu düşünmeniz hala anlaşılabilir olacaktır. Ancak, P/S'nin düşük olmasının bir nedeni olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Veri Depolama için en son analizimize göz atın

Veri Depolama Nasıl Performans Gösteriyor?

Veri Depolama şirketinin gelirlerinin son dönemde güçlü bir şekilde arttığını görmek sevindirici. Belki de piyasa bu kabul edilebilir gelir performansının düşüşe geçmesini bekliyor ve bu da F/K'yı baskı altında tutuyor. Eğer şirketi seviyorsanız, durumun böyle olmamasını ve böylece gözden düşmüşken bir miktar hisse senedi alabilmeyi umabilirsiniz.

Veri Depolama için herhangi bir analist tahmini bulunmamakla birlikte, şirketin kazanç, gelir ve nakit akışında nasıl bir performans sergilediğini görmek için veri açısından zengin bu ücretsiz görselleştirmeye bir göz atın.Veri Depolama İçin Herhangi Bir Gelir Artışı Öngörülüyor mu?

Veri Depolama'nınki kadar düşük bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin sektörün gerisinde kalma yolunda ilerlediği zamandır.

Gelir artışının son yılını gözden geçirecek olursak, şirket %8,4'lük kayda değer bir artış göstermiştir. Son üç yıllık dönemde de, kısa vadeli performansının da yardımıyla, toplam gelirde %167'lik mükemmel bir artış görüldü. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarını kesinlikle memnuniyetle karşılayacaktır.

Bu son orta vadeli gelir gidişatını sektörün %11'lik bir yıllık büyüme tahminiyle karşılaştırdığımızda Data Storage'ın çok daha cazip olduğunu görüyoruz.

Bunun ışığında, Veri Depolama'nın F/K'sının diğer şirketlerin çoğunun altında olması tuhaf. Görünüşe göre çoğu yatırımcı şirketin son büyüme oranlarını koruyabileceğine ikna olmuş değil.

Veri Depolamanın P/S'sine İlişkin Sonuçlar

Data Storage'ın hisse senedi fiyatı son zamanlarda yükseldi, ancak F/K'sı hala mütevazı. Tipik olarak, yatırım kararlarını verirken fiyat-satış oranlarını çok fazla okumamaya dikkat ederiz, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

Veri Depolama üzerine yaptığımız inceleme, üç yıllık gelir trendlerinin mevcut sektör beklentilerinden daha iyi görünmesi nedeniyle F/K'sını tahmin ettiğimiz kadar artırmadığını ortaya koydu. Sektörü geride bırakan güçlü bir gelir artışı gördüğümüzde, şirketin gelecekteki performansına yönelik kayda değer riskler olduğunu ve bunun da P/S oranı üzerinde aşağı yönlü baskı oluşturduğunu varsayıyoruz. Son orta vadeli gelir trendleri devam ederse en azından fiyat riskleri çok düşük görünüyor, ancak yatırımcılar gelecekteki gelirin çok fazla dalgalanma görebileceğini düşünüyor gibi görünüyor.

Her zaman riskler hakkında düşünmelisiniz. Örnek olarak, Veri Depolama için farkında olmanız gereken 2 uyarı işareti tespit ettik ve bunlardan 1'i göz ardı edilmemelidir.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Data Storage 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.