Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe etmektense, 'Benim ve tanıdığım her pratik yatırımcının endişe ettiği risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Diğer birçok şirkette olduğu gibi CrowdStrike Holdings, Inc.(NASDAQ:CRWD) de borç kullanıyor. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Borç seviyelerini incelediğimizde, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

CrowdStrike Holdings için en son analizimize bakın

CrowdStrike Holdings'in Borcu Nedir?

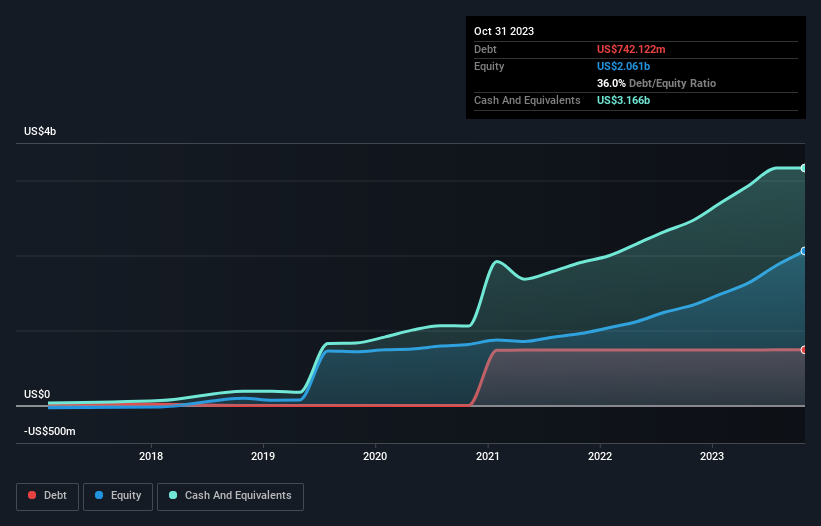

Aşağıda görebileceğiniz gibi, CrowdStrike Holdings'in Ekim 2023'te 742,1 milyon ABD Doları borcu vardı, bu da bir önceki yılla hemen hemen aynı. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Ancak öte yandan 3,17 milyar ABD$ nakit paraya sahiptir ve bu da 2,42 milyar ABD$ net nakit pozisyonuna yol açmaktadır.

CrowdStrike Holdings'in Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, CrowdStrike Holdings'in bir yıl içinde vadesi gelen 2,35 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelen 1,42 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 3,17 milyar ABD$ nakit ve bir yıl içinde vadesi dolacak 561,9 milyon ABD$ değerinde alacağı bulunmaktadır. Yani bu likit varlıklar kabaca toplam yükümlülüklerle eşleşmektedir.

Bu durum, CrowdStrike Holdings'in bilançosunun oldukça sağlam göründüğünü, çünkü toplam yükümlülüklerinin likit varlıklarına hemen hemen eşit olduğunu gösteriyor. Dolayısıyla, 60,5 milyar ABD doları değerindeki şirketin nakit sıkıntısı çekmesi pek olası değil, ancak yine de bilançosuna göz atmaya değer. Kayda değer yükümlülükleri olsa da, CrowdStrike Holdings'in borçtan daha fazla nakdi var, bu nedenle borcunu güvenli bir şekilde yönetebileceğinden oldukça eminiz. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak nihayetinde CrowdStrike Holdings'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminleri hakkındaki bu ücretsiz raporu ilginç bulabilirsiniz.

CrowdStrike Holdings geçen yıl EBIT düzeyinde kârlı değildi, ancak gelirini %40 artırarak 2,8 milyar ABD dolarına çıkarmayı başardı. Hissedarların parmakları muhtemelen şirketin kâra geçmesi için dua ediyordur.

Peki CrowdStrike Holdings Ne Kadar Riskli?

CrowdStrike Holdings, faiz ve vergi öncesi kar (FVÖK) düzeyinde para kaybederken, aslında 864 milyon ABD doları pozitif serbest nakit akışı yarattı. Bu nedenle, net nakit durumu göz önüne alındığında, hisse senedinin yakın vadede çok riskli olduğunu düşünmüyoruz. CrowdStrike Holdings hissedarları için iyi haber, gelir artışının güçlü olması ve gerektiğinde sermaye artırımını kolaylaştırmasıdır. Ancak yine de biraz riskli olduğunu düşünüyoruz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta, her şirket bilanço dışında var olan riskler içerebilir. Örneğin - CrowdStrike Holdings'in farkında olmanız gerektiğini düşündüğümüz 2 uyarı işareti var.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

If you're looking to trade CrowdStrike Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if CrowdStrike Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.