Temkinli Yatırımcılar AvePoint, Inc. şirketinin (NASDAQ:AVPT) Performansını Tamamen Ödüllendirmiyor

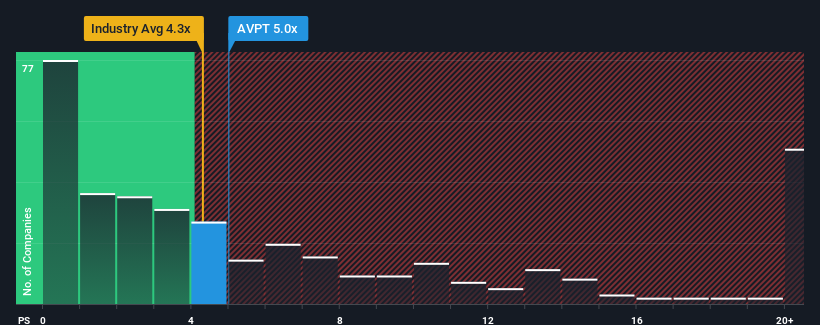

AvePoint, Inc. şirketinin(NASDAQ:AVPT) 5x'lik fiyat-satış (veya "P/S") oranının, Amerika Birleşik Devletleri'ndeki Yazılım sektörü için medyan P/S yaklaşık 4,3x ile benzer olduğunda kayda değer olduğunu düşünen pek kimse olmayacaktır. Bu durum pek dikkat çekmese de, eğer F/K oranı makul değilse yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

AvePoint için son analizimize göz atın

AvePoint Son Dönemde Nasıl Bir Performans Gösterdi?

Gelirleri diğer birçok şirketten daha hızlı arttığı için son zamanlar AvePoint için avantajlı oldu. Birçok kişi güçlü gelir performansının azalmasını bekliyor olabilir, bu da P/S oranının yükselmesini engelledi. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olmalısınız, böylece potansiyel olarak pek gözde değilken bir miktar hisse senedi alabilirsiniz.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde AvePoint hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Gelir Büyümesi Metrikleri K/S Hakkında Bize Ne Söylüyor?

AvePoint'inki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü yakından takip ettiği zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %17'lik olağanüstü bir artış sağlandı. Sevindirici bir şekilde, son 12 aylık büyüme sayesinde gelir de üç yıl öncesine kıyasla toplamda %79 arttı. Bu nedenle, son zamanlarda gelir artışının şirket için mükemmel olduğunu söylemek doğru olur.

Görünüşe bakacak olursak, şirketi izleyen yedi analistin tahminlerine göre önümüzdeki üç yıl boyunca her yıl %18'lik bir büyüme kaydedilmesi bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %15'lik büyümeden önemli ölçüde daha yüksek olacak.

Bunun ışığında, AvePoint'in F/K'sının diğer şirketlerin çoğunluğuyla aynı hizada olması ilginçtir. Çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmamış olabilir.

Son Söz

Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Sektörü geride bırakan cazip gelir artışı rakamlarına rağmen, AvePoint'in F/K'sı beklediğimiz gibi değil. Sektörün üzerinde büyüme gösteren güçlü bir gelir görünümü gördüğümüzde, bu rakamlar etrafındaki potansiyel belirsizliğin P/S oranı üzerinde hafif bir baskı oluşturabileceğini varsayabiliriz. Bu belirsizlik hisse fiyatına da yansımış gibi görünse de, gelir tahminleri göz önüne alındığında daha yüksek olabilir.

Diğer birçok hayati risk faktörü şirketin bilançosunda bulunabilir. Bu temel faktörlerden bazılarına ilişkin altı basit kontrol içeren AvePoint içinücretsiz bilanço analizimize bir göz atın.

Elbette, büyük bir kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if AvePoint might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.