AppFolio, Inc.(NASDAQ:APPF) kısa süre önce bazı güçlü kazançlar açıkladı ve piyasa olumlu tepki verdi. Analizimiz, hissedarlar için iyi olduğunu düşündüğümüz bazı faktörler daha buldu.

AppFolio için son analizimize bakın

AppFolio'nun Kazançlarına Daha Yakından Bir Bakış

Yüksek finansta, bir şirketin raporlanan karları serbest nakit akışına (FCF) ne kadar iyi dönüştürdüğünü ölçmek için kullanılan temel oran tahakkuk oranı dır (nakit akışından). Tahakkuk oranı, belirli bir dönemdeki kardan FCF'yi çıkarır ve sonucu şirketin o dönemdeki ortalama işletme varlıklarına böler. Bu oran bize bir şirketin kârının FCF'sini ne kadar aştığını gösterir.

Bu nedenle, bir şirketin tahakkuk oranının negatif olması aslında iyi bir şey olarak kabul edilirken, tahakkuk oranının pozitif olması kötü bir şeydir. Sıfırın üzerinde bir tahakkuk oranına sahip olmak pek endişe verici olmasa da, bir şirketin nispeten yüksek bir tahakkuk oranına sahip olmasının kayda değer olduğunu düşünüyoruz. Özellikle, yüksek tahakkuk oranının genel anlamda yakın vadeli karlar için kötü bir işaret olduğunu gösteren bazı akademik kanıtlar vardır.

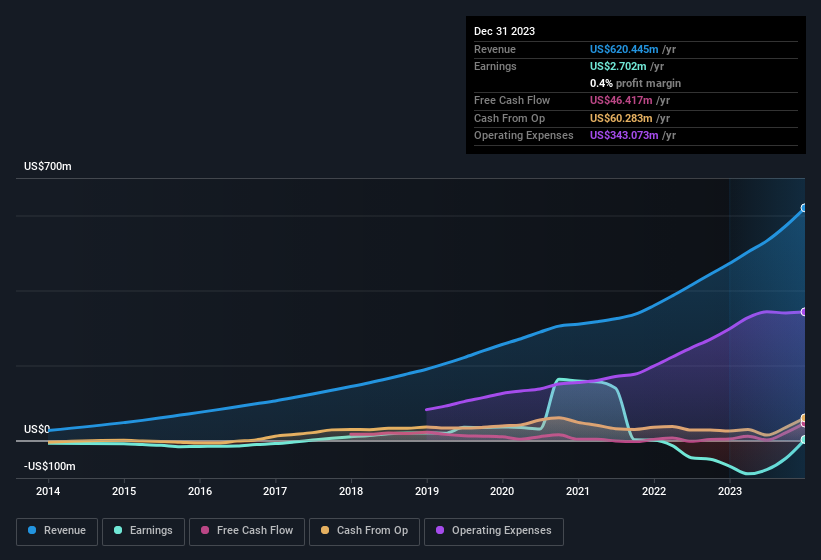

AppFolio, Aralık 2023'e kadarki on iki ay boyunca -0,46'lık bir tahakkuk oranı kaydetmiştir. Bu nedenle, yasal kazançları serbest nakit akışından çok daha azdı. Gerçekten de, son on iki ayda, kâr olarak bildirdiği 2,70 milyon ABD dolarının çok üzerinde, 46 milyon ABD doları tutarında serbest nakit akışı bildirmiştir. AppFolio'nun serbest nakit akışı geçen yıl boyunca iyileşti ve bu da genel olarak iyi bir gelişme. Bunu söyledikten sonra, hikayede daha fazlası var. Olağandışı kalemlerin yasal kârı ve dolayısıyla tahakkuk oranını etkilediğini görebiliyoruz.

Bu durum, analistlerin gelecekteki kârlılık açısından ne tahmin ettiklerini merak etmenize neden olabilir. Neyse ki, tahminlerine dayanarak gelecekteki karlılığı gösteren interaktif bir grafik görmek için buraya tıklayabilirsiniz.

Olağandışı Kalemlerin Kâr Üzerindeki Etkisi

AppFolio'nun kârı son on iki ayda 9,3 milyon ABD doları değerindeki olağandışı kalemler nedeniyle azaldı ve bu da olağandışı kalemlerin yansıttığı gibi yüksek nakit dönüşümü sağlamasına yardımcı oldu. Bu, bir şirketin kağıt üzerindeki karını azaltan gayri nakdi bir masrafı olduğunda görmeyi beklediğiniz şeydir. Olağandışı kalemlerden kaynaklanan kesintiler ilk etapta hayal kırıklığı yaratsa da, bir umut ışığı vardır. Borsada işlem gören binlerce şirketi inceledik ve olağandışı kalemlerin genellikle bir defaya mahsus olduğunu gördük. Sonuçta, muhasebe terminolojisi de tam olarak bunu ifade ediyor. Aralık 2023'e kadar olan on iki aylık dönemde AppFolio'nun büyük bir olağandışı kalem gideri vardı. Sonuç olarak, olağandışı kalemlerin yasal kârını normalde olması gerekenden önemli ölçüde daha zayıf hale getirdiğini tahmin edebiliriz.

AppFolio'nun Kâr Performansına Bakışımız

AppFolio'nun hem tahakkuk oranı hem de olağandışı kalemleri göz önüne alındığında, yasal kazançlarının şirketin temel kazanç gücünü abartmasının olası olmadığını düşünüyoruz. Tüm bunları göz önünde bulundurduktan sonra, AppFolio'nun yasal kârının muhtemelen kazanç potansiyelinin altında olduğunu düşünüyoruz! Bunu akılda tutarak, riskleri tam olarak anlamadığımız sürece bir hisse senedine yatırım yapmayı düşünmeyiz. Örneğin - AppFolio'nun farkında olmanız gerektiğini düşündüğümüz 2 uyarı işareti var.

AppFolio'nun kârının doğasını inceledikten sonra, şirket için iyimser olduk. Ancak zihninizi küçük ayrıntılara odaklayabiliyorsanız her zaman keşfedilecek daha çok şey vardır. Bazı insanlar yüksek öz sermaye karlılığını kaliteli bir işletmenin iyi bir işareti olarak görür. Bu nedenle, yüksek özsermaye getirisine sahip şirketlerden oluşan bu ücretsiz koleksiyonu veya içeridekilerin satın aldığı hisse senetlerinin bu listesini görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if AppFolio might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.