Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite risk ile eş anlamlı olmaktan uzaktır' demiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Diğer birçok şirkette olduğu gibi ANSYS, Inc . (NASDAQ:ANSS ) de borç kullanmaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Borç, şirket yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

ANSYS için en son analizimize bakın

ANSYS'nin Net Borcu Nedir?

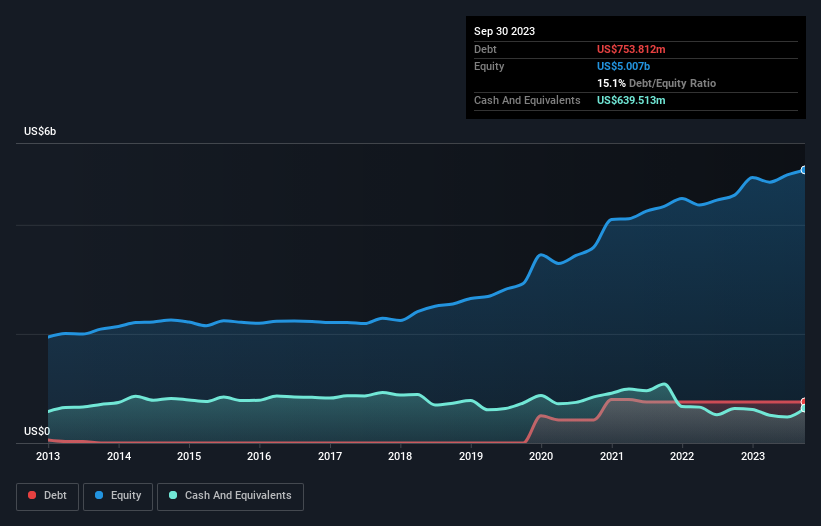

Aşağıda görebileceğiniz gibi, ANSYS'nin Eylül 2023 itibarıyla 753,8 milyon ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yıl ile hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Ancak, aynı zamanda 639,5 milyon ABD Doları nakit parası vardı ve bu nedenle net borcu 114,3 milyon ABD Dolarıdır.

ANSYS'nin Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, ANSYS'nin bir yıl içinde vadesi gelecek 634,4 milyon ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi gelecek 1,03 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 639,5 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 847,1 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 180,2 milyon ABD$ daha fazladır.

ANSYS'nin büyüklüğü göz önüne alındığında, likit varlıklarının toplam yükümlülükleri ile iyi dengelendiği görülmektedir. Dolayısıyla, 25,3 milyar ABD doları değerindeki şirketin nakit sıkıntısı çekmesi pek olası değil, ancak yine de bilançosuna göz atmakta fayda var. Neredeyse hiç net borç taşımayan ANSYS, gerçekten de çok hafif bir borç yüküne sahip.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

ANSYS'nin net borcu FAVÖK'ünün yalnızca 0,17 katıdır. Ve FAVÖK'ü faiz giderlerini 20,4 kat daha fazla karşılıyor. Yani süper muhafazakar borç kullanımı konusunda oldukça rahatız. Ancak hikayenin diğer tarafı, ANSYS'nin FVÖK'ünün geçen yıl %2,4 oranında azalmış olması. Kazançlar bu oranda düşmeye devam ederse, şirket borç yükünü yönetmekte giderek daha fazla zorluk çekebilir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde ANSYS'nin zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle, EBIT'in karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda ANSYS aslında FVÖK'ten daha fazla serbest nakit akışı üretti. Bu tür güçlü bir nakit dönüşümü bizi bir Daft Punk konserinde ritmin düşmesiyle heyecanlanan kalabalık kadar heyecanlandırıyor.

Bizim Görüşümüz

İyi haber şu ki, ANSYS'nin faiz giderlerini FVÖK ile karşılama becerisi bizi tıpkı tüylü bir köpek yavrusunun yeni yürümeye başlayan bir çocuğu sevindirdiği gibi sevindiriyor. Ancak doğruyu söylemek gerekirse, FVÖK büyüme oranının bu izlenimi biraz zayıflattığını düşünüyoruz. Büyük resme baktığımızda, ANSYS'nin borç kullanımının oldukça makul olduğunu düşünüyoruz ve bu konuda endişe duymuyoruz. Borç risk getirse de, akıllıca kullanıldığında daha yüksek bir öz sermaye getirisi de sağlayabilir. ANSYS'nin içeriden çalışanlarının son zamanlarda hisse satın aldığını öğrenirsek, hisseyi daha fazla araştırmak için motive oluruz. Eğer siz de bunu istiyorsanız şanslısınız, çünkü bugün içeriden öğrenenlerin bildirdiği işlemler listemizi ücretsiz olarak paylaşıyoruz.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle ANSYS 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.