Ultra Clean Holdings, Inc. (NASDAQ:UCTT) Hisseleri %29 Yükseldikten Sonra Bile Yetersiz Büyüme Nedeniyle Geride Kaldı

Ultra Clean Holdings, Inc.(NASDAQ:UCTT) hisseleri halihazırda güçlü bir performans sergilemesine rağmen, son otuz günde %29'luk bir kazançla güçlenmeye devam ediyor. Son kazanca rağmen, %8,3'lük yıllık hisse fiyatı getirisi o kadar etkileyici değil.

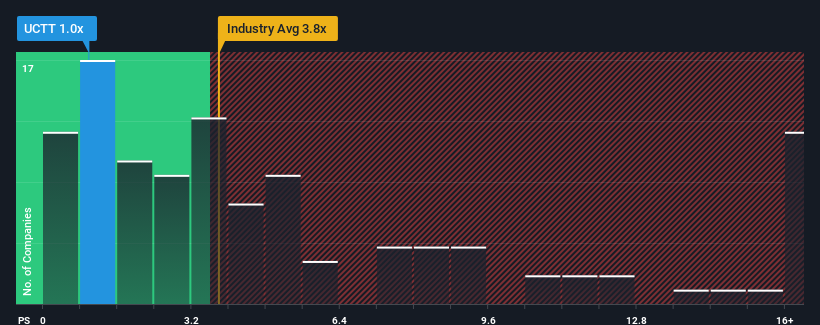

Fiyatı yükselmiş olsa da Ultra Clean Holdings, ABD'de yarı iletken sektöründeki tüm şirketlerin neredeyse yarısının 3,8x'ten daha yüksek P/S oranlarına sahip olduğu ve 9x'ten daha yüksek P/S oranlarının bile sıra dışı olmadığı düşünüldüğünde, 1x'lik fiyat-satış (veya "P/S") oranıyla şu anda hala güçlü bir satın alma fırsatı gibi görünebilir. Bununla birlikte, oldukça düşük P/S için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Ultra Clean Holdings için son analizimize bakın

Ultra Clean Holdings Nasıl Performans Gösteriyor?

Sektör son zamanlarda gelir artışı yaşarken, Ultra Clean Holdings'in geliri geri vitese taktı, bu da harika değil. Belki de yatırımcılar güçlü bir gelir artışı beklentisinin ufukta görünmediğini düşündüğü için F/K düşük kalıyor. Eğer durum buysa, mevcut hissedarlar muhtemelen hisse fiyatının gelecekteki yönü konusunda heyecan duymakta zorlanacaktır.

Analistlerin Ultra Clean Holdings'in geleceğinin sektör karşısında nasıl durduğunu öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Gelir Tahminleri Düşük F/K Oranıyla Uyuşuyor mu?

Ultra Clean Holdings'inki gibi P/S oranlarının makul kabul edilebilmesi için bir şirketin sektörün çok altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Son bir yıllık mali tabloları incelerken, şirketin gelirlerinin %23 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Buna rağmen, takdire şayan bir şekilde, son 12 ay hariç olmak üzere, gelirler üç yıl öncesine göre toplamda %41 artmıştır. Dolayısıyla, şirketin bu süre zarfında bazı aksaklıklar yaşamış olsa da genel olarak gelirlerini artırma konusunda çok iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Şirketi takip eden üç analiste göre, önümüzdeki yıl gelirlerin %2,5 oranında artması bekleniyor. Bu oran, sektörün geneli için öngörülen %45'lik büyüme oranından önemli ölçüde daha düşük.

Bunun ışığında, Ultra Clean Holdings'in F/K'sının diğer şirketlerin çoğunun altında olması anlaşılabilir bir durum. Görünüşe göre çoğu yatırımcı gelecekte sınırlı bir büyüme bekliyor ve hisse senedi için yalnızca düşük bir miktar ödemeye istekli.

Ultra Clean Holdings'in F/K'sı Yatırımcılar İçin Ne Anlama Geliyor?

Böylesine güçlü bir fiyat hareketinden sonra bile Ultra Clean Holdings'in F/K'sı sektörün geri kalanının gerisinde kalmaktadır. Genel olarak tercihimiz, fiyat-satış oranının kullanımını, piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

Tahmin ettiğimiz gibi, Ultra Clean Holdings'in analist tahminlerini incelememiz, düşük gelir görünümünün düşük P/S'ye katkıda bulunduğunu ortaya koydu. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Geçit törenine çok fazla yağmur yağdırmak istemiyoruz, ancak Ultra Clean Holdings için dikkat etmeniz gereken 2 uyarı işareti de bulduk.

Elbette, büyük kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Ultra Clean Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.