SiTime Corporation (NASDAQ:SITM) Hisseleri %28 Düşerken Riskler Bu Fiyatlarla Hala Yüksek

SiTime Corporation(NASDAQ:SITM) hisse fiyatı geçtiğimiz ay %28 gibi ciddi bir oranda düşerek çok kötü bir performans sergiledi. Son 30 gündeki düşüş, hissedarlar için zor bir yılı geride bıraktı ve hisse fiyatı bu süre içinde %29 düştü.

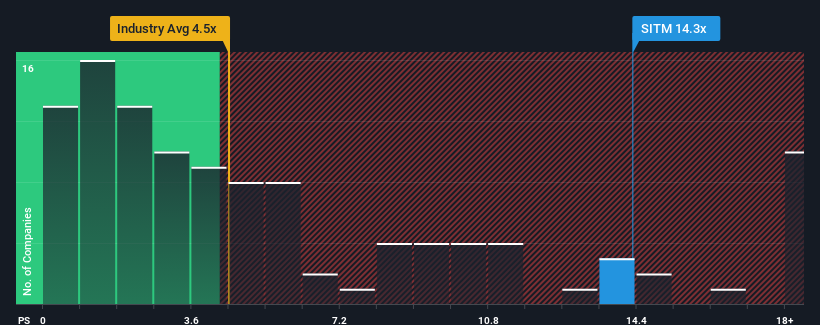

Fiyatındaki büyük düşüşe rağmen, SiTime'ın 14,3x'lik fiyat-satış (veya "P/S") oranı, şirketlerin yaklaşık yarısının 4,5x'in altında P/S oranlarına sahip olduğu ve hatta 1,8x'in altındaki P/S'lerin oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki Yarı İletken sektöründeki diğer şirketlerle karşılaştırıldığında şu anda hala güçlü bir satış gibi görünebilir. Bununla birlikte, yüksek F/K oranının rasyonel bir temeli olup olmadığını belirlemek için biraz daha derine inmemiz gerekiyor.

SiTime için son analizlerimizi görüntüleyin

SiTime Nasıl Performans Gösteriyor?

Sektör son zamanlarda gelir artışı yaşarken, SiTime'ın geliri geri vitese taktı ki bu hiç de iyi değil. Belki de pek çok kişi bu kötü gelir performansının önemli ölçüde toparlanmasını bekliyor ve bu da F/K'nın düşmesini engelliyor olabilir. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda son derece gergin olabilirler.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, SiTime hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Tahminleri Yüksek F/K Oranıyla Uyuşuyor mu?

SiTime'ınki kadar yüksek bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü kesinlikle geride bırakma yolunda ilerlediği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı %49'luk hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Her şeye rağmen, daha önceki büyüme dönemi sayesinde gelirler üç yıl öncesine göre toplamda %24 oranında artmayı başardı. Dolayısıyla, şirketin bu süre zarfında bazı aksaklıklar yaşamış olsa da genel olarak gelirlerini artırma konusunda iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Geleceğe baktığımızda, şirketi takip eden beş analistin tahminlerine göre önümüzdeki üç yıl boyunca gelirlerin her yıl %27 oranında artması bekleniyor. Bu arada, sektörün geri kalanının yılda %25 oranında büyüyeceği tahmin ediliyor ki bu da önemli bir fark yaratmıyor.

Bunu göz önünde bulundurduğumuzda, SiTime'ın F/K'sının sektördeki benzerlerinden daha yüksek olmasını ilgi çekici buluyoruz. Görünüşe göre şirketteki birçok yatırımcı analistlerin belirttiğinden daha fazla yükselişte ve şu anda hisselerini bırakmak istemiyorlar. Bu hissedarlar, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini hayal kırıklığına hazırlıyor olabilirler.

SiTime'ın F/K'sı Yatırımcılar İçin Ne Anlama Geliyor?

Böylesine güçlü bir fiyat düşüşünden sonra bile SiTime'ın F/K'sı sektör medyanını önemli ölçüde aşıyor. Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Gelirlerinin sektörün geneline paralel olarak artacağı tahmin edildiğinden, SiTime'ın şu anda beklenenden daha yüksek bir F/K ile işlem gördüğü anlaşılıyor. Gelir rakamlarının dünyayı ateşe vermediği gerçeği, şirketin yüksek F/K'sının uzun vadede sürdürülebilir olabileceğinden şüphe duymamıza neden oluyor. Şirket kısa vadede sektörün geri kalanının önüne geçemediği sürece, hisse fiyatını mevcut seviyelerde tutmak zor olacaktır.

Peki ya diğer riskler? Her şirkette vardır ve SiTime için bilmeniz gereken 3 uyarı işareti tespit ettik.

Elbette, büyük kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if SiTime might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.