David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi Qorvo, Inc.(NASDAQ:QRVO) de borç kullanıyor. Ancak daha önemli olan soru şu: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Qorvo için en son analizimize göz atın

Qorvo Ne Kadar Borç Taşıyor?

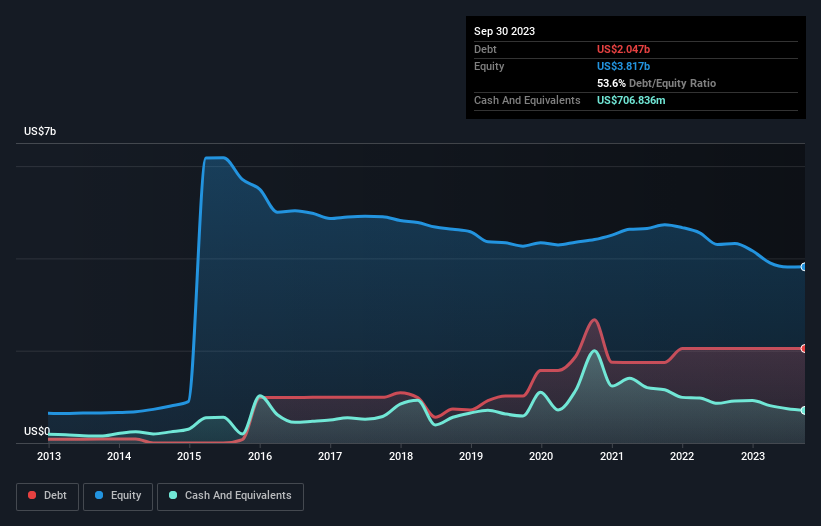

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Qorvo'nun Eylül 2023'te 2,05 milyar ABD Doları borcu olduğunu gösteriyor; bir önceki yılla hemen hemen aynı. Bununla birlikte, 706,8 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 1,34 milyar ABD$ ile daha azdır.

Qorvo'nun Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Qorvo'nun bir yıl içinde ödenmesi gereken 671,9 milyon ABD$ tutarında yükümlülüğü ve bundan sonra ödenmesi gereken 2,23 milyar ABD$ tutarında yükümlülüğü olduğunu gösteriyor. Bu yükümlülükleri dengeleyen 706,8 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 620,6 milyon ABD$ değerinde alacakları bulunuyor. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 1,57 milyar ABD$ daha fazladır.

Qorvo'nun 11,0 milyar ABD doları gibi devasa bir piyasa değerine sahip olduğu düşünüldüğünde, bu yükümlülüklerin büyük bir tehdit oluşturduğuna inanmak zor. Bununla birlikte, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alırız.

Qorvo'nun 3,7'lik net borç/FAVÖK oranından endişe etmesek de, 0,72 katlık süper düşük faiz karşılığının yüksek kaldıracın bir işareti olduğunu düşünüyoruz. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanıyor, bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına geliyor. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilemiş gibi göründüğünün farkında olmalıdır. Daha da kötüsü, Qorvo son 12 ayda EBIT'inin %97 oranında düştüğünü gördü. Kazançlar uzun vadede böyle devam ederse, bu borcu ödemek için kartopu kadar şansı var. Bilanço, borcu analiz ederken açıkça odaklanılması gereken alandır. Ancak Qorvo'nun ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminleri hakkındaki bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda Qorvo, genellikle beklediğimizden daha güçlü olan FVÖK'ünün %99'u değerinde serbest nakit akışı kaydetti. Bu, istenirse borç ödemek için iyi bir pozisyondur.

Bizim Görüşümüz

Qorvo'nun ne FVÖK'ünü ne de faiz karşılığını artırma kabiliyeti bize daha fazla borç alabileceği konusunda güven vermedi. Ancak iyi haber şu ki, FVÖK'ü serbest nakit akışına kolaylıkla dönüştürebiliyor gibi görünüyor. Yukarıda bahsedilen tüm açılardan bakıldığında, Qorvo'nun borcundan dolayı biraz riskli bir yatırım olduğu görülüyor. Tüm riskler kötü değildir, çünkü karşılığını verirse hisse fiyatı getirilerini artırabilir, ancak bu borç riski akılda tutulmaya değer. Qorvo geçen yıl yasal bir kâr elde etmemiş olsa da, pozitif FVÖK'ü kârlılığın çok uzakta olmayabileceğini gösteriyor. Kazançlarının orta vadede doğru yönde ilerleyip ilerlemediğini görmek için buraya tıklayın.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Qorvo might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.