Peraso Inc. (NASDAQ:PRSO) Hissesi, Fiyatı ve İşi Hala Sektörün Gerisinde Kalmasına Rağmen %39 Arttı

Peraso Inc.(NASDAQ:PRSO) hisselerini elinde bulunduranlar, hisse fiyatının son otuz günde %39 oranında toparlanmış olmasından dolayı rahatlamış olacaklardır, ancak yatırımcı portföylerine verdiği son zararı onarmak için devam etmesi gerekiyor. Ancak geçtiğimiz ay, hisse fiyatlarında son bir yılda yaşanan %83'lük düşüşü iyileştirmek için çok az şey yaptı.

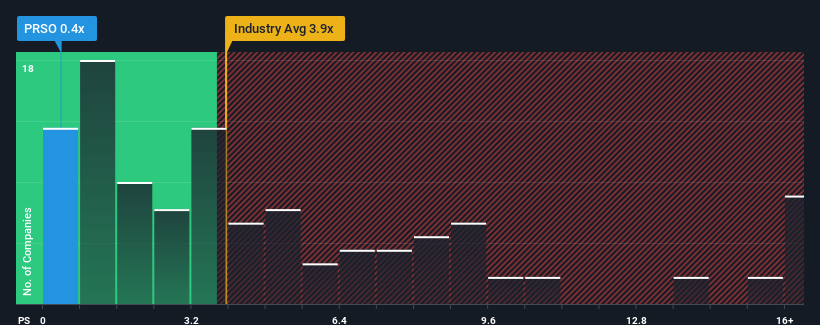

Fiyatı yükselmiş olsa da, Amerika Birleşik Devletleri'nde yarı iletken sektöründeki tüm şirketlerin neredeyse yarısının 3,9x'ten daha yüksek P/S oranlarına sahip olduğu ve hatta 8x'ten daha yüksek P/S oranlarının sıra dışı olmadığı düşünüldüğünde, Peraso şu anda 0,4x'lik fiyat-satış (veya "P/S") oranıyla hala güçlü bir satın alma fırsatı gibi görünebilir. Bununla birlikte, P/S'nin neden bu kadar sınırlı olduğuna dair bir açıklama olabileceğinden, sadece görünüş değerini almak akıllıca değildir.

Peraso için son analizimize bakın

Peraso'nun Son Dönem Performansı Nasıl Görünüyor?

Peraso, son zamanlarda diğer şirketlerin çoğundan daha üstün olan gelir artışıyla nispeten iyi bir performans sergiliyor. Bir olasılık, yatırımcıların bu güçlü gelir performansının ileride daha az etkileyici olabileceğini düşünmeleri nedeniyle P/S oranının düşük olmasıdır. Eğer şirketten hoşlanıyorsanız, durumun böyle olmamasını ve böylece gözden düşmüşken bir miktar hisse senedi alabilmeyi umarsınız.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Peraso hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Gelir Büyümesi Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

Peraso'nunki kadar düşük bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörün kesinlikle gerisinde kalacağı zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %23 gibi etkileyici bir oranda artırdığını görüyoruz. Son dönemdeki güçlü performans, şirketin son üç yılda gelirlerini toplamda %74 oranında artırabildiği anlamına geliyor. Dolayısıyla, şirketin bu süre zarfında gelirini artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Geleceğe baktığımızda, şirketi takip eden bir analistin tahminlerine göre önümüzdeki yıl gelirlerin %27 oranında artması bekleniyor. Bu oran, sektörün geneli için öngörülen %40'lık büyümenin önemli ölçüde altında kalıyor.

Bu bilgiler ışığında, Peraso'nun neden sektörden daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre çoğu yatırımcı gelecekte sınırlı bir büyüme bekliyor ve hisse senedi için yalnızca düşük bir miktar ödemeye istekli.

Son Söz

Peraso'nun hisseleri kayda değer bir şekilde yükselmiş olsa da F/K oranı hala düşüktür. Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçüsü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Şüphelendiğimiz gibi, Peraso'nun analist tahminlerini incelememiz, düşük gelir görünümünün düşük P/S'ye katkıda bulunduğunu ortaya koydu. Şu anda hissedarlar, gelecekteki gelirin muhtemelen hoş sürprizler sağlamayacağını kabul ettikleri için düşük F/K'yı kabul ediyorlar. Gelecekte F/K'nın daha da yükselmesini haklı çıkarmak için şirketin talihinin değişmesi gerekecek.

Fikrinizi belirlemeden önce, Peraso için bilmeniz gereken 5 uyarı işareti keşfettik (3'ü bize pek uymuyor!).

Bu riskler Peraso hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için interaktif yüksek kaliteli hisse senetleri listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Peraso might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.