LightInTheBox Holding Co. Ltd.(NYSE:LITB) hisse fiyatı geçtiğimiz ay çok kötü bir performans sergileyerek %29 gibi önemli bir oranda düştü. Son 30 gündeki düşüş, hissedarlar için zor bir yılı geride bıraktı ve hisse fiyatı bu süre içinde %50 düştü.

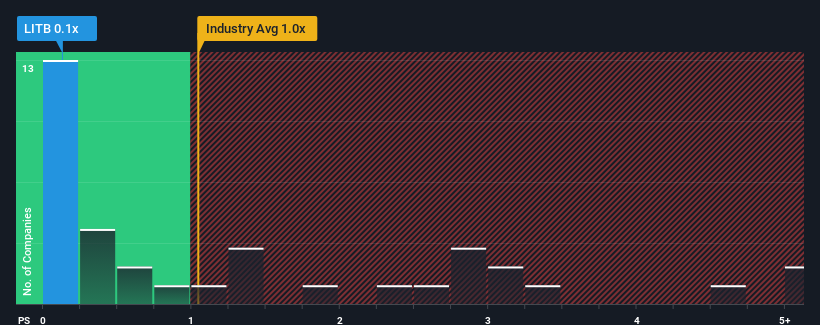

Fiyatı önemli ölçüde düştüğü için, Amerika Birleşik Devletleri'nin Çok Hatlı Perakende sektöründe faaliyet gösteren şirketlerin yarısına yakınının fiyat-satış oranları (veya "P/S") 1x'in üzerindeyken, LightInTheBox Holding'i 0,1x P/S oranıyla kontrol etmek için cazip bir hisse senedi olarak düşünebilirsiniz. Bununla birlikte, düşük P/S için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

LightInTheBox Holding için son analizimize bakın

LightInTheBox Holding'in F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

LightInTheBox Holding'in geçen yıl elde ettiği gelir artışı çoğu şirket için kabul edilebilir seviyenin üzerinde. Bir olasılık, yatırımcıların bu kayda değer gelir artışının yakın gelecekte daha geniş sektörün altında performans gösterebileceğini düşünmeleri nedeniyle F/K'nın düşük olmasıdır. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olmalısınız, böylece potansiyel olarak gözden düşmüşken bir miktar hisse senedi alabilirsiniz.

LightInTheBox Holding için herhangi bir analist tahmini bulunmamakla birlikte, şirketin kazanç, gelir ve nakit akışında nasıl bir performans sergilediğini görmek için bu ücretsiz veri açısından zengin görselleştirmeye bir göz atın.Gelir Tahminleri Düşük F/K Oranıyla Uyuşuyor mu?

LightInTheBox Holding'in P/S oranı, yalnızca sınırlı büyüme göstermesi ve daha da önemlisi sektörden daha kötü performans göstermesi beklenen bir şirket için tipik olacaktır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %25'lik olağanüstü bir artış sağlandı. Son dönemdeki güçlü performans, şirketin son üç yılda gelirlerini toplamda %58 oranında artırabildiği anlamına geliyor. Dolayısıyla, şirketin bu süre zarfında gelirini artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Bu, önümüzdeki yıl %14 büyümesi beklenen sektörün geri kalanının aksine, şirketin son orta vadeli yıllıklandırılmış büyüme oranlarından önemli ölçüde daha düşüktür.

Bu bilgiler ışığında, LightInTheBox Holding'in sektörden daha düşük bir F/K ile işlem görmesini garip buluyoruz. Görünüşe göre çoğu yatırımcı şirketin son büyüme oranlarını koruyabileceğine ikna olmuş değil.

Son Söz

LightInTheBox Holding'in P/S'si hisse fiyatıyla birlikte düşüşe geçti. Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

LightInTheBox Holding'in şu anda beklenenden çok daha düşük bir F/K ile işlem görmesi bizi çok şaşırttı çünkü son üç yıllık büyümesi sektörün genel tahmininden daha yüksek. Sektörden daha hızlı büyüyen güçlü gelirler gördüğümüzde, şirketin para kazanma kabiliyetinin altında yatan bazı önemli riskler olduğunu varsayıyoruz ve bu da P/S oranı üzerinde aşağı yönlü baskı oluşturuyor. Görünüşe göre birçok kişi gerçekten de gelir istikrarsızlığı bekliyor, çünkü bu son orta vadeli koşulların devam etmesi normalde hisse fiyatına bir destek sağlayacaktır.

LightInTheBox Holding için dikkate almanız gereken 3 uyarı işareti bulduğumuzu da belirtmekte fayda var (1 tanesi endişe verici!).

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Valuation is complex, but we're here to simplify it.

Discover if LightInTheBox Holding might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.