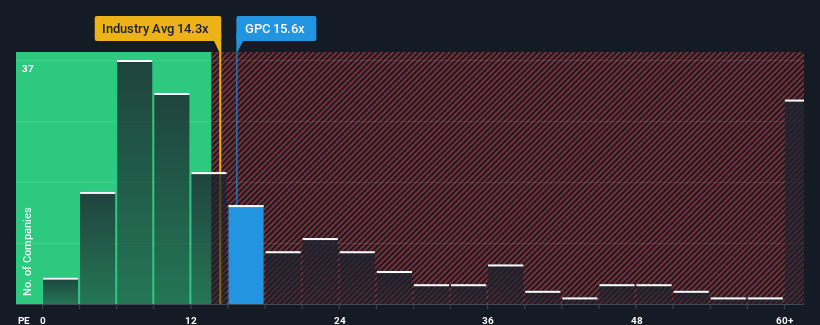

Amerika Birleşik Devletleri'nde 17x'e yakın medyan fiyat/kazanç (veya "F/K") oranıyla, Genuine Parts Company 'nin (NYSE:GPC) 15,6x'lik F/K oranına kayıtsız kaldığınız için affedilebilirsiniz. Bu durum pek dikkat çekmese de, F/K oranının gerekçelendirilmemesi durumunda yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

Son zamanlarda, piyasanın kazançları tersine dönmesine rağmen kazançları arttığı için Orijinal Parçalar için sevindirici oldu. Bir olasılık, yatırımcıların şirketin kazançlarının ileriye dönük olarak daha az dirençli olacağını düşünmeleri nedeniyle F/K'nın ılımlı olmasıdır. Aksi takdirde, mevcut hissedarların hisse fiyatının gelecekteki yönü hakkında iyimser hissetmek için nedenleri vardır.

Orijinal Parçalar için en son analizimize bakın

Büyüme Ölçütleri F/K Hakkında Bize Ne Söylüyor?

Genuine Parts'ın F/K oranı, yalnızca ılımlı bir büyüme göstermesi ve daha da önemlisi piyasa ile uyumlu bir performans sergilemesi beklenen bir şirket için tipiktir.

Kazanç artışının son yılını gözden geçirirsek, şirket %6,3'lük değerli bir artış kaydetti. Sevindirici bir şekilde, EPS de kısmen son 12 aylık büyüme sayesinde üç yıl öncesine göre toplamda %1,725 artmıştır. Dolayısıyla, şirketin bu süre zarfında kazançlarını artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Şirketi takip eden analistlere göre, EPS'nin önümüzdeki üç yıl boyunca her yıl %9,7 oranında artması bekleniyor. Bu oran, piyasanın geneli için öngörülen yıllık %12'lik büyüme oranından oldukça düşük.

Bunun ışığında, Genuine Parts'ın F/K'sının diğer şirketlerin çoğuyla aynı seviyede olması ilginçtir. Görünüşe göre şirketteki birçok yatırımcı analistlerin belirttiğinden daha az düşüş eğiliminde ve şu anda hisselerini bırakmak istemiyor. Bu hissedarlar, F/K'nın büyüme görünümüne daha uygun seviyelere düşmesi halinde gelecekte hayal kırıklığına uğramak için kendilerini hazırlıyor olabilirler.

Anahtar Çıkarım

Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Genuine Parts'ın analist tahminlerini incelediğimizde, düşük kazanç görünümünün F/K'yı tahmin ettiğimiz kadar etkilemediğini gördük. Şu anda F/K'dan rahatsızız çünkü gelecekte tahmin edilen kazançların daha olumlu bir hissiyatı uzun süre desteklemesi muhtemel değil. Bu durum hissedarların yatırımlarını riske atmakta ve potansiyel yatırımcıları gereksiz bir prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Geçit törenine çok fazla yağmur yağdırmak istemiyoruz, ancak Orijinal Parçalar için dikkat etmeniz gereken 1 uyarı işareti de bulduk.

F/K oranları ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Genuine Parts might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.