Piyasa Katılımcıları BARK, Inc. şirketinin (NYSE:BARK) Gelirlerinin Farkına Vararak Hisseleri %31 Yükseltti

BARK, Inc.(NYSE:BARK) hisseleri sadece geçtiğimiz ay %31'lik bir kazançla son dönemdeki ivmesini sürdürdü. Ne yazık ki, geçen ayın kazançları geçen yılın kayıplarını düzeltmek için çok az şey yaptı ve hisse senedi bu süre zarfında hala% 17 düştü.

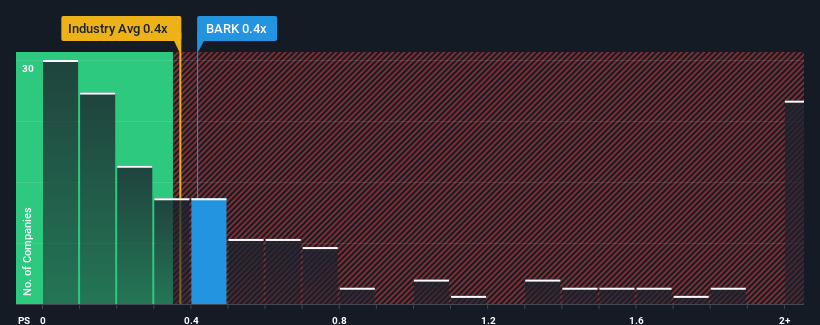

Fiyatı yükselmiş olsa da, BARK'ın 0,4x'lik F/K oranına kayıtsız kaldığınız için affedilebilirsiniz, zira Amerika Birleşik Devletleri'ndeki Özel Perakende sektörünün medyan fiyat-satış (veya "F/S") oranı yaklaşık aynıdır. Bu durum pek dikkat çekmese de, eğer F/K oranı makul değilse yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

BARK için son analizimize bakın

BARK Nasıl Performans Gösteriyor?

BARK'ın azalan gelirleri, gelirlerinde ortalama olarak bir miktar artış görülen diğer şirketlerle kıyaslandığında son zamanlarda iyi bir performans göstermiyor. Belki de piyasa, zayıf gelir performansının iyileşerek F/K'nın düşmesini engellemesini bekliyor. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilir.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, BARK hakkındakiücretsiz raporumuza göz atmalısınız.BARK İçin Gelir Artışı Bekleniyor mu?

P/S oranını haklı çıkarmak için, BARK'ın sektöre benzer bir büyüme üretmesi gerekir.

Son bir yıllık mali tabloları incelerken, şirketin gelirlerinin %8,1 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Buna rağmen, takdire şayan bir şekilde gelirler, son 12 ay bir yana bırakılırsa, üç yıl öncesine kıyasla toplamda %50 artmıştır. Buna göre, her ne kadar koşuyu devam ettirmeyi tercih etmiş olsalar da, hissedarlar orta vadeli gelir artış oranlarını kesinlikle memnuniyetle karşılayacaklardır.

Görünüşe bakacak olursak, şirketi izleyen dört analistin tahminlerine göre önümüzdeki üç yılda yıllık %7,1'lik bir büyüme kaydedilmesi bekleniyor. Sektörün yılda %6,3 büyüme göstermesi öngörüldüğünden, şirket benzer bir gelir sonucu için konumlanmış durumda.

Bunun ışığında, BARK'ın F/K'sının diğer şirketlerin çoğuyla aynı hizada olması anlaşılabilir bir durum. Görünüşe göre hissedarlar, şirket düşük bir profil sergilerken rahat bir şekilde beklemeye devam ediyor.

BARK'ın F/K'sının Alt Satırı

BARK'ın hisse senedi son zamanlarda büyük bir ivme yakaladı ve bu da P/S'sini sektörün geri kalanıyla aynı seviyeye getirdi. Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

BARK'ın gelir artışı tahminlerine baktığımızda, her iki metrik de sektör ortalamalarına yakın seyrettiğinden, F/K'sının beklediğimiz gibi olduğunu görüyoruz. Şu anda hissedarlar, gelecekteki gelirin herhangi bir sürprizle karşılaşmayacağından oldukça emin oldukları için F/K konusunda rahatlar. Her şey sabit kalırsa, hisse fiyatında ciddi bir hareket olasılığı oldukça uzak.

Yatırım yapmadan önce göz önünde bulundurulması gereken başka hayati risk faktörleri de vardır ve BARK için bilmeniz gereken 2 uyarı işareti keşfettik.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if BARK might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.