Zillow Group, Inc. şirketinin (NASDAQ:ZG) %45'lik Büyük Fiyat Artışından Endişe Duymak İçin Neden Var

Zillow Group, Inc.(NASDAQ:ZG) hisseleri gerçekten etkileyici bir ay geçirdi ve öncesinde sallantılı bir dönemin ardından %45 değer kazandı. Biraz daha geriye baktığımızda, hisse senedinin geçen yıl %64 artış gösterdiğini görmek cesaret verici.

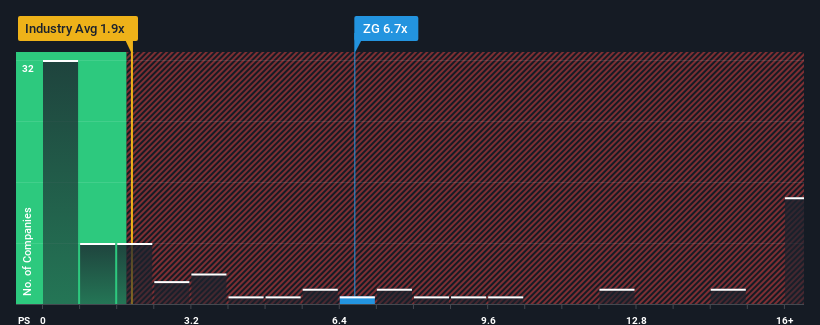

Böylesine büyük bir fiyat artışından sonra, Amerika Birleşik Devletleri Emlak sektöründeki şirketlerin neredeyse yarısı 1,9x'in altında fiyat-satış oranlarına (veya "P/S") sahipken, Zillow Group'u 6,7x P/S oranıyla araştırmaya değmeyen bir hisse senedi olarak düşünebilirsiniz. Bununla birlikte, yüksek F/K oranının rasyonel bir temeli olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Zillow Group için son analizimize bakın

Zillow Group Nasıl Performans Gösteriyor?

Zillow Group'un gelirleri son zamanlarda geriye doğru giderken diğer şirketlerin çoğunda pozitif gelir artışı görüldüğü için daha iyi durumda olabilir. Bir olasılık, P/S oranının yüksek olmasıdır çünkü yatırımcılar bu zayıf gelir performansının köşeyi döneceğini düşünmektedir. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Analistlerin Zillow Group'un geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Zillow Group İçin Yeterli Gelir Artışı Tahmini Var mı?

Zillow Group'unki kadar yüksek bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü kesinlikle geride bırakma yolunda olduğu zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %7,4'lük sinir bozucu bir düşüş yaşandı. Şirketin gelirleri toplamda %45 oranında azaldığı için son üç yıl da iyi görünmüyor. Bu nedenle, son zamanlarda gelir artışının şirket için istenmeyen bir durum olduğunu söylemek doğru olacaktır.

Şirketi takip eden analistlere göre, önümüzdeki üç yıl boyunca gelirlerin yıllık %10 oranında artması bekleniyor. Sektörün yıllık %11 büyüme göstereceği tahmin edilirken, şirket benzer bir gelir sonucu için konumlanmış durumda.

Bu bilgiler ışığında, Zillow Group'un sektöre kıyasla yüksek bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre çoğu yatırımcı oldukça ortalama büyüme beklentilerini göz ardı ediyor ve hisse senedine maruz kalmak için daha fazla ödeme yapmaya istekli. Bununla birlikte, bu gelir artışı seviyesinin eninde sonunda hisse fiyatını aşağı çekmesi muhtemel olduğundan ek kazançlar elde etmek zor olacaktır.

Zillow Group'un F/K'sından Ne Öğrenebiliriz?

Zillow Group'un F/K'sı, hisse fiyatındaki kullanışlı artış sayesinde geçen ay güzel bir şekilde yükseldi. Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Zillow Group'un gelecekteki gelir tahminlerinin sektörün geneliyle uyumlu olduğu düşünüldüğünde, yüksek bir P/S ile işlem görmesi biraz şaşırtıcı. Sektöre paralel bir gelir artışı gördüğümüzde, yüksek F/K rakamlarının uzun vadede şişirilmiş olarak kalmasını beklemiyoruz. Mevcut fiyat-satış oranını haklı çıkarmak için olumlu bir değişikliğe ihtiyaç var.

Fikrinizi belirlemeden önce, Zillow Group için bilmeniz gereken 1 uyarı işareti keşfettik.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Zillow Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.