UniQure N.V.'nin (NASDAQ:QURE) Hisseleri %29 Değer Kaybederken Gelirleri Etrafında Çok Az Heyecan Var

uniQure N.V.(NASDAQ:QURE) hisseleri, öncesinde nispeten iyi geçen bir dönemin ardından %29 değer kaybederek korkunç bir ay geçirdi. Son düşüş, bu süre zarfında %74'lük bir kayıp yaşayan hissedarlar için felaket bir on iki ayı tamamlıyor.

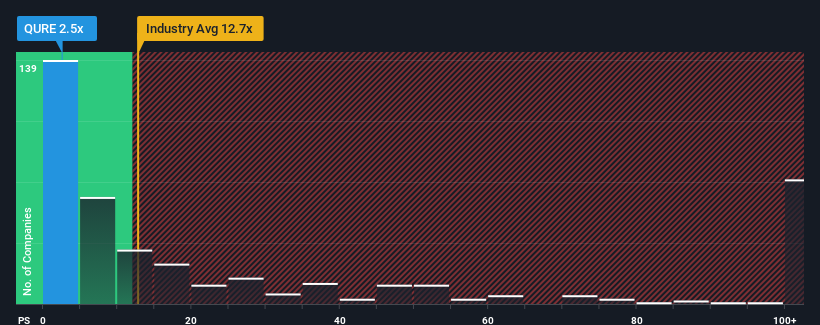

Bu kadar büyük bir fiyat düşüşünden sonra, uniQure 2,5x'lik fiyat-satış (veya "P/S") oranıyla şu anda çok yükseliş sinyalleri gönderiyor olabilir, çünkü Amerika Birleşik Devletleri'ndeki Biyoteknoloji sektöründeki tüm şirketlerin neredeyse yarısı 12,7x'ten daha yüksek P/S oranlarına sahiptir ve hatta 52x'ten daha yüksek P/S oranları olağandışı değildir. Ancak, P/S oranının oldukça düşük olmasının bir nedeni olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

uniQure için son analizimize bakın

uniQure'un F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Gelirleri diğer şirketlerin çoğundan daha hızlı arttığı için son zamanlar uniQure için avantajlı olmuştur. Bir olasılık, yatırımcıların bu güçlü gelir performansının ileride daha az etkileyici olabileceğini düşünmeleri nedeniyle F/K oranının düşük olmasıdır. Aksi takdirde, mevcut hissedarların hisse fiyatının gelecekteki yönü konusunda oldukça iyimser olmak için nedenleri var.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, uniQure hakkındakiücretsiz raporumuza göz atmalısınız.uniQure'un Gelir Büyümesi Nasıl Seyrediyor?

P/S oranını haklı çıkarmak için uniQure'un sektörün önemli ölçüde gerisinde kalan anemik bir büyüme göstermesi gerekecektir.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %82 gibi etkileyici bir oranda artırdığını görüyoruz. Bu harika performans, şirketin son üç yılda da muazzam bir gelir artışı sağlayabildiği anlamına geliyor. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarıyla mutluluktan havalara uçacaklardır.

Şirketi takip eden analistlere göre, önümüzdeki üç yıl boyunca gelirlerin yılda %11 oranında artması bekleniyor. Bu arada, sektörün geri kalanının yıllık %245 oranında büyüyeceği tahmin ediliyor ki bu fark edilir derecede daha cazip.

Bu durum göz önünde bulundurulduğunda, uniQure'un F/K'sının neden sektördeki emsallerinin gerisinde kaldığı anlaşılıyor. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken elde tutma konusunda rahat değildi.

Son Söz

uniQure'un F/K'sı son zamanlarda hisse senedi fiyatı kadar zayıf görünüyor. Genel olarak tercihimiz, fiyat-satış oranının kullanımını, piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

UniQure'un düşük F/K oranını, tahmin edilen büyümesinin beklendiği gibi sektörün genelinden daha düşük olması nedeniyle koruduğunu tespit ettik. Şu anda hissedarlar, gelecekteki gelirin muhtemelen hoş sürprizler sağlamayacağını kabul ettikleri için düşük F/K'yı kabul ediyorlar. Bu koşullar iyileşmediği sürece, hisse fiyatı için bu seviyelerde bir bariyer oluşturmaya devam edecektir.

Başka riskler de olabileceğini unutmayın. Örneğin, uniQure için farkında olmanız gereken 2 uyarı işareti belirledik.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if uniQure might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.