MacroGenics, Inc. şirketinin (NASDAQ:MGNX) Fiyatındaki %81'lik Düşüş, Duyarlılığın Gelirlerle Eşleştiğini Gösteriyor

Bir şeylerin olmasını bekleyen MacroGenics, Inc.(NASDAQ:MGNX) hissedarları, geçtiğimiz ay hisse fiyatlarının %81 oranında düşmesiyle büyük bir darbe aldı. Son 30 gündeki düşüş, hissedarlar için zor bir yılı geride bıraktı ve hisse fiyatı bu süre içinde %49 düştü.

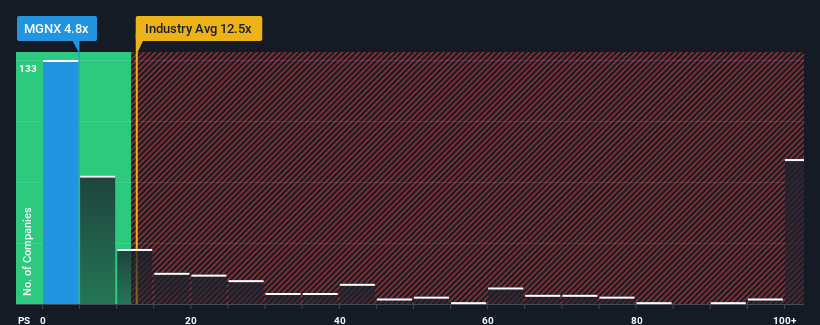

Fiyatı önemli ölçüde düştüğü için, MacroGenics şu anda 4,8x'lik fiyat-satış (veya "P/S") oranıyla güçlü bir satın alma fırsatı gibi görünebilir, ABD'deki Biyoteknoloji sektöründeki tüm şirketlerin neredeyse yarısının 12,5x'ten daha yüksek P/S oranlarına sahip olduğu ve 67x'ten daha yüksek P/S'nin bile sıra dışı olmadığı düşünüldüğünde. Bununla birlikte, oldukça düşük F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

MacroGenics için son analizimize bakın

MacroGenics'in Son Dönem Performansı Nasıl Görünüyor?

MacroGenics'in azalan gelirleri, gelirlerinde ortalama olarak bir miktar artış görülen diğer şirketlerle kıyaslandığında son zamanlarda iyi bir performans göstermiyor. P/S oranı muhtemelen düşüktür çünkü yatırımcılar bu zayıf gelir performansının daha iyiye gitmeyeceğini düşünmektedir. Dolayısıyla, hisse senedinin ucuz olduğu söylenebilirse de, yatırımcılar iyi bir değer olarak görmeden önce iyileşme arayışında olacaklardır.

Analistlerin MacroGenics'in geleceğinin sektör karşısında nasıl durduğunu öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yerdir.MacroGenics'in Gelir Artışı Nasıl Seyrediyor?

MacroGenics'in P/S oranı, çok düşük büyüme göstermesi, hatta gelirlerinin düşmesi ve daha da önemlisi sektörden çok daha kötü performans göstermesi beklenen bir şirket için tipik bir oran olacaktır.

Geriye dönüp baktığımızda, geçtiğimiz yıl şirketin cirosunda %74'lük sinir bozucu bir düşüş yaşandığını görüyoruz. Şirketin gelirleri toplamda %60 oranında azaldığı için son üç yıl da iyi görünmüyor. Dolayısıyla, ne yazık ki şirketin bu süre zarfında gelirlerini artırma konusunda iyi bir iş çıkarmadığını kabul etmemiz gerekiyor.

Geleceğe baktığımızda, şirketi takip eden dokuz analistin tahminlerine göre önümüzdeki üç yıl içinde gelirlerin yılda %37 oranında artması bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %210'luk büyüme oranından önemli ölçüde daha düşük.

Bu durum göz önünde bulundurulduğunda, MacroGenics'in F/K'sının neden sektördeki emsallerinin gerisinde kaldığı anlaşılıyor. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken elde tutmaktan rahatsız oldu.

Son Söz

Neredeyse uçurumdan aşağı düşen MacroGenics'in hisse fiyatı, F/K oranını da aşağı çekti. Fiyat-satış oranı, bir hisse senedini alıp almamanızda belirleyici faktör olmamalı, ancak gelir beklentileri konusunda oldukça yetenekli bir barometredir.

MacroGenics'in düşük F/K oranını, tahmin edilen büyümesinin beklendiği gibi sektörün genelinden daha düşük olması nedeniyle koruduğunu tespit ettik. Hissedarların şirketin gelir beklentilerine ilişkin kötümserliği, düşük F/K'ya katkıda bulunan ana unsur gibi görünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Fikrinizi belirlemeden önce, MacroGenics için farkında olmanız gereken 3 uyarı işareti keşfettik (2'si biraz tatsız!).

Geçmişte kazançlarını sağlam bir şekilde artıran şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if MacroGenics might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.