Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Daha da önemlisi, INmune Bio, Inc.(NASDAQ:INMB) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatından sulandırması gerektiğidir. Tabii ki borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

INmune Bio için en son analizimize göz atın

INmune Bio Ne Kadar Borç Taşıyor?

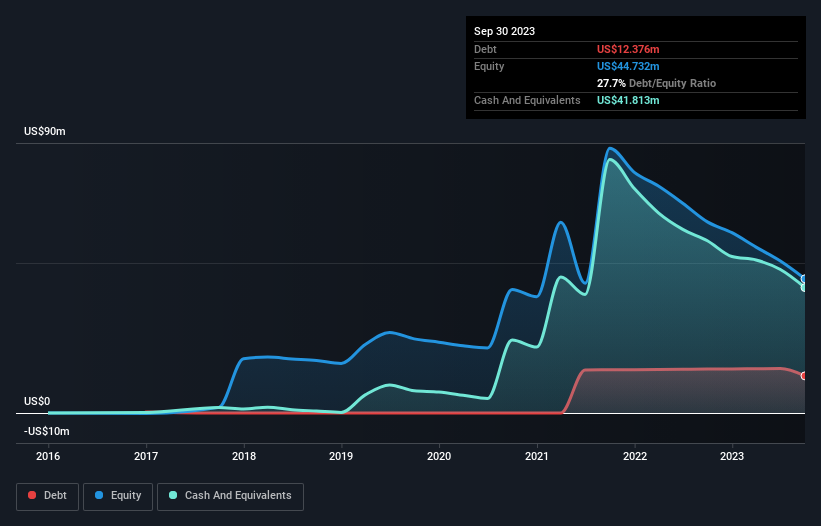

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, INmune Bio'nun Eylül 2023 sonunda 12,4 milyon ABD$ borcu olduğunu ve bu rakamın bir yıl içinde 14,6 milyon ABD$'na düştüğünü gösteriyor. Ancak bunu dengelemek için 41,8 milyon ABD Doları nakit paraya da sahip, yani 29,4 milyon ABD Doları net nakdi var.

INmune Bio'nun Yükümlülüklerine Bir Bakış

En son bilançodan, INmune Bio'nun bir yıl içinde vadesi gelen 14,4 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 3,61 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 41,8 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 2,26 milyon ABD$ değerinde alacağı bulunmaktadır. Dolayısıyla, toplam yükümlülüklerinden 26,1 milyon ABD$ daha fazla likit varlığa sahiptir.

Bu fazlalık, INmune Bio'nun muhafazakâr bir bilançoya sahip olduğunu ve muhtemelen borcunu çok fazla zorlanmadan ortadan kaldırabileceğini göstermektedir. Basitçe ifade etmek gerekirse, INmune Bio'nun borçtan daha fazla nakde sahip olması, borcunu güvenli bir şekilde yönetebileceğinin tartışmasız iyi bir göstergesidir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde INmune Bio'nun zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

INmune Bio'nun önemli bir faaliyet geliri olmadığından, hissedarlar parası bitmeden önce harika bir yeni ürün bulmasını umuyor olabilir.

Peki INmune Bio Ne Kadar Riskli?

Doğası gereği para kaybeden şirketler, uzun bir kârlılık geçmişine sahip olanlardan daha risklidir. Ve gerçek şu ki, INmune Bio son on iki ayda faiz ve vergi öncesi kâr (FVÖK) kaleminde para kaybetti. Gerçekten de, bu süre içinde 14 milyon ABD$ nakit yakmış ve 27 milyon ABD$ zarar etmiştir. Bu durum şirketi biraz riskli hale getirse de, 29,4 milyon ABD$ net nakde sahip olduğunu hatırlamak önemlidir. Bu nakit, şirketin mevcut oranlarla en az iki yıl boyunca büyüme için harcama yapmaya devam edebileceği anlamına geliyor. Genel olarak, bilançosu şu anda aşırı riskli görünmüyor, ancak pozitif serbest nakit akışını görene kadar her zaman temkinli davranıyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, INmune Bio'da tespit ettiğimiz 2 uyarı işareti hakkında bilgi edinmelisiniz (1 tanesi biraz tatsız).

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (tümü kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

If you're looking to trade INmune Bio, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if INmune Bio might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.