Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Diğer birçok şirkette olduğu gibi Carmell Corporation(NASDAQ:CTCX) da borç kullanıyor. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Gibi Riskler Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alıyoruz.

Carmell için en son analizimize bakın

Carmell Ne Kadar Borç Taşıyor?

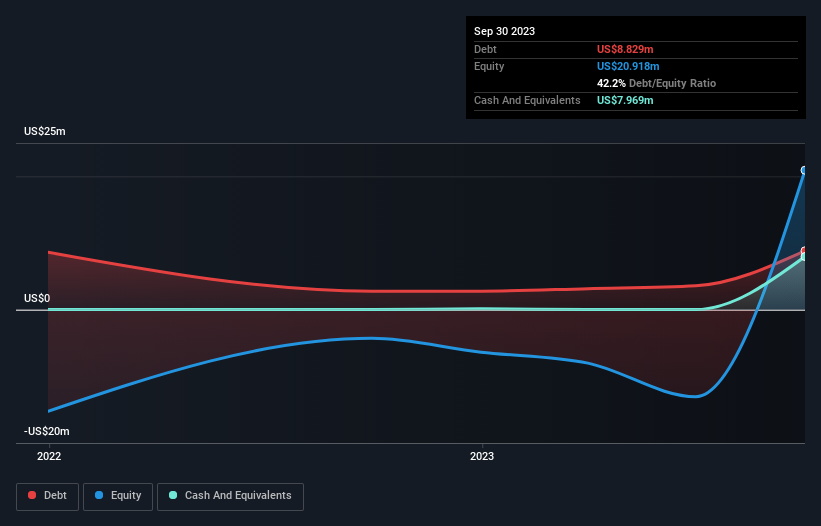

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda Carmell'in bir yıl önceki 2,78 milyon ABD dolarından 8,83 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Bununla birlikte, 7,97 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 860,3 bin ABD dolarıdır.

Carmell'in Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre Carmell'in 12 ay içinde ödenmesi gereken 37,7 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 23,6 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 7,97 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 14,4 milyon ABD$ değerinde alacağı bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 38,9 milyon ABD Doları daha fazla yükümlülüğü bulunmaktadır.

Carmell'in piyasa değeri 66,9 milyon ABD dolarıdır, dolayısıyla ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak, borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz. Neredeyse hiç net borç taşımayan Carmell, gerçekten de çok hafif bir borç yüküne sahip. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak bilançonun gelecekte nasıl dayanacağını etkileyecek olan Carmell'in kazançlarıdır. Dolayısıyla, kazançları hakkında daha fazla bilgi edinmek istiyorsanız, uzun vadeli kazanç trendini gösteren bu grafiğe göz atmanız faydalı olabilir.

Kâr elde etmemiş olsa da, Carmell en azından son on iki ayda halka açık bir şirket olarak ilk gelirini elde etti.

Caveat Emptor

Daha da önemlisi, Carmell geçen yıl faiz ve vergi öncesi kâr (FVÖK) kaybı yaşamıştır. FVÖK zararı tam 10,0 milyon ABD dolarıydı. Yukarıda belirtilen yükümlülüklerle birlikte düşünüldüğünde, şirketin bu kadar çok borç kullanması gerektiği konusunda bize pek güven vermiyor. Açıkçası, zamanla iyileştirilebilecek olsa da, bilançonun uygunluktan uzak olduğunu düşünüyoruz. Bir başka ihtiyat nedeni de son on iki ayda 7,5 milyon ABD Doları negatif serbest nakit akışı yaratmış olmasıdır. Bu yüzden hisseyi çok riskli bulduğumuzu söylemek yeterli olacaktır. Bilanço, borcu analiz ederken açıkça odaklanılması gereken alandır. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Carmell ile ilgili tespit ettiğimiz 5 uyarı işaretini (3 tanesi biraz tatsız olmak üzere) öğrenmelisiniz.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Longevity Health Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.