Amarin Corporation plc'nin (NASDAQ:AMRN) Hisseleri %27 Değer Kaybederken Gelirleri Etrafında Çok Az Heyecan Var

Amarin Corporation plc(NASDAQ:AMRN) hisseleri son bir ay içinde %27 gibi kayda değer bir oranda değer kaybederek son dönemdeki sağlam performansının önemli bir kısmını tersine çevirdi. Son on iki ay boyunca hisselerini elinde tutan hissedarlar ödüllendirilmek yerine şu anda %42'lik bir hisse fiyatı düşüşüyle karşı karşıya.

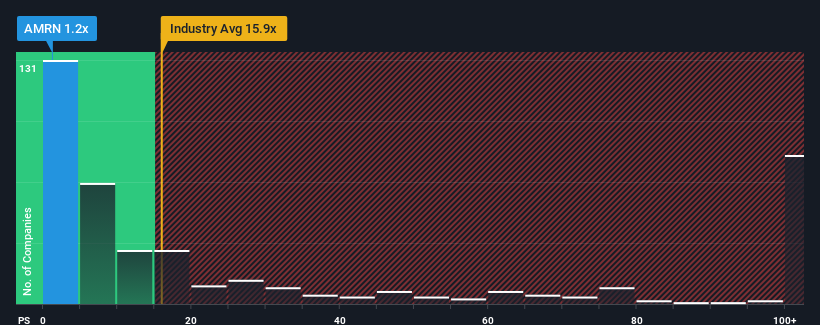

Fiyatındaki bu kadar büyük bir düşüşün ardından Amarin, 1,2x'lik fiyat-satış (veya "P/S") oranıyla şu anda güçlü bir satın alma fırsatı gibi görünebilir; ABD'deki Biyoteknoloji sektöründeki tüm şirketlerin neredeyse yarısının 15,9x'ten daha yüksek P/S oranlarına sahip olduğu ve 76x'ten daha yüksek P/S oranlarının bile sıra dışı olmadığı düşünüldüğünde. Ancak, F/K oranının düşük olmasının bir nedeni olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Amarin için son analizimizi görüntüleyin

Amarin Son Dönemde Nasıl Bir Performans Gösterdi?

Amarin son zamanlarda iyi bir performans göstermiyor çünkü azalan gelirleri, gelirlerinde ortalama olarak bir miktar artış gören diğer şirketlere kıyasla kötü durumda. P/S oranı muhtemelen düşüktür çünkü yatırımcılar bu zayıf gelir performansının daha da iyiye gitmeyeceğini düşünmektedir. Eğer durum buysa, mevcut hissedarlar muhtemelen hisse fiyatının gelecekteki yönü konusunda heyecan duymakta zorlanacaktır.

Analistlerin Amarin'in geleceğinin sektör karşısında nasıl durduğunu öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Gelir Büyümesi Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

Amarin'inki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün çok altında performans göstermesi gerektiğine dair doğal bir varsayım var.

Son bir yıllık mali tabloları incelediğimizde, şirketin gelirlerinin %17 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Bu, son üç yılda gelirlerin toplamda %50 azalması nedeniyle uzun vadede de gelirlerde bir düşüş yaşandığı anlamına geliyor. Buna bağlı olarak, hissedarlar orta vadeli gelir artışı oranları konusunda olumsuz düşünebilirdi.

Görünüşe bakacak olursak, şirketi izleyen beş analistin tahminlerine göre önümüzdeki üç yıl, gelirin her yıl %0,6 oranında azalmasıyla birlikte azalan getiriler getirecektir. Bu arada, daha geniş sektörün yıllık %262 oranında genişleyeceği tahmin ediliyor ki bu da kötü bir tablo çiziyor.

Bunu göz önünde bulundurduğumuzda, Amarin'in F/K'sının sektördeki emsallerine yakın olmasını ilgi çekici buluyoruz. Ancak, daralan gelirlerin uzun vadede istikrarlı bir F/K'ya yol açması pek olası değildir. Zayıf görünüm hisseleri aşağı çektiği için bu fiyatları korumak bile zor olabilir.

Son Söz

Amarin'in hisseleri düştü ve F/K'sı da onu takip etti. Fiyat-satış oranı bir hisse senedini alıp almamanız konusunda belirleyici bir faktör olmamalı, ancak gelir beklentileri konusunda oldukça yetenekli bir barometre.

Amarin'in, beklendiği gibi, düşen gelir tahminlerinin zayıflığı nedeniyle düşük F/K oranını koruduğu açıkça görülüyor. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir P/S oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Her zaman riskler hakkında düşünmelisiniz. Bu noktada, Amarin için bilmeniz gereken 1 uyarı işareti tespit ettik.

Geçmişte sağlam kazanç artışı sağlayan şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Amarin might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.