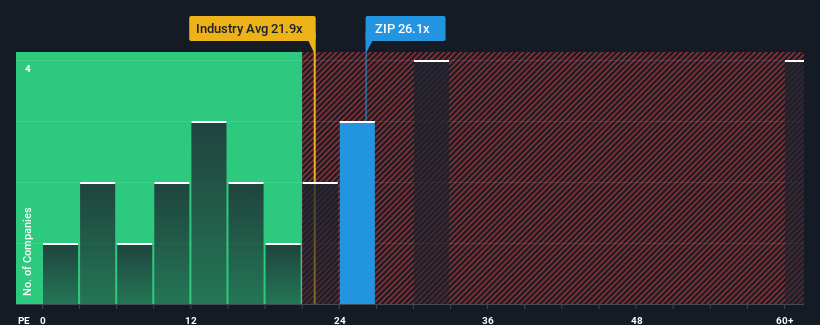

ZipRecruiter, Inc. şirketinin(NYSE:ZIP) 26,1x'lik fiyat/kazanç (veya "F/K") oranı, şirketlerin yaklaşık yarısının 16x'in altında F/K oranlarına sahip olduğu ve hatta 9x'in altındaki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda güçlü bir satış gibi görünebilir. Bununla birlikte, yüksek F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

ZipRecruiter, kazançları diğer şirketlerin çoğundan daha hızlı düştüğü için son zamanlarda zorlanıyor. Bir olasılık, yatırımcıların şirketin işleri tamamen tersine çevireceğini ve piyasadaki diğerlerinin çoğunu geçeceğini düşünmeleri nedeniyle F/K'nın yüksek olmasıdır. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda çok gergin olabilirler.

ZipRecruiter için son analizimizi görüntüleyin

Büyüme Metrikleri Yüksek F/K Hakkında Bize Ne Söylüyor?

ZipRecruiter'ın F/K oranı, çok güçlü büyüme göstermesi ve daha da önemlisi piyasadan çok daha iyi performans göstermesi beklenen bir şirket için tipik olacaktır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki hisse başına kazanç artışı, %9,4'lük hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Sonuç olarak, üç yıl önceki kazançlar da toplamda %37 düşmüştür. Buna bağlı olarak, hissedarlar orta vadeli kazanç artışı oranları hakkında olumsuz düşünebilirdi.

Geleceğe bakacak olursak, şirketi takip eden yedi analistin tahminlerine göre önümüzdeki üç yıl içinde kazanç artışı yıllık %13 azalarak negatif bölgeye doğru ilerliyor. Pazarın geri kalanının yılda %10 büyümesi beklenirken bu hiç de iyi değil.

Bunun ışığında, ZipRecruiter'ın F/K'sının diğer şirketlerin çoğunun üzerinde olması endişe verici. Görünüşe göre şirketteki birçok yatırımcı analist grubunun kötümserliğini reddediyor ve hisse senetlerini herhangi bir fiyattan bırakmaya istekli değil. Bu hissedarların, F/K'nın olumsuz büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini gelecekte hayal kırıklığına uğramaya hazırlama ihtimali çok yüksek.

Son Söz

Tipik olarak, yatırım kararları verirken fiyat/kazanç oranlarını çok fazla okumamaya dikkat ederiz, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

ZipRecruiter'ın şu anda kazançlarının düşeceği tahmin edilen bir şirket için beklenenden çok daha yüksek bir F/K ile işlem gördüğünü tespit ettik. Şu anda yüksek F/K'dan giderek daha fazla rahatsızlık duyuyoruz çünkü gelecekte elde edileceği tahmin edilen kazançların bu olumlu havayı uzun süre desteklemesi pek olası değil. Bu durum, hissedarların yatırımlarını önemli ölçüde riske atmakta ve potansiyel yatırımcıları aşırı prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Her zaman mevcut olan yatırım riski hayaletini göz önünde bulundurmak gerekir. ZipRecruiter ile 2 uyarı işareti belirledik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Elbette, birkaç iyi adaya bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, güçlü bir büyüme geçmişine sahip, düşük F/K ile işlem gören şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

If you're looking to trade ZipRecruiter, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if ZipRecruiter might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.