Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu güzel bir şekilde ifade etmiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. The Walt Disney Company 'nin(NYSE:DIS) bilançosunda borç olduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Neden Risk Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Borç seviyelerini incelerken öncelikle hem nakit hem de borç seviyelerini birlikte ele alıyoruz.

Walt Disney için son analizimizi görüntüleyin

Walt Disney Ne Kadar Borç Taşıyor?

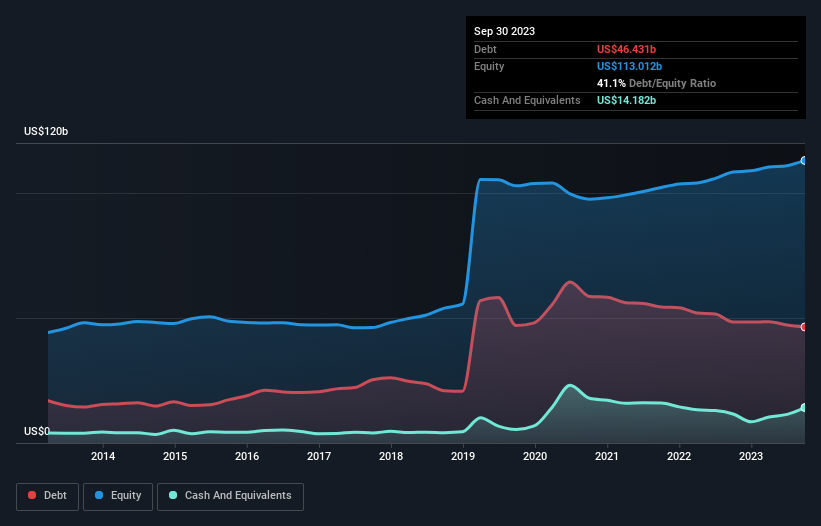

Aşağıda görebileceğiniz gibi, Walt Disney'in Eylül 2023'te 46,4 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 48,4 milyar ABD Dolarına düşmüştü. Bununla birlikte, 14,2 milyar ABD Doları nakit rezervi olduğu için net borcu yaklaşık 32,2 milyar ABD Doları ile daha azdır.

Walt Disney'in Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Walt Disney'in 12 ay içinde ödenmesi gereken 31,1 milyar ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 61,4 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 14,2 milyar ABD doları nakit ve 12,3 milyar ABD doları da 12 ay içinde ödenmesi gereken alacakları vardı. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 66,1 milyar ABD doları daha fazladır.

Walt Disney'in piyasa değeri 166,4 milyar ABD doları gibi çok yüksek bir rakamdır, dolayısıyla ihtiyaç duyulması halinde bilançosunu iyileştirmek için nakit para bulması çok olasıdır. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Walt Disney'in net borcu FAVÖK'ünün 2,2 katı gibi oldukça makul bir seviyede iken, FVÖK'ü geçen yıl faiz giderlerini sadece 6,0 kat karşıladı. Bu bizi çok fazla endişelendirmese de, faiz ödemelerinin bir miktar yük olduğunu gösteriyor. Daha da önemlisi, Walt Disney son on iki ayda FVÖK'ünü %37 oranında artırdı ve bu büyüme borcun üstesinden gelmeyi kolaylaştıracak. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Walt Disney'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe kârlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yıla baktığımızda, Walt Disney'in FVÖK'ünün %40'ı kadar serbest nakit akışı kaydettiğini görüyoruz ki bu beklediğimizden daha zayıf bir oran. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Analizimize göre Walt Disney'in FVÖK büyüme oranı borç konusunda çok fazla sorun yaşamayacağına işaret ediyor. Ancak diğer gözlemlerimiz o kadar da iç açıcı değil. Örneğin, toplam yükümlülüklerini idare etmek için biraz mücadele etmesi gerekiyor gibi görünüyor. Yukarıda bahsettiğimiz tüm unsurları göz önünde bulundurduğumuzda, Walt Disney'in borcunu oldukça iyi yönettiği görülüyor. Bununla birlikte, yük, hissedarların yakından takip etmesini tavsiye edeceğimiz kadar ağır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve biz Walt Disney için bilmeniz gereken 2 uyarı işareti tespit ettik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Walt Disney might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.