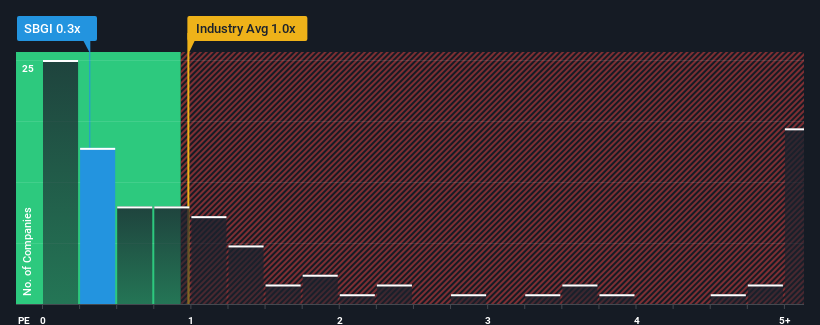

Amerika Birleşik Devletleri'nde Medya sektöründe faaliyet gösteren şirketlerin yarısına yakınının fiyat-satış oranı (ya da "F/S") 1x'in üzerindeyken, Sinclair, Inc.(NASDAQ:SBGI) 0,3x F/S oranıyla cazip bir yatırım olarak değerlendirilebilir. Bununla birlikte, düşük P/S için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Sinclair için son analizimize bakın

Sinclair Nasıl Performans Gösteriyor?

Sinclair'in gelirleri son zamanlarda geriye giderken diğer şirketlerin çoğunda pozitif gelir artışı görüldüğünden daha iyi durumda olabilirdi. Görünüşe göre birçok kişi, P/S oranını baskılayan zayıf gelir performansının devam etmesini bekliyor. Dolayısıyla, hisse senedinin ucuz olduğu söylenebilirse de, yatırımcılar iyi bir değer olarak görmeden önce iyileşme arayacaklardır.

Analistlerin Sinclair'in geleceğinin sektör karşısında nasıl duracağını düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Gelir Tahminleri Düşük P/S Oranıyla Uyuşuyor mu?

Sinclair'inki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı, %26'lık hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Sonuç olarak, üç yıl önceki gelirler de genel olarak %46 oranında düşmüştür. Bu nedenle, son zamanlarda gelir artışının şirket için istenmeyen bir durum olduğunu söylemek doğru olacaktır.

Şimdi ileriye baktığımızda, şirketi takip eden sekiz analiste göre önümüzdeki üç yıl boyunca gelirin yılda %1,2 oranında artması bekleniyor. Bu arada, sektörün geri kalanının yılda %3,9 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha cazip.

Bu bilgiler ışığında, Sinclair'in neden sektörden daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre çoğu yatırımcı gelecekte sınırlı bir büyüme bekliyor ve hisse senedi için yalnızca düşük bir miktar ödemeye istekli.

Anahtar Çıkarım

Genel olarak tercihimiz, fiyat-satış oranının kullanımını, piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

Sinclair'in düşük P/S oranını, tahmin edilen büyümesinin beklendiği gibi sektörün genelinden daha düşük olması nedeniyle koruduğunu tespit ettik. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir P/S oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. P/S'nin gelecekte daha da yükselmesini haklı çıkarmak için şirketin talihinin değişmesi gerekecektir.

Sinclair için dikkate almanız gereken 6 uyarı işareti (2 tanesi göz ardı edilemez!) bulduğumuzu da belirtmekte fayda var.

Sinclair'in işinin gücünden emin değilseniz, gözden kaçırmış olabileceğiniz diğer bazı şirketler için neden sağlam iş temellerine sahip hisse senetlerinin interaktif listemizi keşfetmiyorsunuz?

Valuation is complex, but we're here to simplify it.

Discover if Sinclair might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.