Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe etmektense, 'Benim ve tanıdığım her pratik yatırımcının endişe ettiği risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Magnite, Inc.(NASDAQ:MGNI) şirketinin bilançosunda borç olduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratmaktadır?

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak seyrelttiğini sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Magnite için son analizimizi görüntüleyin

Magnite'nin Borcu Ne Kadar?

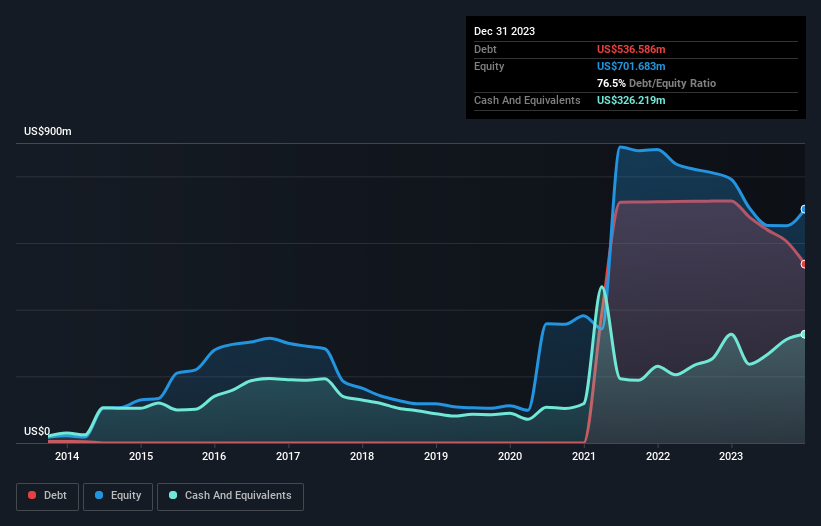

Daha ayrıntılı bilgi için üzerine tıklayabileceğiniz aşağıdaki görsel, Magnite'in Aralık 2023 sonunda 536,6 milyon ABD$ borcu olduğunu ve bu rakamın bir yıl içinde 726,4 milyon ABD$'na düştüğünü göstermektedir. Diğer taraftan, 326,2 milyon ABD$ nakit parası bulunmaktadır ve bu da yaklaşık 210,4 milyon ABD$ net borca yol açmaktadır.

Magnite'in Yükümlülüklerine Bir Bakış

En son bilanço verilerine baktığımızda, Magnite'in 12 ay içinde vadesi dolacak 1,40 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi dolacak 585,0 milyon ABD$ tutarında yükümlülüğü olduğunu görüyoruz. Öte yandan, 326,2 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 1,18 milyar ABD$ değerinde alacağı bulunmaktadır. Yani toplamda nakit ve yakın vadeli alacaklarının toplamından 484,6 milyon ABD$ daha fazla yükümlülüğü bulunmaktadır.

Bu açık o kadar da kötü değil çünkü Magnite 1,50 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Magnite'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecek. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Magnite geçen yıl FVÖK düzeyinde kârlı değildi, ancak gelirini %7,4 oranında artırarak 620 milyon ABD dolarına çıkarmayı başardı. Bu büyüme oranı bizim zevkimize göre biraz yavaş, ancak bir dünya yaratmak için her türden insan gerekir.

Caveat Emptor

Magnite son on iki ayda faiz ve vergi öncesi kar (FVÖK) zararı üretti. Daha spesifik olmak gerekirse, FVÖK zararı 148 milyon ABD doları olarak gerçekleşti. Buna baktığımızda ve bilançosundaki yükümlülükleri hatırladığımızda, nakde oranla, şirketin herhangi bir borcu olması bize akıllıca görünmüyor. Dolayısıyla, bilançosunun onarılamayacak kadar olmasa da biraz zorlandığını düşünüyoruz. Son on iki aydaki 159 milyon ABD$'lık zararını kâra dönüştürseydi daha iyi hissederdik. Yani kısacası gerçekten riskli bir hisse senedi. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Magnite ile ilgili tespit ettiğimiz 2 uyarı işaretinin farkında olmalısınız.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Magnite 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.