Piyasa 9F Inc. şirketinin (NASDAQ:JFU) Gelirlerinden Henüz Hoşlanmıyor, Hisseler %27 Düştü

9F Inc.(NASDAQ:JFU) hisseleri korkunç bir ay geçirdi ve öncesinde nispeten iyi geçen bir dönemin ardından %27 değer kaybetti. Son 30 gündeki düşüş, hissedarlar için zor bir yılı geride bıraktı ve hisse fiyatı bu süre içinde %44 düştü.

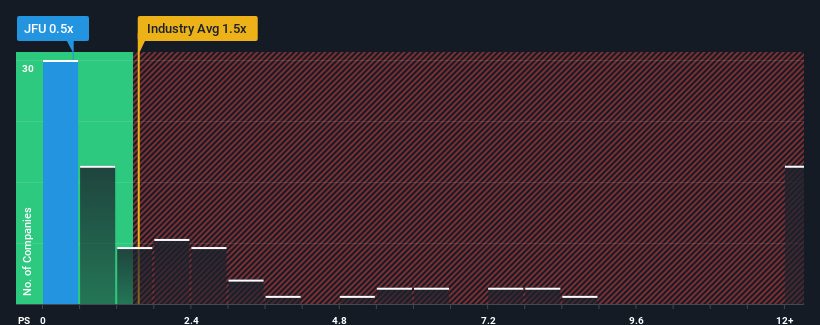

Fiyatı önemli ölçüde düştüğü için, 9F'nin 0,5x'lik fiyat-satış (veya "P/S") oranı, şirketlerin yaklaşık yarısının 1,5x'in üzerinde P/S oranlarına sahip olduğu ve hatta 4x'in üzerinde P/S oranlarının oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki İnteraktif Medya ve Hizmetler sektörüne kıyasla şu anda bir alım gibi görünebilir. Bununla birlikte, düşük F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

9F'nin F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Örnek olarak, 9F'nin gelirleri geçen yıl kötüleşti ki bu hiç de ideal bir durum değil. Belki de piyasa, son gelir performansının sektöre ayak uydurmak için yeterince iyi olmadığına inanıyor ve bu da F/K oranının düşmesine neden oluyor. 9F'de yükselişe geçenler, hisse senedini daha düşük bir değerlemeyle alabilmek için durumun böyle olmadığını umacaklardır.

Analist tahminlerimiz yok, ancak 9F'nin kazançları, gelirleri ve nakit akışı hakkındakiücretsiz raporumuza göz atarak son trendlerin şirketi gelecek için nasıl hazırladığını görebilirsiniz.Gelir Tahminleri Düşük F/K Oranıyla Uyuşuyor mu?

9F gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Son bir yıllık mali tabloları incelediğimizde, şirketin gelirlerinin %29 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Bu, son üç yılda gelirlerin toplamda %84 azalması nedeniyle uzun vadede de gelirlerde bir düşüş yaşandığı anlamına geliyor. Ne yazık ki, şirketin bu süre zarfında gelirlerini artırma konusunda iyi bir iş çıkarmadığını kabul etmek zorundayız.

Bu orta vadeli gelir gidişatını, sektörün bir yıllık %13'lük büyüme tahminiyle karşılaştırdığımızda, bunun hoş olmayan bir görünüm olduğunu görüyoruz.

Bu bilgiler ışığında, 9F'nin sektörden daha düşük bir F/K ile işlem görmesine şaşırmıyoruz. Bununla birlikte, daralan gelirlerin uzun vadede istikrarlı bir F/K'ya yol açmasının olası olmadığını düşünüyoruz, bu da hissedarları gelecekte hayal kırıklığına uğratabilir. Şirketin gelirlerini artıramaması halinde F/K'nın daha da düşük seviyelere inme potansiyeli bulunmaktadır.

Son Söz

9F'nin P/S'si hisse fiyatıyla birlikte düşüşe geçti. Tipik olarak, yatırım kararları verirken fiyat-satış oranlarını çok fazla okumamaya dikkat ederiz, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

9F'nin orta vadede düşen geliri nedeniyle düşük P/S oranını koruması şaşırtıcı değil. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir P/S oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Mevcut koşullar göz önüne alındığında, son orta vadeli gelir eğilimlerinin devam etmesi halinde hisse fiyatının yakın gelecekte her iki yönde de önemli bir hareket yaşaması olası görünmüyor.

Ayrıca, 9F ile tespit ettiğimiz bu 3 uyarı işareti hakkında da bilgi edinmelisiniz (1 tanesi potansiyel olarak ciddi).

Geçmişte kazançlarını sağlam bir şekilde artıran şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if 9F might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.