30'luk Artışa Rağmen, Temkinli Yatırımcılar Gravity Co., Ltd'nin (NASDAQ:GRVY) Performansını Tamamen Ödüllendirmiyor

Gravity Co., Ltd.(NASDAQ:GRVY) hissedarları, hisse fiyatının harika bir ay geçirdiğini, %30'luk bir kazanç sağladığını ve önceki zayıflıktan kurtulduğunu görmekten heyecan duyacaktır. Biraz daha geriye baktığımızda, hisse senedinin geçen yıl %48 artış gösterdiğini görmek cesaret verici.

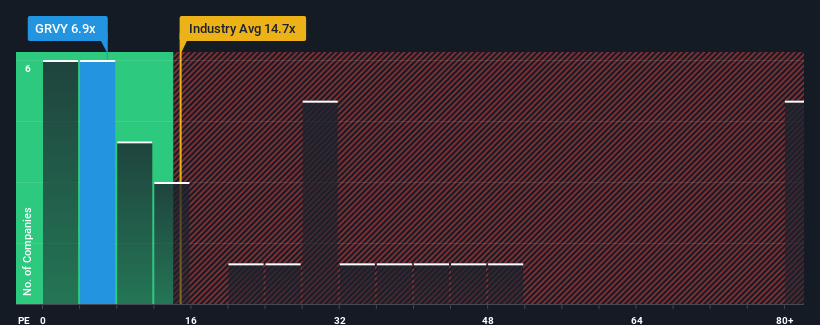

Fiyatındaki bu büyük sıçramadan sonra bile Gravity, 6,9x'lik fiyat/kazanç (ya da "F/K") oranıyla şu anda hala çok yükseliş sinyalleri veriyor olabilir, zira Amerika Birleşik Devletleri'ndeki tüm şirketlerin neredeyse yarısı 17x'ten daha yüksek F/K oranlarına sahiptir ve hatta 32x'ten daha yüksek F/K'lar bile olağandışı değildir. Bununla birlikte, F/K'yı sadece görünüş değerine göre almak akıllıca değildir, çünkü neden bu kadar sınırlı olduğunun bir açıklaması olabilir.

Gravity, kazançlarını sağlam bir hızda artırdığı için son zamanlarda iyi bir iş çıkarıyor. Pek çok kişi, F/K'yı baskılayan saygın kazanç performansının önemli ölçüde düşmesini bekliyor olabilir. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olabilirsiniz, böylece potansiyel olarak gözden düşmüşken bir miktar hisse senedi alabilirsiniz.

Gravity için en son analizimize bakın

Büyüme Düşük F/K ile Uyuşuyor mu?

Gravity'ninki gibi F/K oranlarının makul kabul edilebilmesi için bir şirketin piyasanın çok altında performans göstermesi gerektiğine dair doğal bir varsayım var.

Kazanç artışının son yılını gözden geçirecek olursak, şirket %19'luk müthiş bir artış kaydetti. Son üç yıllık dönemde de kısa vadeli performansının da yardımıyla EPS'de genel olarak %59'luk mükemmel bir artış görüldü. Bu nedenle, son zamanlarda kazanç artışının şirket için mükemmel olduğunu söylemek doğru olacaktır.

Önümüzdeki 12 ay içinde yalnızca %13 büyüme göstereceği tahmin edilen piyasa ile karşılaştırıldığında, şirketin ivmesi son orta vadeli yıllıklandırılmış kazanç sonuçlarına göre daha güçlüdür.

Bunun ışığında, Gravity'nin F/K'sının diğer şirketlerin çoğunun altında olması tuhaf. Görünüşe göre çoğu yatırımcı şirketin son büyüme oranlarını koruyabileceğine ikna olmuş değil.

Son Söz

Gravity hisselerinin, şirketin F/K'sını düşüşten kurtarmak için çok daha fazla yukarı yönlü ivmeye ihtiyacı olacak. Tipik olarak, yatırım kararlarını verirken fiyat-kazanç oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

Gravity üzerinde yaptığımız inceleme, şirketin üç yıllık kazanç trendlerinin, mevcut piyasa beklentilerinden daha iyi göründüğü göz önüne alındığında, F/K'sına tahmin ettiğimiz kadar katkıda bulunmadığını ortaya koydu. F/K oranının bu olumlu performansla eşleşmesini engelleyen kazançlara yönelik gözlemlenmemiş bazı önemli tehditler olabilir. En azından son orta vadeli kazanç trendleri devam ederse fiyat riskleri çok düşük görünüyor, ancak yatırımcılar gelecekteki kazançların çok fazla dalgalanma görebileceğini düşünüyor gibi görünüyor.

Bir şirketin bilançosunda pek çok potansiyel risk bulunabilir. Bu temel faktörlerden bazılarına ilişkin altı basit kontrol içeren Gravity içinücretsiz bil anço analizimize bir göz atın.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Bu nedenle, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirket lerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Gravity might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.