David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Daha da önemlisi, AMC Networks Inc. (NASDAQ:AMCX ) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Gibi Riskler Getirir?

Borç, şirket yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

AMC Networks için son analizimizi görüntüleyin

AMC Networks'ün Net Borcu Nedir?

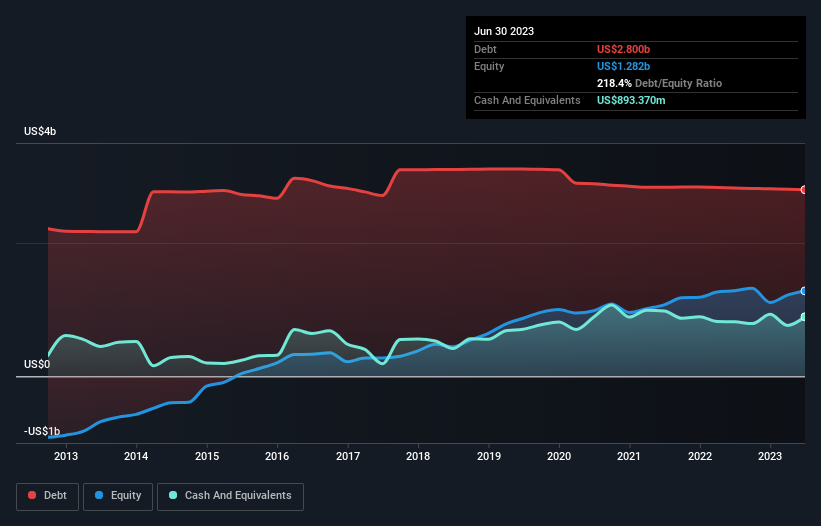

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, AMC Networks'ün Haziran 2023'te 2,80 milyar ABD Doları borcu olduğunu gösteriyor; bir önceki yılla hemen hemen aynı. Ancak, 893,4 milyon ABD$ nakit rezervi olduğu için, net borcu yaklaşık 1,91 milyar ABD$ ile daha azdır.

AMC Networks'ün Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, AMC Networks'ün bir yıl içinde vadesi gelecek 1,37 milyar ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi gelecek 2,81 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 893,4 milyon ABD Doları nakit ve bir yıl içinde vadesi gelecek 852,9 milyon ABD Doları değerinde alacağı bulunuyor. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 2,44 milyar ABD Doları daha fazladır.

Bu açık, 439,0 milyon ABD doları değerindeki şirketin üzerine, ölümlülerin üzerinde yükselen bir dev gibi gölge düşürmektedir. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Ne de olsa, AMC Networks bugün alacaklılarına ödeme yapmak zorunda kalsaydı, muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktı.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

AMC Networks'ün borcu FAVÖK'ünün 2,8 katıdır ve FVÖK'ü faiz giderini 4,6 katından fazla karşılamaktadır. Bu, borç seviyelerinin önemli olmasına rağmen, sorunlu olarak nitelendirmekten kaçınacağımızı göstermektedir. Ne yazık ki, AMC Networks'ün FVÖK'ü geçen yıl %5,1 düştü. Bu kazanç trendi devam ederse, borç yükü, tek yavrusunu izleyen bir kutup ayısının kalbi gibi ağırlaşacaktır. Borç seviyelerini analiz ederken bilanço, başlanması gereken en bariz yerdir. Ancak nihayetinde AMC Networks'ün zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Dolayısıyla, profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yıla baktığımızda, AMC Networks'ün FVÖK'ünün %27'si oranında serbest nakit akışı kaydettiğini görüyoruz ki bu beklediğimizden daha zayıf bir oran. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

AMC Networks'ün toplam yükümlülüklerinin üstesinden gelme girişimini değerlendirirken, kesinlikle hevesli değiliz. Ancak en azından faiz teminatı o kadar da kötü değil. AMC Networks'ün bilanço sağlığı nedeniyle gerçekten oldukça riskli olduğunu düşündüğümüzü açıkça belirtiyoruz. Bu nedenle hisse senedi konusunda oldukça temkinliyiz ve hissedarların likiditesini yakından takip etmeleri gerektiğini düşünüyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve biz AMC Networks için bilmeniz gereken 1 uyarı işareti tespit ettik.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle AMC Networks 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.