Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu güzel bir şekilde ifade etmiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirkette olduğu gibi Valhi, Inc.(NYSE:VHI) de borç kullanıyor. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Sorun Olur?

Borç, şirket yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar hiçbir şey almadan çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Valhi için son analizimizi görüntüleyin

Valhi'nin Borcu Ne Kadardır?

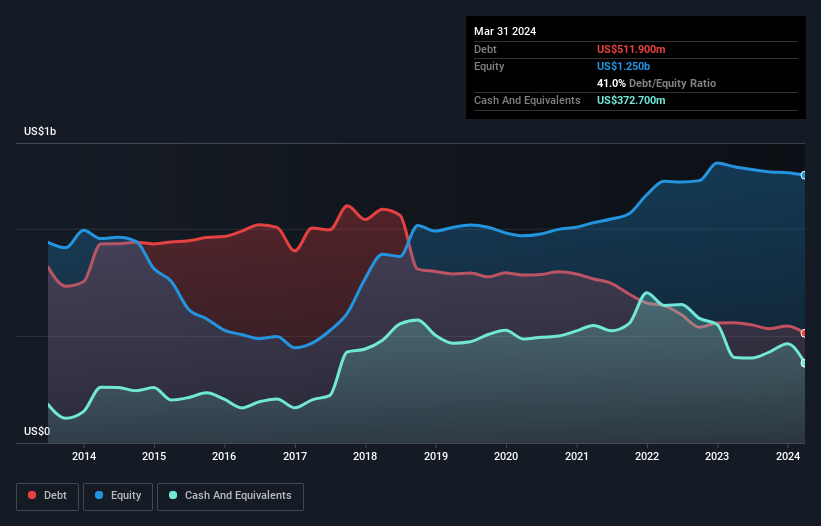

Daha ayrıntılı bilgi için üzerine tıklayabileceğiniz aşağıdaki görsel, Valhi'nin Mart 2024 sonunda 511,9 milyon ABD$ borcu olduğunu ve bu rakamın bir yıl içinde 561,5 milyon ABD$'na düştüğünü göstermektedir. Bununla birlikte, bunu dengeleyen 372,7 milyon ABD Doları nakit var ve bu da yaklaşık 139,2 milyon ABD Doları net borca yol açıyor.

Valhi'nin Bilançosu Ne Kadar Güçlü?

En son bilançosuna göre Valhi'nin bir yıl içinde vadesi gelen 385,2 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 923,8 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 372,7 milyon ABD doları nakit ve 377,8 milyon ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 558,5 milyon ABD doları daha fazladır.

Bu açığın şirketin 531,5 milyon ABD doları olan piyasa değerinden daha yüksek olduğu göz önüne alındığında, hissedarların Valhi'nin borç seviyelerini, çocuklarının ilk kez bisiklete binmesini izleyen bir ebeveyn gibi izlemeleri gerektiğini düşünüyoruz. Varsayımsal olarak, şirketin mevcut hisse fiyatından sermaye artırarak borçlarını ödemeye zorlanması durumunda son derece ağır bir seyreltme gerekecektir.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kara (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi karın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Valhi'nin borcu sadece 2,2 olmasına rağmen, faiz karşılama oranı 1,1 ile gerçekten çok düşüktür. Bunun büyük bir kısmı çok fazla amortisman ve itfa payına sahip olmasından kaynaklanmaktadır. Bu masraflar gayri nakdi olabilir, bu nedenle borç ödemesi söz konusu olduğunda hariç tutulabilirler. Ancak muhasebe masraflarının orada olmasının bir nedeni var - bazı varlıkların değer kaybettiği görülüyor. Her halükarda, şirketin anlamlı bir borcu olduğunu söylemek yanlış olmaz. Hissedarlar Valhi'nin FVÖK'ünün geçen yıl %85 düştüğünü bilmelidir. Bu kazanç trendi devam ederse, borcunu ödemek kedileri hız trenine bindirmek kadar kolay olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak borcu tamamen izole bir şekilde göremezsiniz; çünkü Valhi'nin bu borca hizmet etmek için kazanca ihtiyacı olacaktır. Dolayısıyla borcu değerlendirirken kesinlikle kazanç trendine bakmaya değer. İnteraktif bir anlık görüntü için buraya tıklayın.

Son olarak, bir şirket borcunu muhasebe karıyla değil, yalnızca nakit parayla ödeyebilir. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Valhi, FVÖK'ünün %53'ü kadar serbest nakit akışı kaydetmiştir ki bu oran, serbest nakit akışının faiz ve vergiyi hariç tuttuğu düşünüldüğünde normaldir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getiriyor.

Bizim Görüşümüz

Açıkçası hem Valhi'nin faiz oranı hem de FVÖK'ünü artır(a)mama geçmişi, borç seviyeleri konusunda bizi oldukça rahatsız ediyor. Ancak en azından FVÖK'ü serbest nakit akışına dönüştürme konusunda oldukça iyi; bu cesaret verici. Genel olarak, bize göre Valhi'nin bilançosu işletme için gerçekten büyük bir risk oluşturuyor. Bu nedenle hisse senedi konusunda oldukça temkinliyiz ve hissedarların likiditeyi yakından takip etmeleri gerektiğini düşünüyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve Valhi için bilmeniz gereken 4 uyarı işareti tespit ettik (bunlardan 1 tanesi biraz endişe verici!).

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Valhi might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.