Southern Copper (NYSE:SCCO) yatırımcıları son beş yılda %192'lik mükemmel bir getiri elde etti

Bir şirketten hisse satın aldıktan sonra (kaldıraç olmadığı varsayılırsa) en kötü sonuç, koyduğunuz tüm parayı kaybetmeniz olacaktır. Ancak işin iyi tarafı, yüksek kaliteli bir şirketin hisselerini doğru fiyattan satın alırsanız, %100'ün üzerinde kazanç elde edebilirsiniz. Örneğin, Southern Copper Corporation(NYSE:SCCO) hisse fiyatı son yarım on yılda %129 arttı. Çoğu kişi bundan çok mutlu olurdu. Hisse fiyatının son çeyrekte %16 arttığını görmek de güzel. Ancak bu hamleye piyasanın oldukça canlı olması da yardımcı olmuş olabilir (90 günde %12 artış).

Öyleyse son 5 yılda temelde yatan esasları değerlendirelim ve hissedar getirileriyle aynı doğrultuda hareket edip etmediklerine bakalım.

Southern Copper için son analizimize göz atın

Buffett'tan alıntı yapacak olursak, 'Gemiler dünyayı dolaşacak ama Düz Dünya Topluluğu gelişecek. Piyasada fiyat ve değer arasında büyük farklılıklar olmaya devam edecek...' Bir şirketin etrafındaki hissiyatın nasıl değiştiğini değerlendirmenin kusurlu ama makul bir yolu, hisse başına kazancı (EPS) hisse fiyatıyla karşılaştırmaktır.

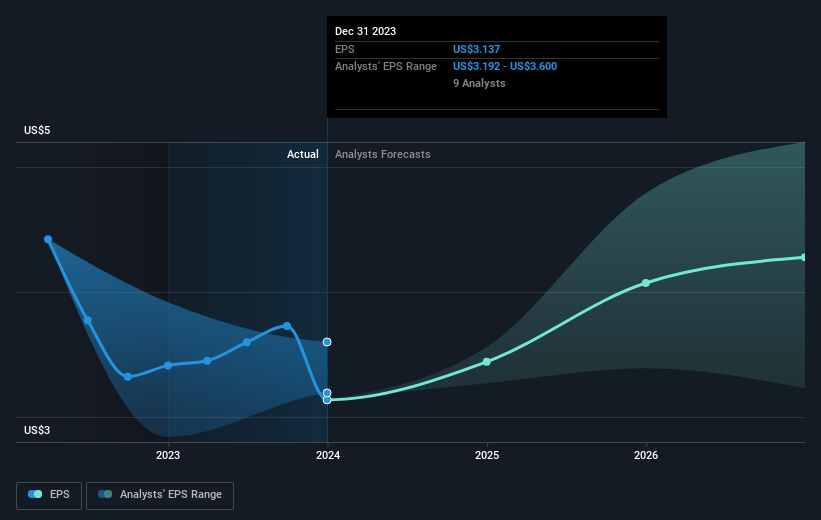

Southern Copper, hisse fiyatının arttığı beş yıl boyunca hisse başına kazançta (EPS) yıllık %9,5'lik bir bileşik büyüme elde etmiştir. Bu EPS büyümesi, aynı dönemdeki yıllık %18'lik hisse fiyatı büyümesinden daha yavaştır. Dolayısıyla, piyasanın işletme hakkında beş yıl öncesine kıyasla daha yüksek bir görüşe sahip olduğunu varsaymak doğru olacaktır. Beş yıllık kazanç artışı geçmişi göz önüne alındığında bu çok da şaşırtıcı değil.

Aşağıdaki grafik, EPS'nin zaman içinde nasıl değiştiğini göstermektedir (resmin üzerine tıklayarak tam değerleri ortaya çıkarın).

CEO'nun benzer sermayeli şirketlerdeki çoğu CEO'dan daha mütevazı bir ücret aldığını bildirmekten memnuniyet duyuyoruz. CEO'ya ödenen ücrete her zaman dikkat etmek gerekir, ancak daha önemli bir soru şirketin yıllar boyunca kazançlarını artırıp artırmayacağıdır. Southern Copper'ın kazançları, gelirleri ve nakit akışı hakkındaki bu ücretsiz interaktif rapor, hisse senedini daha fazla araştırmak istiyorsanız başlamak için harika bir yerdir.

Temettüler Ne Olacak?

Yatırımcılar hisse fiyatı getirisini ölçmenin yanı sıra toplam hissedar getirisini (TSR) de dikkate almalıdır. Hisse fiyatı getirisi yalnızca hisse fiyatındaki değişimi yansıtırken, TSR temettülerin değerini (yeniden yatırıldıkları varsayılarak) ve herhangi bir indirimli sermaye artırımı veya bölünmenin faydasını içerir. Dolayısıyla, cömert bir temettü ödeyen şirketler için TSR genellikle hisse fiyatı getirisinden çok daha yüksektir. Southern Copper örneğinde, son 5 yılda %192'lik bir TSR'ye sahiptir. Bu, daha önce bahsettiğimiz hisse fiyatı getirisini aşmaktadır. Ve temettü ödemelerinin bu farklılığı büyük ölçüde açıkladığını tahmin etmek için hiçbir ödül yok!

Farklı Bir Perspektif

Southern Copper son on iki ayda %21 TSR sağlamıştır. Ne yazık ki bu oran piyasa getirisinin altında kalmaktadır. İşin iyi tarafı, daha uzun vadeli getiriler (yarım on yıl boyunca yılda yaklaşık %24) daha iyi görünüyor. Belki de şirket büyüme stratejisini uygularken hisse fiyatı biraz soluklanıyordur. İş performansının bir göstergesi olarak uzun vadede hisse fiyatına bakmayı çok ilginç buluyorum. Ancak gerçek anlamda fikir edinebilmek için diğer bilgileri de dikkate almamız gerekir. Yine de, Southern Copper 'ın yatırım analizimizde 2 uyarı işareti gösterdiğini ve bunlardan 1'inin göz ardı edilemeyeceğini unutmayın...

Yönetimle birlikte hisse senedi satın almayı seviyorsanız, bu ücretsiz şirket listesini sevebilirsiniz. (İpucu: içeridekiler onları satın alıyor).

Lütfen bu makalede belirtilen piyasa getirilerinin, şu anda Amerikan borsalarında işlem gören hisse senetlerinin piyasa ağırlıklı ortalama getirilerini yansıttığını unutmayın.

Valuation is complex, but we're here to simplify it.

Discover if Southern Copper might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.